Gold-Silber-Ratio: Historisches und natürliches Verhältnis zwischen Gold und Silber

Je niedriger das Gold-Silber-Verhältnis im Gold-Silber-Ratio-Chart, desto höher ist der Wert von Silber gegenüber Gold. Umgedreht bedeutet es, dass Gold günstig gegenüber Silber bewertet ist. Nachfolgend wollen wir Ihnen nicht nur das Gold-Silber-Ratio näher erläutern, sondern auch, was dafür spricht eher Gold oder eher Silber zu kaufen.

Inhaltsverzeichnis

- Was sagt das Gold-Silber-Ratio aus?

- Bestimmung der fairen Gold-Silber-Ratio

- Definition der Gold-Silber-Ratio (GSR)

- Kriterium 1: Edelmetallanteile in der Erdkruste

- Kriterium 2: Bisherige Fördermengen

- Kriterium 3: Verbliebene unterirdische Ressourcen

- Kriterium 4: Reichweite der potenziell abbaubaren Ressourcen

- Kriterium 5: Überirdische Bestände

- Kriterium 6: Marktbewertung der Bestände und Ressourcen

- Kriterium 7: Nachfragestruktur

- Kriterium 8: Wahrnehmung der Edelmetalle als Rohstoff

- Kriterium 9: Höhe der Förderkosten

- Kriterium 10: Monetäre Funktion

- Ratgeber: Lieber Gold oder Silber kaufen? Vor- und Nachteile gegenübergestellt

- Silber weist viele attraktive Eigenschaften auf

- Gewichtung von Gold zu Silber nach Chancen-Risikobereitschaft festlegen

- Silberinvestoren benötigen Platz – hier überzeugt Gold mehr im Vergleich zu Silber

- Fernab vom Gold-Silber-Ratio: Silbermünzen optimal als Krisenvorsorge

- Gold ist im Vorteil, denn Silber kann anlaufen

- Ausgeglichenes Verhältnis von Gold und Silber: Gold & Silber sind für Banken Eigenkapital

- Silber bei Goldverbot im Vorteil?

- Gold und Silber aus steuerlicher Sicht

- Spread von Gold und Silber im Vergleich

- Gold-Silber-Ratios im Vergleich

- Welche Vorteile haben Gold und Silber gemeinsam?

- Zusammenfassung zum Gold-Silber-Ratio: Lieber Gold oder Silber kaufen?

- Fortsetzung des Grundlagenwissens Gold und Silber

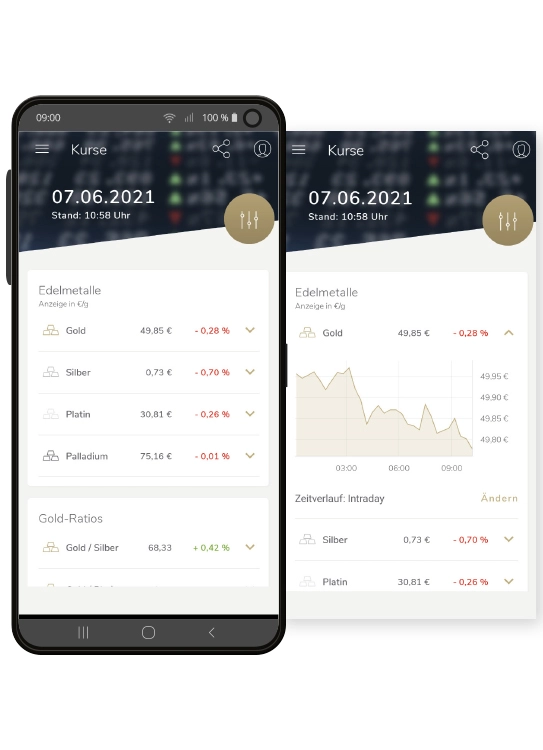

Kennen Sie schon die SOLIT-App?

Mit der kostenlosen SOLIT-App für Android und iPhone haben Sie stets aktuelle Edelmetallkurse & Ratios im Blick. Bleiben Sie jederzeit über Edelmetall-, Finanz-, Markt- und exklusive SOLIT-News informiert. Profitieren Sie von wöchentlich erscheinenden, exklusiven technischen Analysen zu den Edelmetallen Gold, Silber, Platin und Palladium. Über die SOLIT-App können Sie auch Barren und Münzen kaufen - wahlweise mit Versand zu Ihnen nach Hause oder - zollfrei und damit bis zu 19% günstiger - mit Verwahrung in einem Hochsicherheitslager. Den aktuellen Wert Ihrer so erworbenen Edelmetallbestände können Sie jederzeit in der App nachverfolgen, Sparpläne einrichten etc.

Was sagt das Gold-Silber-Ratio aus?

Silberpreis und Goldpreis stehen in Relation zueinander, wie im Gold-Silber-Ratio verdeutlicht wird. Der Gold-Silber-Ratio-Chart gibt Aufschluss über das preisliche Gold-Silber-Verhältnis. Für die Ermittlung der Gold-Silber-Ratio wird der Goldpreis für eine Unze durch den Silberpreis für eine Unze dividiert, das Ergebnis zeigt auf, wie viel Unzen Silber für eine Unze Gold gezahlt werden müssen. Je geringer die Gold-Silber-Ratio, desto höher ist der Preis für Silber in Relation zum Preis für Gold. Goldbarren und Goldmünzen sind bei einem hohen Gold-Silber-Verhältnis im Vergleich deutlich teurer als Silberbarren und Silbermünzen. Insbesondere für Anleger, die in Silberbarren und Silbermünzen investieren wollen, spielt das Gold-Silber-Verhältnis eine wichtige Rolle, denn je kleiner das Verhältnis ist, umso weniger Unzen Silber müssen für eine Unze Gold gezahlt werden. Im Hinblick auf ein historisches und natürliches Verhältnis zwischen Gold und Silber, wurden immer wieder deutliche Unterschiede in den Wertentwicklungen der Edelmetalle deutlich.

Wie sich das Gold-Silber-Verhältnis entwickelt hat, wird im oben gezeigten Gold-Silber-Ratio-Chart deutlich.

Aktueller Gold- und Silberpreis pro Unze in EUR und USD

Bestimmung der fairen Gold-Silber-Ratio

Die Gold-Silber-Ratio (GSR) ist eine wichtige, dennoch relativ leicht zu berechnende mathematische Kenngröße (Exkurs 14).

Definition der Gold-Silber-Ratio (GSR)

Die Gold-Silber-Ratio bringt das Preisverhältnis zwischen dem Gold- und dem Silberpreis zum Ausdruck. Sie wird durch Division des Goldpreises durch den Silberpreis berechnet, ihre Ausprägung ist demzufolge eine dimensionslose Verhältniszahl. Die mathematische Formel lautet:

| Goldpreis in US$ je Feinunze Gold | |

| GSR = | ----------------------------------------------------------------------------- |

| Silberpreis in US$ je Feinunze Silber |

Das Verhältnis sagt aus, wie viele Unzen Silber benötigt werden, um eine Unze Gold kaufen zu können. Bei einer Gold-Silber-Ratio von 50 ist Gold demnach pro Gewichtseinheit 50-mal höher bewertet als Silber. Daraus lässt sich ableiten, inwieweit Gold in Relation zu Silber im historischen Vergleich hoch oder niedrig bewertet ist. Die Gold-Silber-Ratio lässt sich bis in die Zeit vor Christi Geburt zurückverfolgen.

Silber wurde in vorchristlicher Zeit phasenweise ein höherer Wert beigemessen als Gold.[1] Dies hing u.a. damit zusammen, dass die antiseptischen Wirkungen des Silbers bereits bekannt waren. Die alten Ägypter versuchten erstmals den Wert von Gold und Silber zueinander in Beziehung zu setzen und ermittelten ein Verhältnis von 3.[2] Zu Zeiten des lydischen Königs Krösus (6. Jahrhundert v. Chr.), der Gold- und Silbermünzen als Zahlungsmittel einführte, und von Alexander dem Großen, lag die Gold-Silber-Ratio bei 10. Bei diesem Wert verharrte sie bis kurz nach Christi Geburt. Danach stieg sie und erreichte im 5. Jahrhundert n. Chr. einen Wert von 15. Auf diesem Niveau verblieb sie bis zum Ende des 19. Jahrhundert. Nach der Demonetisierung von Silber (1873) verdoppelte sich die Gold-Silber-Ratio bis zum Beginn des 20. Jahrhunderts und lag jetzt bei einem Wert von 30. Zwischen 1900 und 2012 schwankte das Ergebnis dann zwischen 15 und 100.

Quelle: Nach Angaben des U.S. Geological Survey; vgl. U.S. Geological Survey (2010), Gold Statistics (Internet-Abruf vom 01.10.2012); U.S. Geological Survey (2010), Silver Statistics (Internet-Abruf vom 01.10.2012).

Hoch: 100,6 (1939 - 1941); ca. 120 im März 2020

Tief: 14,0 (01/1980)

Zu Beginn der 1930er-Jahre war der Silbermarkt im Zeichen der Weltwirtschaftskrise durch eine geringe Nachfrage und hohe Bestände gekennzeichnet, was eine steigende Gold-Silber-Ratio hervorrief. Nach dem Zweiten Weltkrieg führte der steigende Industrieverbrauch zu Angebotsdefiziten bei Silber, wodurch das Verhältnis wieder zurückging. Die in den 1970er-Jahren steigenden Silberpreise erhöhten das Silberangebot schneller als die -nachfrage, weshalb die Ergebnisse in den 1980er-Jahren von 15 auf 100 stiegen. Darüber hinaus wurde der Silberpreis durch die Hunt-Spekulationen beträchtlich erhöht. Nelson Bunker Hunt war damals einer der reichsten Männer der Welt. Mit vermögenden Geschäftsleuten aus Saudi-Arabien kaufte er große Mengen Silber. Dadurch verknappte er das Silberangebot, wodurch der Silberpreis in die Höhe schnellte. Der schwankungsfreudige Verlauf seit Beginn der 1990er-Jahre lässt einen abwärts gerichteten Trend erkennen. Im April 2011 sank die Gold-Silber-Ratio dann kurzzeitig auf einem Wert von gut 30 (stieg nach einer Korrektur des Silberpreises dann zunächst aber wieder auf über 50). Damit war das Preisverhältnis zwischenzeitlich auf die Hälfte des Vorjahrs gesunken und war damit nur noch doppelt so hoch wie für rund eineinhalb Jahrtausende lang bis zur Demonetisierung des Silbers Ende des 19. Jahrhunderts, wie vor der Weltwirtschaftskrise in den 1920er-Jahren oder wie Anfang des Jahres 1980.

Die Gesamtschau der folgenden zehn Kriterien wird zeigen, dass das faire Niveau der Gold-Silber-Ratio noch deutlich unter diesen Tiefstständen liegt, und zwar in etwa auf dem Niveau in der Zeit des Alten Ägyptens.

Kriterium 1: Edelmetallanteile in der Erdkruste

Die Gold-Silber-Ratio entsprach in dem Zeitraum, als Gold und Silber noch eine monetäre Bedeutung hatten (als Zahlungsmittel oder als Hinterlegungs-Standard von Papierwährungen), mit einem Wert von 15 eineinhalb Jahrtausende lang der umgekehrten Relation der Vorkommen in der Erdkruste. Infolge der Demonetisierung von Silber stieg das Verhältnis im 20. Jahrhundert zeitweise bis auf 100. Nur zu zwei Tiefpunkten sank das Verhältnis zwischen dem Gold- und Silberpreis noch einmal kurzzeitig bis auf 15.

Fazit: Silber kommt in der Erdkruste 15-mal so häufig vor wir Gold; dies entspricht der vom 5. bis 19. Jahrhundert zu beobachtenden Höhe der Gold-Silber-Ratio sowie deren Tiefs im 20. Jahrhundert.

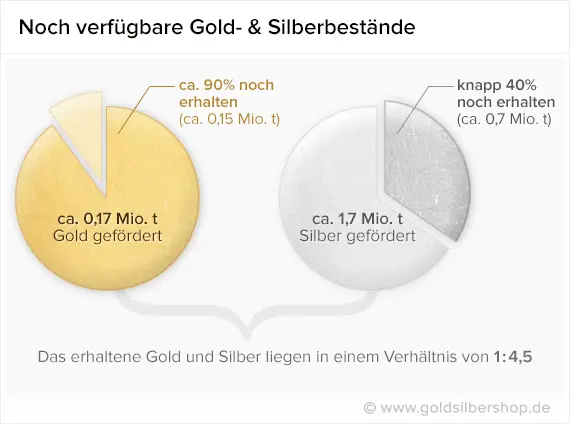

Kriterium 2: Bisherige Fördermengen

Bislang wurden 0,17 Mill. Tonnen Gold und 1,7 Mill. Tonnen Silber gefördert (Verhältnis von 1 zu 10). Im Mittelalter lag das Verhältnis noch bei 1 zu 80, vom 15. bis 18. Jahrhundert bei 1 zu 40 und im 19. Jahrhundert bei 1 zu 13; im 20./21. Jahrhundert sank es auf 1 zu 8.

Fazit: Die Steigerung der Goldförderung war größer als die der Silberförderung, was zu einer fortlaufenden Senkung der Fördermengenrelation führte (Mittelalter: 1 zu 80; 21. Jahrhundert: 1 zu 8).

Kriterium 3: Verbliebene unterirdische Ressourcen

Von den bisherigen Edelmetallfunden – geförderte Mengen und unterirdische Ressourcen – von 0,27 Mill. Tonnen Gold sind drei Fünftel, von den 2,25 Mill. Tonnen Silber bereits drei Viertel abgebaut worden. Die Ressourcen betragen 0,1 bzw. 0,57 Mill. Tonnen.

Fazit: Das Verhältnis der gemessenen bzw. angedeuteten unterirdischen Ressourcen von Gold und Silber liegt bei knapp 1 zu 6.

Kriterium 4: Reichweite der potenziell abbaubaren Ressourcen

Die statistische Reichweite der Ressourcen von Gold beträgt noch knapp 36 Jahre der weltweiten Minenförderung von 2011, die von Silber sogar nur 24 Jahre. Die Goldressourcen wären bei einer jährlichen Steigerung der Minenproduktion um 2 % und einer Verdopplung der Ressourcenbasis 2056 aufgebraucht, die Silberressourcen 2045.

Fazit: Die Reichweite von Gold übersteigt jene von Silber um die Hälfte.

Kriterium 5: Überirdische Bestände

Neun Zehntel der jemals geförderten Goldmenge sind noch vorhanden (0,15 Mill. Tonnen), vom geförderten Silber aufgrund des hohen industriellen Verbrauchs dagegen nur zwei Fünftel (0,7 Tsd. Tonnen).

Fazit: Die Relation der überirdischen weltweiten Gold- und Silberbestände liegt demnach bei 1 zu 4,5.

Kriterium 6: Marktbewertung der Bestände und Ressourcen

Der Goldpreis lag im Oktober 2012 im Durchschnitt bei 1.750, der Silberpreis bei 33,5 US-$ je Feinunze (GSR: 52). Der Wert der überirdischen Goldbestände betrug somit knapp 8.500 Mrd. US-$, der Wert der in physischen Einheiten 4,5-mal so hohen Silberbestände dagegen nur 675 Mrd. US-$. Für die Bewertung der unterirdischen Goldressourcen können – gemessen an der Börsenkapitalisierung der Minen – etwa 400 US-$ je Feinunze Gold, für Silber bestenfalls 5 US-$ je Feinunze Silber veranschlagt werden. Daraus resultiert ein Wert der Goldressourcen in Höhe von knapp 1.300 Mrd. US-$ und der Silberressourcen von 100 Mrd. US-$.

Fazit: Bestände und Ressourcen von Gold und Silber entsprechen einem Verhältnis von 1 zu 5, Gold verzeichnet trotzdem einen 13-mal so hohen Marktwert wie Silber.

Kriterium 7: Nachfragestruktur

Die Goldnachfrage lag 2011 bei 4,5, die Silbernachfrage bei 34 Tsd. Tonnen. Die überirdischen Goldbestände entsprechen somit 33 Jahren der Goldnachfrage, die Silberbestände nur 21 Jahren der Silbernachfrage. Zudem wird Silber infolge der hohen Industrienachfrage in erheblichem Umfang unwiederbringlich verbraucht, während das industriell vergleichsweise unbedeutende Gold primär der Hortung dient. Das Verhältnis der überirdischen Gold- und Silberbestände wird sich somit immer weiter reduzieren.

Fazit: Das Verhältnis der physischen Nachfrage nach Gold zu der nach Silber liegt bei 1 zu 7 (2011), die Reichweite der überirdischen Bestände von Gold übersteigt die von Silber um knapp sechs Zehntel.

Kriterium 8: Wahrnehmung der Edelmetalle als Rohstoff

Nach der Demonetisierung der Edelmetalle – Abschaffung des Bimetall-Standards 1873 und des Goldstandards 1971 – wurden diese vornehmlich als Rohstoff für die Industrie oder die Schmuckherstellung angesehen. Die Industrienutzung betreffend gilt das insbesondere für Silber, denn etwa die Hälfte der Nachfrage nach Silber entfällt auf die Industrie, dagegen nur ein Zehntel der Nachfrage nach Gold.

Fazit: Das Verhältnis der Industrienachfrage nach Gold und Silber liegt in physischen Einheiten (Unzen) gerechnet bei 1 zu 33 (2011).

Kriterium 9: Höhe der Förderkosten

Folge der primären Wahrnehmung der Edelmetalle als Rohstoff war, dass für die Edelmetallpreiserelation die Höhe der Förderkosten maßgeblich war. Die variablen Förderkosten (Cash-Kosten) von Gold sind deutlich höher, da es in der Erdkruste in geringeren Konzentrationen und in der Regel tieferen Erdschichten vorkommt als Silber. Die durchschnittlichen Cash-Kosten für die Gewinnung einer Feinunze Gold lagen 2010 bei 560, für eine Feinunze Silber bei den 30 größten primären Silberminen bei etwas über 5 US-$.[3] Bei einem Goldpreis von 1.750 US-$ (Oktober 2012) entsprechen die variablen Förderkosten 32 % des Werts einer Feinunze Gold, bei einem Silberpreis von 33,5 US-$ ist deren Anteil nicht einmal halb so hoch (15 %).

Fazit: Die variablen Kosten der Goldförderung sind pro Unze mehr als 100-mal so hoch wie die der Silberförderung, der Anteil am Wert einer Unze ist bei Gold aber doppelt so hoch wie bei Silber.

Kriterium 10: Monetäre Funktion

Die Edelmetalle wurden zwar vollständig demonetisiert, einige monetäre Funktionen haben aber weiter Bestand: Notenbanken halten gut ein Fünftel des weltweiten Goldbestands als Währungsreserven. Die Märkte preisen daher in den Goldpreis eine monetäre Prämie ein.[4] Dies ist eine der Ursachen für die im 20. Jahrhundert gestiegene Gold-Silber-Ratio. Steigende Edelmetallpreise und hohe Edelmetallinvestitionen (ETFs, Münzen) sind aber Indizien für ein zunehmendes Misstrauen gegenüber dem ungedeckten Papiergeldsystem und die zurückkehrende Wahrnehmung der Edelmetalle als Instrument zur Absicherung gegen inflationsbedingte Vermögensverluste. Auch Silber gewinnt damit zunehmend wieder eine faktische monetäre Funktion zurück.

Fazit: Die Relation der Investitions- und Münznachfrage zwischen Gold und Silber lag 2011 in physischen Einheiten bei 1 zu 5,4.

In der Tabelle wird ein Überblick über die Ausprägungen der zuvor für verschiedene Kriterien hergeleiteten Relationen zwischen den beiden hier im Fokus stehenden Edelmetallen Gold und Silber gegeben.

Edelmetallrelationen

|

Kriterium |

Relation Gold zu Silber |

|

Edelmetallvorkommen in der Erdkruste |

1 zu 15 |

|

Edelmetallvorkommen im Wasser |

8 zu 1 |

|

Edelmetallförderung – aller Zeiten und weltweit |

1 zu 10 |

|

– 5. bis 14. Jahrhundert |

1 zu 80 |

|

– 15. bis 18. Jahrhundert |

1 zu 40 |

|

– 19. Jahrhundert |

1 zu 13 |

|

– 20./21. Jahrhundert |

1 zu 8 |

|

Ressourcen – unterirdisch verbliebene Ressourcen |

1 zu 6 |

|

– Reichweite (bezüglich der Förderung 2011) |

1,5 zu 1 |

|

– Bewertungsrelation (Oktober 2012) |

13 zu 1 |

|

Nachfrage im Jahr 2011 – weltweit insgesamt |

1 zu 7 |

|

– Industrie |

1 zu 33 |

|

– Investitionen (ETF, Münzen) |

1 zu 5 |

|

Bestände – überirdische physische Mengen |

1 zu 4,5 |

|

– Reichweite (bezüglich der Nachfrage 2011) |

1,6 zu 1 |

|

– Bewertungsrelation (Oktober 2012) |

13 zu 1 |

|

Förderkosten (2011) |

ca. 100 zu 1 |

|

Verhältnis Gold- zu Silberpreis – 500 v. bis 500 n. Chr. |

10 zu 1 |

|

– 6. bis 19. Jahrhundert |

15 zu 1 |

|

– 20. Jahrhundert |

46 zu 1 |

|

– 21. Jahrhundert |

57 zu 1 |

Was lässt sich aus diesen Relationen im Hinblick auf die faire Gold-Silber-Ratio schließen? Das Verhältnis der Anteile von Gold und Silber in der Erdkruste ist mit 1 zu 15 – auf Silber bezogen – fast doppelt so hoch wie das Fördermengenverhältnis (1 zu 8) und 3-mal so hoch wie das der unterirdischen Ressourcen und überirdischen Bestände (1 zu 5). Es lässt sich also von den vorhandenen Edelmetallmengen in der Erdkruste 3-mal mehr Gold als Silber fördern, obwohl Lagerstätten mit angereichertem Silber überwiegend oberflächennah vorkommen. Letzteres bedeutet, dass Neufunde von Goldvorkommen wahrscheinlicher als solche von Silber sind, da Silbervorkommen anhand elektromagnetischer, gravimetrischer und radiometrischer Messungen sowie charakteristischer Farbausprägungen auf Satellitenbildern relativ gut identifiziert werden können. Höher konzentrierte Goldvorkommen kommen dagegen eher in tieferen Bodenschichten vor und sind daher weniger gut erkundet. Das Verhältnis der unterirdischen Ressourcen zwischen Gold und Silber dürfte sich daher weiter verringern.

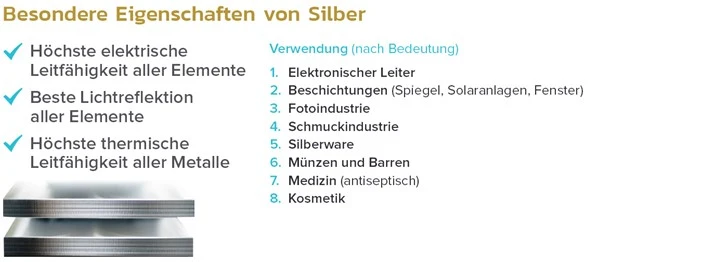

Im Vergleich zum primär der Hortung dienenden Gold hat Silber aufgrund der viel größeren und immer weiter steigenden industriellen Bedeutung einen vergleichsweise hohen Nutzwert. Die Nachfrage der Industrie nach Silber wird sich infolge des dynamischen Wirtschaftswachstums der Schwellenländer und der Entdeckung neuer industrieller Anwendungen weiter erhöhen. Da Silber in den meisten Industrieanwendungen kaum substituiert werden kann, ist die Nachfrage relativ preisunelastisch. Da sich ein Recycling aufgrund der überwiegend geringen Einsatzmengen nur in wenigen Bereichen lohnt, geht das industriell verbrauchte Silber weitgehend unwiederbringlich verloren.

Obwohl ebenfalls vollständig demonetisiert, wird Gold eine faktische monetäre Funktion und eine entsprechende Prämie in Form eines Preisaufschlags zugestanden. Die Diskussion um eine mögliche Rückkehr zum Anfang der 1970er-Jahre aufgegebenen Goldstandard sowie die Notenbankbestände von Gold als Teil der Währungsreserven können dafür als Indizien herangezogen werden. Diese Betrachtung verkennt aber, dass Silber historisch betrachtet das im Hinblick auf das Geldsystem bedeutendere Metall ist. Je stärker Silber zu Investitionszwecken nachgefragt und zusammen mit Gold zur Deckung einer neuen Weltreservewährung diskutiert wird, desto mehr dürfte dessen primäre Wahrnehmung als Rohstoff verblassen und seine monetäre Funktion wieder stärker in den Blick geraten. Für die Silberpreisentwicklung wird es dann von Vorteil sein, dass dessen monetäre Relevanz bislang erst vergleichsweise wenig in den Silberpreis eingepreist ist, was gegenüber Gold ein zusätzliches Aufholpotenzial birgt.

Vor dem geschilderten Hintergrund wäre zu vermuten, dass das in physischen Einheiten gemessene unter- und überirdisch rund 5-mal häufigere, bezüglich der unterirdischen Ressourcen in Relation zur jährlichen Fördermenge wie auch der überirdischen Bestände in Relation zur weltweiten Nachfrage im Vergleich zu Gold aber knappere Edelmetall Silber eine insgesamt mindestens genauso hohe, wenn nicht sogar deutlich höhere Marktbewertung aufweisen müsste, auch aufgrund seiner herausragenden Bedeutung für die Industrie und darüber hinaus seiner wichtigen Rolle als Werterhaltungsmittel in Form von Münzen, Barren, Schmuck und Silberwaren. Das Gegenteil ist aber der Fall, denn das über- und unterirdische Gold war im Oktober 2012 in US-$ gerechnet 13-mal so hoch bewertet wie Silber. Künftig werden aber die Knappheitsverhältnisse und der Nutzwert der Edelmetalle wesentlich stärker als bislang in den Fokus der Märkte rücken.

Der Umstand, dass Silber aufgrund seiner industriellen Bedeutung bislang eher diskriminiert wurde und dafür einen Preismalus in Kauf nehmen musste, da es primär in eher abwertender Weise als Industrierohstoff angesehen wurde, wird sich dahingehend ins Gegenteil umkehren, dass Silber einen industriebezogenen Preisbonus erhält, was den tatsächlichen Marktgegebenheiten und der ökonomischen Logik dann Rechnung tragen würde. Zudem wird der Markt in den Silberpreis eine Wiedermonetisierungsprämie einpreisen, um die gegenüber Gold ungerechtfertigte Diskreditierung von Silber im Hinblick auf dessen monetäre und investive Funktion aufzuheben.

Alles in allem ist eine Gold-Silber-Ratio in Höhe von maximal 5 als faire Bewertungsrelation zwischen Gold und Silber anzusehen.[5] Dies entspricht dem umgekehrt proportionalen Verhältnis der unterirdisch noch vorhandenen Ressourcen und der überirdischen Bestände von Gold und Silber, deren Relation sich zudem kontinuierlich weiter reduziert.

Bevor das Ergebnis der vorgenommenen Gold- und Silberpreisprojektion vorgestellt wird, werden auf der Seite "Gründe für den Anstieg des Gold- bzw. Silberpreises" zunächst noch einmal die Gründe für den nach der Jahrtausendwende eingeleiteten und sich weiter fortsetzenden Anstieg der Edelmetallpreise dargelegt.

Dieser Beitrag stammt von Dr. Jochen Dehio - Fachbuchautor des Buches "Gold oder Silber - wem gehört die Zukunft?".

[1] Vgl. Weinberg, E. (2005), Silber: goldene Zeiten (Internet-Abruf vom 01.10.2012).

[2] Vgl. Mayr, R. (2004), Das Gold-Silber-Preis-Ratio (Internet: goldseiten.de/content/ kolumnen/artikel.php?storyid=198, Abruf vom 01.10.2012).

[3] Vgl. Stöferle, R.-P. (2011), In Gold we trust (Internet-Abruf vom 01.10.2012): S. 69; Schulte, T. (2012), Vermögen retten. In Silber investieren: S. 144.

[4] Vgl. Silberinfo.com (2009), Gold-Silber-Ratio (Internet-Abruf vom 01.10.2012).

[5] Eine GSR in dieser Höhe prophezeiten auch die Silberlegenden Jerome F. Smith und Reinhard Deutsch (vgl. ihre bereits zitierten Werke Silver Profits in the Seventies und Das Silber-Komplott); zum gleichen Ergebnis kam im März 2009 bei einer seinerzeitigen GSR in Höhe von etwa 70 noch eine weitere Studie, vgl. Dehio, J. (2009), Silber vor goldener Zukunft. Analyse des Gold- und Silbermarkts (Internet: jochen-dehios-blog.net/article-23439878.html, Abruf vom 01.10.2012); Kurzfassung auf Silberinfo.com (Internet: www.silberinfo.com/ home/nachrichten/top-thema/detail-4/article/silber-vor-goldener-zukunft.html, Abruf vom 01.10.2012).

Ratgeber: Lieber Gold oder Silber kaufen? Vor- und Nachteile gegenübergestellt

Eine häufig gestellte Frage im Zusammenhang mit dem Gold-Silber-Verhältnis ist: „Soll ich lieber Gold oder Silber kaufen?“ – um ein wichtiges Fazit vorwegzunehmen: Es ist keine Entweder-oder-Frage, sondern vielmehr spricht vieles dafür Gold UND Silber zu kaufen, wie wir nachfolgend erläutern möchten:

Silber weist viele attraktive Eigenschaften auf

Ein großer Unterschied zwischen Gold und Silber ist, dass Silber aufgrund seiner exzellenten und einmaligen Eigenschaften sehr viel stärker industriell verwendet bzw. verbaut wird, wie zum Beispiel in der Medizintechnik und in Kühlschränken wegen seiner antibakteriellen Wirkung. Durch die hohe Leitfähigkeit von Silber, findet man es auch in diverser Elektronik wieder.

Das hat zur Folge, dass ein sehr großer Teil des weltweit verfügbaren Silbers auf den Müllhalden dieser Welt liegt – in Summe Unmengen an Tonnen Silber – je Gegenstand aber oftmals zu wenig, um es wirtschaftlich zu recyceln.

So gesehen ist Silber knapper verfügbar als Gold, was im starken Missverhältnis zum Gold-Silber-Ratio steht, wonach Silber deutlich günstiger bewertet ist als Gold.

Unsere Prognose: Silber wird überproportional zu Gold an Wert zulegen und mindestens auf den Durchschnitt dieses Jahrtausends von 60:1, sehr wahrscheinlich auf den langfristigen Durchschnitt der letzten rund 100 Jahre von 35:1 und vielleicht auch auf das Tauschverhältnis von 15:1, ansteigen.

Wann? Der Silberpreis wird dann überproportional zulegen, wenn der Goldpreis weiter gestiegen ist, manche diesen in Folge dessen als subjektiv teuer empfinden und nach unterbewerteten Alternativen suchen. Beachtet werden muss, dass der Silbermarkt wesentlich kleiner als der Goldmarkt ist. Silber unterliegt daher einer höheren Wertschwankung.

Gewichtung von Gold zu Silber nach Chancen-Risikobereitschaft festlegen

Wir empfehlen Ihnen daher in Abhängigkeit Ihrer Risikoneigung sowohl in Gold als auch Silber zu investieren. Konservative Anleger gewichten Gold über, risikoorientierte Anleger Silber.

Silberinvestoren benötigen Platz – hier überzeugt Gold mehr im Vergleich zu Silber

Einer der größten Nachteile von Silber ist, dass Silber im Vergleich zu Gold, insbesondere beim aktuellen Gold-Silber-Ratio, verhältnismäßig viel Platz zur Aufbewahrung benötigt.

Für 10.000 Euro bekommen Sie ca. sieben Unzen Gold, die Sie bequem in die Hosentasche stecken oder in dieser praktischen, aber im Vergleich unhandlichen, Masterbox für 500 Silberunzen und einem Gesamtgewicht von ca. 16 kg verstauen können. Die zieht Ihnen wortwörtlich die Hose aus.

Bei 100.000 Euro Anlagebetrag sieht das schon anders aus: In Goldbarren ausgedrückt hat es ungefähr die Größe einer Tafel Schokolade. 160 kg Silber sind hingegen von den Dimensionen ca. zehn Kinderschuhkartons.

Wer einen größeren Anlagebetrag in Silber investieren möchte, benötigt also ausreichend Platz. Wer diesen nicht hat, kann sein Silber auch in einem Wertelagern gesichert und versichert verwahren lassen.

Keine Mehrwertsteuer für Gold, Silber, Platin und Palladium: Kauf mit sicherer Lagerung kombinieren

Gerade bei ab fünfstelligen Anlagebeträgen bietet sich das SOLIT Wertelager an: Sie entscheiden, wo Ihre Barren und Münzen 100 % versichert und streng bewacht verwahrt werden sollen: In Frankfurt, Zürich oder Halifax. Je nach Lagerort können Sie nicht nur Gold, sondern auch Silber, Platin und Palladium mehrwertsteuerfrei kaufen und sparen so 19% MwSt.. - Edelmetalle kaufen, wie institutionelle Investoren: preisgünstig steueroptimiert, professionelle Einzelverwahrung und gegen Verlust und Diebstahl versichert.

Fernab vom Gold-Silber-Ratio: Silbermünzen optimal als Krisenvorsorge

Dieser Nachteil ist aber auch gleichzeitig ein Vorteil: Silber eignet sich optimal, um klein- teilig zu investieren und im Krisenfall Silber gegen benötigte Dinge des Alltags eintauschen zu können. So kostet eine 1 kg Silbermünze ca. 900 Euro und eine Silberunze, also 31,1 g, ca. 30 Euro. Für eine halbe Unze zahlen Sie ca. 11 Euro und für eine ¼ Unze nur 7 Euro. Silbermünzen eignen sich exzellent auch als Krisenvorsorge, wenn Sie morgen Ihr Brot dagegen eintauschen wollen – besser sogar als ein Combibar, der als das Krisenvorsorgeprodukt schlechthin gilt.

Wer also kleinteilig Edelmetall als Krisenvorsorge besitzen möchte, sollte die vorgestellten Silbermünzen wählen. Wer nicht in Silber investieren möchte, sondern Gold bevorzugt, ist bei diesem Combibar richtig, den man wie Schokolade in einzelne 1 g Barren zerbrechen und aufteilen kann. Ob hier Gold oder Silber im Verhältnis besser geeignet ist, hängt von Ihrer Priorität ab.

Gold ist im Vorteil, denn Silber kann anlaufen

Gold hat gegenüber Silber einen Vorteil: Es läuft nicht an, kann also keine Milchflecken bekommen oder ganz schwarz werden.

Ganz wichtig: Es muss nicht dazu kommen, es kann aber passieren. Je besser das Silber vor äußeren Einflüssen geschützt ist, umso unwahrscheinlicher ist es, dass es anläuft. Die Konsequenz ist, dass versucht werden muss, das Silber wieder zu reinigen. Wenn das nicht hilft, werden Sie bei einem späteren Verkauf weniger Geld erhalten, da wir die Silbermünze in einem schlechteren Zustand nicht mehr an Kunden weiterverkaufen und folglich nur den Schmelzpreis vergüten können, was 5 bis 20 % ausmachen kann.

Was also tun? Entweder Gold kaufen oder aber ausschließlich Maple Leaf Silbermünzen, da diese mit dem so genannten Mint Shield geschützt sind: eine spezielle Oberflächenbeschichtung, die verhindert, dass die Münzen mit ihrer Umgebung reagieren und sich somit keine Milchflecke bilden können.

Ausgeglichenes Verhältnis von Gold und Silber: Gold & Silber sind für Banken Eigenkapital

Da Gold, Silber und Platin im Zuge von Basel III in den Rang eines Tier-1-Assets gehoben werden, dürfte die Nachfrage vonseiten der Banken in den nächsten Jahren signifikant ansteigen. Unter den Regularien von Basel III müssen Banken eine Eigenkapitalquote von 8 % vorhalten und dürfen diese künftig auch in Gold, Silber und Platin halten.

Zur Begründung führt die Bank für internationalen Zahlungsausgleich an, dass Gold nicht wie ein Rohstoff, sondern wie eine Währung behandelt werden solle, da seine Volatilität mehr der einer Fremdwährung entspräche und Banken Gold deshalb in gleicher Weise managen könnten. Gold ist also aus Sicht der BIZ kein Rohstoff, sondern liquides Eigenkapital – ein Beleg dafür, dass Gold Geld ist.

Banken profitieren von dieser Regelung doppelt: Sie können sich gegen systemische Risiken mit Edelmetallbeständen in der Bilanz absichern und darüber hinaus das 12,5- fache des Gegenwertes des Edelmetalls als Kredit verleihen. Je mehr Edelmetall die Banken besitzen, desto weiter können sie ihre Kreditportfolios ausweiten. Das „World Gold Council“ geht davon aus, dass die Banken dem Beispiel der Zentralbanken folgen werden und ihre Edelmetallbestände massiv aufstocken. Hier sind Gold und Silber im Vorteil, da diese Regelung für zusätzliche Nachfrage sorgt.

Silber bei Goldverbot im Vorteil?

Der eine oder andere befürchtet, dass es in nicht allzu ferner Zukunft wieder zu einem Goldbesitzverbot kommen könnte. Daraus abgeleitet kommt oftmals die Frage auf, ob nicht Silber im Vorteil ist, da es eventuell nicht verboten werden würde.

Wir möchten an dieser Stelle nicht auf diese Spekulationen eines eventuell kommenden oder nicht kommenden Gold- oder Silberverbots eingehen. Daher überlassen wir es Ihnen selbst, eine Eintrittswahrscheinlichkeit einzuschätzen. Ob Gold im Vergleich zu Silber hier im Nachteil ist, ist größtenteils Spekulation.

Was wir Ihnen an die Hand geben möchten:

- In der Vergangenheit gab es primär Goldbesitzverbote, aber auch solche für Silber. Beiden Verboten kann im historischen Kontext gesehen also eine gewisse Eintrittswahrscheinlichkeit zugeordnet werden.

- Silber hat im Gegensatz zu Gold eine deutlich stärkere Verbreitung in unserem Alltag: Verbaut in Kühlschränken, Smartphones, Autos etc. – es wäre wesentlich schwerer, Silber aus dem Alltag zu verbannen.

- Umgedreht – wenn Sie sich einem eventuellen Verbot widersetzen möchten – hat Silber den Nachteil, dass Sie aufgrund der geringeren Wertdichte mehr Platz zum Verstecken benötigen.

Gold und Silber aus steuerlicher Sicht

Anlagegold kann, im Gegensatz zu Silber, in Deutschland mehrwertsteuerfrei gekauft werden. Klingt zunächst, als wäre Silber hier deutlich im Nachteil. Schauen wir es uns hingegen im Detail an, sieht die Realität anders aus:

Wenn Sie Silbermünzen oder Silbermünzbarren bei uns kaufen, sind diese differenz- besteuert. Beim Kauf von Silberbarren fallen 19 % Mehrwertsteuer an, dadurch sind differenzbesteuerte Silbermünzen und Münzbarren bis zu 12 % günstiger.

Zwar sorgt die Anwendung der Differenzbesteuerung dafür, dass im Verkaufspreis einer Silbermünze ca. 7 bis 8 % kalkulatorische Steuern enthalten sind, gleichzeitig steigt aber auch derAnkaufspreis der Silbermünze im Vergleich zu einem Silberbarren, wie dieses Beispiel belegt:

Bei einem 1 kg Silberbarren bezahlen Sie 675 Euro im Einkauf, während ein 1 kg Münzbarren 615 Euro und eine 1 kg Silbermünze 625 Euro kostet. Der Silberbarren kostet im Einkauf für Sie als Privatanleger deutlich mehr.

Schaut man sich ergänzend dazu den Ankaufspreis an, fällt auf, dass dieser mit 500 Euro beim Silberbarren im Vergleich zur Silbermünze und dem Münzbarren am niedrigsten aus- fällt. Die Begründung ist sehr einfach: Die 19 % Mehrwertsteuer sind beim Verkauf für Händler ein durchlaufender Posten, der an das Finanzamt abgeführt wird.

Bei Silbermünzen und Münzbarren hingegen ist dies nicht so: Da wir beides wieder dank Differenzbesteuerung für Sie steueroptimiert weiterverkaufen können, konkurriert der von uns gebotene Ankaufspreis mit dem alternativen Einkaufspreis von Neuware bei der Prägestätte. Die Folge daraus sind höhere Ankaufspreise für Silbermünzen und Münzbarren. Die Differenzbesteuerung sorgt dafür, dass Silberinvestments ähnlich attraktiv sind wie Gold hinsichtlich der anfallenden Steuer beim Kauf.

Voraussetzung dafür ist natürlich, dass diese Silberinvestments sich in einem wieder verkaufbarem Zustand befinden und nicht so stark beschädigt sind, dass sie eingeschmolzen werden müssten. Ist dies jedoch der Fall, sollten Sie damit rechnen, dass Silber ungefähr zu 10 % mit einem schlechteren Schmelzpreisen bewertet wird als Gold.

Die Ursache dafür ist, dass die Prägekosten von Silber im Verhältnis zum Materialwert höher ausfallen als bei Gold und in dem Fall die kalkulatorischen Kosten für die Differenzbesteuerung „verloren“ gehen. Ist Ihr Silber also Schmelzware, ist Gold aufgrund der dann geringeren Differenz zwischen Verkaufs- und Schmelzpreis im Vorteil. Wenn Sie ihr Silber sorgsam aufbewahren, ist dieses Szenario hingegen unwahrscheinlich. Es gibt noch eine weitere Möglichkeit, Silberbarren oder Silbermünzen steueroptimiert zu kaufen:

Wie vorhin beim Aspekt der Lagerung bereits erwähnt, bieten wir als Edelmetallhändler auch den mehrwertsteuerfreien Kauf von Silber und Platin in Kanada sowie den zollfreien Kauf von Silber, Platin und Palladium in der Schweiz kombiniert mit der Lagerung an. Hier können Sie den Silberbarren mehrwertsteuerfrei kaufen. Sie sparen also bis zu 19 %. Im Vergleich ist dies die günstigste Variante im Einkauf und in der Regel auch beim späteren Verkauf.

Festzuhalten bleibt, dass der Kauf von Silber, steuerlich gesehen, ähnlich attraktiv sein kann wie der von Gold.

Grundsätzlich ist der Kauf von Edelmetallen im Rahmen einer Kapitalanlage im Vergleich zu Alternativen, wie Aktien, Fonds oder festverzinslichen Wertpapieren, unter dem Blickwinkel der Ertragsbesteuerung, äußerst attraktiv.

Viele Kapitalanlagen unterliegen der Besteuerung durch die Abgeltungssteuer. Wenn Sie Goldbarren als Anlage kaufen, fällt keine Abgeltungsteuer (25 % zzgl. Solidaritätszuschlag) an, wenn Sie diese bis zum Verkauf mindestens ein Jahr in Ihrem Portfolio halten. Damit sichern Sie sich bei einer Haltedauer von über einem Jahr eine steuerfreie Wertanlage.

In diesem Beispiel verfügen Sie bei gleicher Vor-Steuer-Rendite von 6 % pro Jahr nach 10 Jahren über mehr als 20.000 Euro Kapital aufgrund der Steuerfreiheit von Gold.

Anders ausgedrückt: Um nach Steuern auf denselben Wertzuwachs von 6 % zu kommen, müssten Sie mit einer alternativen Anlageform eine über 2 % höhere jährliche Rendite erzielen. Goldbarren stellen steuerlich gesehen eine äußerst attraktive Kapitalanlage dar. Gold und Silber sind also im Vergleich zu anderen Kapitalanlagen, deren Erträge voll steuerpflichtig sind, im großen Vorteil.

Spread von Gold und Silber im Vergleich

Wir haben bereits einen Blick auf die Differenz zwischen An- und Verkaufspreis von Silber unter steuerlichen Aspekten geworfen. Nun möchten wir Ihnen dies im Vergleich von Gold und Silber aufzeigen:

Im Schaubild sind die An- und Verkaufspreise der meistgekauften Gold- und Silberbarren bzw. -münzen dargestellt. Die Differenz zwischen beiden Preisen nennt man Spread. Es fällt auf, dass es bei kleinen Stückelungen, hier in dem Beispiel einer 1 Unze Silber Maple Leaf vs. einem 1 g Goldbarren, einen geringeren Spread gibt. Er ist ähnlich hoch, wie bei einem 1 kg Münzbarren. Handelt es sich um eine größere Goldmünze oder Goldbarren, kann deren Spread geringer sein – allerdings hält sich der prozentuale Unter- schied in Grenzen.

Ob hinsichtlich des Spreads Gold oder Silber im Vorteil ist, hängt also stark davon ab, was genau Sie kaufen. Hier ist das Ratio von Gold zu Silber also ausgeglichen.

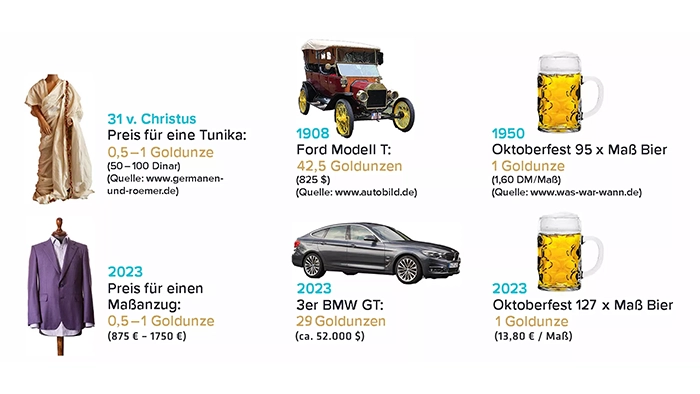

Welche Vorteile haben Gold und Silber gemeinsam?

Sowohl Gold als auch Silber haben nicht nur über einen längeren Anlagehorizont, sondern über Generationen bzw. Jahrhunderte bewiesen, dass sie wertaufbewahrend sind. Zuge- geben: Die eingeblendeten Beispiele sind sehr plakativ, aber sie belegen die Werterhaltungsfunktion exzellent.

Der Wertzuwachs kann nach einem Jahr Haltedauer – im Gegensatz zu anderen Anlage- formen – komplett steuerfrei vereinnahmt werden. Die Nachsteuerrendite entspricht also der Vorsteuerrendite.

Sowohl Gold als auch Silber bieten eine Anlageform, die weltweit gehandelt und akzeptiert wird. Sie haben eine Kapitalanlage, die Sie nicht nur an jedem Ort in Deutschland, sondern weltweit in die jeweilige Lokalwährung eintauschen können.

Ein Vorteil, der mir erst im Laufe der Zeit bewusst wurde: Dadurch, dass Sie eine physische Kapitalanlage im wahrsten Sinne des Wortes in den Händen halten, statt einer immateriellen, die nur an Ihrem Computerbildschirm existiert, treffen Sie sehr viel bewusstere Anlageentscheidungen. Es ist eben nicht ein schneller Mausklick durch einen zittrigen nervösen Finger, weil gerade eine weitere Weltuntergangsmeldung per Push-Nachricht auf das Smartphone kam. Sie müssen Ihre Kapitalanlage in die Hand nehmen und dem Edelmetallhändler oder dem abholenden Werttransport physisch übergeben, um sich von ihr zu trennen – da bleibt viel Zeit, um Rationalität zurückzugewinnen und abzuwägen, ob man weiter Edelmetalle besitzen möchte oder nicht.

Gold-Silber-Ratios im Vergleich

Aus der Tabelle wird deutlich, wie das Gold-Silber-Ratio sich verhält, wenn der Gold- und Silberpreis sich verändern. Beispielweise gibt die Tabelle an, dass das Gold-Silber-Ratio 10 ist, wenn der Goldpreis bei 1.000 USD und der Silberpreis bei 100 USD liegt.

| Goldpreis | Silberpreis | |||||||

| 10 | 15 | 20 | 30 | 40 | 50 | 75 | 100 | |

| 1.000 | 100 | 67 | 50 | 33 | 25 | 20 | 13 | 10 |

| 1.100 | 110 | 73 | 55 | 37 | 28 | 22 | 15 | 11 |

| 1.200 | 120 | 80 | 60 | 40 | 30 | 24 | 16 | 12 |

| 1.300 | 130 | 87 | 65 | 43 | 33 | 26 | 17 | 13 |

| 1.400 | 140 | 93 | 70 | 47 | 35 | 28 | 19 | 14 |

| 1.500 | 150 | 100 | 75 | 50 | 38 | 30 | 20 | 15 |

| 1.600 | 160 | 107 | 80 | 53 | 40 | 32 | 21 | 16 |

| 1.700 | 170 | 113 | 85 | 57 | 43 | 34 | 23 | 17 |

| 1.800 | 180 | 120 | 90 | 60 | 45 | 36 | 24 | 18 |

| 1.900 | 190 | 127 | 95 | 63 | 48 | 38 | 25 | 19 |

| 2.000 | 200 | 133 | 100 | 67 | 50 | 40 | 27 | 20 |

| 2.100 | 210 | 140 | 105 | 70 | 53 | 42 | 28 | 21 |

| 2.200 | 220 | 147 | 110 | 73 | 55 | 44 | 29 | 22 |

| 2.300 | 230 | 153 | 115 | 77 | 58 | 46 | 31 | 23 |

| 2.400 | 240 | 160 | 120 | 80 | 60 | 48 | 32 | 24 |

Zusammenfassung zum Gold-Silber-Ratio: Lieber Gold oder Silber kaufen?

Wie Sie festgestellt haben, ist es nicht zwangsweise eine Entweder-oder-Entscheidung. Beide Edelmetalle, Gold und Silber, glänzen in einem Betrachtungswinkel etwas mehr oder weniger.

Es hängt von Ihrer individuellen Einschätzung und Gewichtung der genannten Aspekte ab, ob und wie Sie Ihre Kapitalanlage zwischen Gold und Silber aufteilen. Unsere Standardempfehlung wäre 50:50 aufzuteilen. Wer chancenorientiert handelt und das Platzproblem von Silber selbst lösen oder auf eine externe Lagerlösung zurückgreifen kann, wird Silber stärker gewichten als Gold. Wer seine Kapitalanlage „unter‘s Kopfkissen legen“ und dabei keine Nackenschmerzen bekommen oder eher konservativ investieren möchte, erhöht seinen Goldanteil.

Fortsetzung des Grundlagenwissens Gold und Silber

- Silber Neuheiten

- Feinsilber

- Silber kaufen

- 1 kg Silbermünzen

- 1 Unze Silbermünzen

- Silberunze

- Tubesize

- Silberankauf

- Ankauf von Silberbarren

- Ankauf von Silbermünzen

- Maße & Gewicht: Silberbarren

- Mehrwertsteuer bei Silber

- Silberpreis

- Das deutsche Stempelgesetz von 1884

- Edelmetalle

- Edelmetalle kaufen

- Edelmetalle verkaufen

- Gold, Silber lagern

- Gold-Silber-Ratio

- Privy Mark Münzen

- Goldsparplan oder Silbersparplan

-

Goldverbot

Echtheit von Gold prüfen - Hausratversicherung für Gold

- Tresor

- Bankschließfach