Differenzbesteuerung für Silbermünzen

Änderung der Differenzbesteuerung für Silbermünzen ab 2025

Neue gesetzliche Regelung

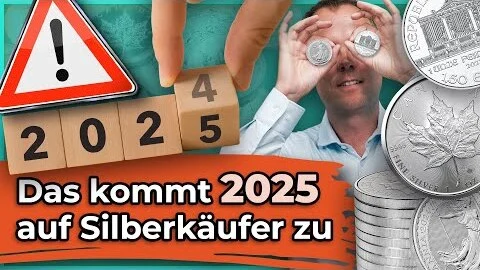

Ab dem 1. Januar 2025 entfällt die Differenzbesteuerung für neu in die EU importierte Silbermünzen. Diese unterliegen dann der Regelbesteuerung mit 19 % Mehrwertsteuer auf den gesamten Verkaufspreis. Die bisherige Praxis der Besteuerung der Handelsspanne – die sogenannte Differenzbesteuerung – wird damit für Neuimporte abgeschafft. Auch die Möglichkeit, diese über ein anderes EU-Land (wie z. B. Polen) einzuführen, ändert daran künftig nichts.

Übergangsregelung für bestehende Bestände

Für bereits vor 2025 in die EU importierte und differenzbesteuerte Silbermünzen gilt eine Übergangsregelung: Diese können weiterhin differenzbesteuert verkauft werden, solange sie sich im Lagerbestand des Händlers befinden.

Differenzbesteuerung bei Privatankäufen

Die Differenzbesteuerung bleibt für Silbermünzen aus Privatankäufen bestehen. Bei diesen nicht vorsteuerbelasteten Münzen wird weiterhin nur die Differenz zwischen Ankaufs- und Verkaufspreis mit 19 % besteuert.

Vorsorge durch GoldSilberShop.de

GoldSilberShop.de hat die Lagerbestände an prägefrischen Silbermünzen rechtzeitig aufgestockt. Dadurch können auch nach dem Jahreswechsel differenzbesteuerte Silbermünzen zu attraktiven Preisen angeboten werden.

Auswirkungen der Gesetzesänderung

- Neuimportierte Silbermünzen werden ab 2025 teurer durch die volle Mehrwertsteuer

- Differenzbesteuerte Bestände aus der Zeit vor 2025 bleiben preislich attraktiv

- Der Handel mit Münzen aus Privatankäufen behält die günstigere Besteuerungsoption

Zusammenfassung

Die Gesetzesänderung zur Differenzbesteuerung von Silbermünzen ab 2025 vereinheitlicht die Besteuerung von Edelmetallen bei Neuimporten. Durch die Übergangsregelung für Altbestände und die weiterhin mögliche Differenzbesteuerung bei Privatankäufen bleiben jedoch wichtige Ausnahmen bestehen. Die vorausschauende Lagerhaltung von GoldSilberShop.de ermöglicht auch nach dem Jahreswechsel den Erwerb differenzbesteuerter prägefrischer Silbermünzen.

Jetzt noch günstige, differenzbesteuerte Silbermünzen kaufen!

Was erwartet Silberkäufer im Jahr 2025?

Nicht mehr lange, und wir schreiben das Jahr 2025 – Grund genug für Tim Schieferstein, einen Ausblick für Silberkäufer zu geben. Er analysiert, welche Entwicklungen möglich sind, welche Veränderungen das neue Jahr bringen wird und was auf Silberanleger zukommt. Dabei sind Themen wie ein neues Allzeithoch oder höhere Preise durch den Wegfall der Differenzbesteuerung nur zwei der wichtigsten Aspekte, die in diesem Video behandelt werden. Schon jetzt lässt sich voraussagen: 2025 wird einiges anders. Was das für Sie als Anleger bedeutet und wie Tim die Lage am Silbermarkt im kommenden Jahr einschätzt, erfahren Sie in diesem Video.

Weiterhin mehrwersteuerfreier Kauf von Silber möglich

Dank zollfreier Lagerung kann Silber auch weiterhin mehrwertsteuerfrei gekauft werden. Wie das konkret funktioniert, erfahren Sie im folgenden Video.

Jetzt mehr erfahren über den mehrwersteuerfreien Kauf von Silber

Keine MwSt. für Silber, Platin, Palladium & Diamanten bezahlen - so geht es!

Üblicherweise fallen beim Kauf von Silber, Platin, Palladium und Diamanten 19 % Mehrwertsteuer an. Doch wussten Sie, dass Sie diese komplett einsparen können? Warum eine Hochsicherheitslagerung in Kanada, der Schweiz oder Liechtenstein sinnvoll sein kann und welche Vorteile sich daraus ergeben, erfahren Sie in diesem Video. Wussten Sie zum Beispiel, dass Sie so Ihre Weißmetall-Kapitalanlage hebeln können – und mit etwas Renditeglück sogar die Lagergebühren quasi selbst finanzieren?

Keine Mehrwertsteuer für Gold, Silber, Platin und Palladium: Kauf mit sicherer Lagerung kombinieren

Gerade bei ab fünfstelligen Anlagebeträgen bietet sich das SOLIT Wertelager an: Sie entscheiden, wo Ihre Barren und Münzen 100 % versichert und streng bewacht verwahrt werden sollen: In Frankfurt, Zürich oder Halifax. Je nach Lagerort können Sie nicht nur Gold, sondern auch Silber, Platin und Palladium mehrwertsteuerfrei kaufen und sparen so 19% MwSt.. - Edelmetalle kaufen, wie institutionelle Investoren: preisgünstig steueroptimiert, professionelle Einzelverwahrung und gegen Verlust und Diebstahl versichert.

Bis zu 19 % beim Kauf von Silber sparen

Auch Platin, Palladium und Diamanten können mehrwertsteuerfrei gekauft werden.

Zu diesen und noch viel mehr Themen rund um das Thema Edelmetalle beraten unsere erfahrenen Spezialisten Sie gerne.

Differenzbesteuerung für Silbermünzen nach §25a UStG

- Differenzbesteuerung ermöglicht deutliche Preisersparnis bei importierten Silbermünzen

- Die Differenzbesteuerung als "goldener Weg"

- So funktionierte die Differenzbesteuerung bei Import von Silbermünzen aus Drittländern

- Kette der Differenzbesteuerung durfte nicht unterbrochen werden

- Darstellung der Differenzbesteuerung in der Verkaufsrechnung für Silbermünzen

- Kauf mit Differenzbesteuerung war nachteilig für vorsteuerabzugsberechtigte Unternehmen

Differenzbesteuerung ermöglicht deutliche Preisersparnis bei importierten Silbermünzen

In den Jahren 2013, 2022 und 2024 gab es für Silberinvestoren in Deutschland zwei entscheidende Änderungen: Zunächst wurde zum Jahreswechsel 2013/2014 der vergünstigte Mehrwertsteuersatz für Silbermünzen und Silber-Münzbarren abgeschafft. Nachdem diese bis Ende 2013 zum vergünstigten Mehrwertsteuersatz von 7 % zu erwerben waren, ist für diese seit Anfang 2014 der volle Mehrwertsteuersatz von 19 % fällig. Auf Basis des zum Jahreswechsels 2013/2014 gültigen Silberpreises sank die für einen Anlagebetrag von 10.000 Euro zu erwerbende Menge Silber alleine durch die Anhebung der Mehrwertsteuer über Nacht um ca. 56 Feinunzen.

Die Differenzbesteuerung als "goldener Weg"

Zum 01.01.2014 wurde zwar der ermäßigte Mehrwertsteuersatz für im Inland erworbene Silbermünzen und Münzbarren gestrichen, nicht jedoch der für aus einem Nicht-EU-Land importierte Münzen bzw. Münzbarren (gemäß § 12 Abs.2 Nr. 12 UStG i.V.m. Anlage 2 zum UStG): Wurden diese aus Ländern wie Kanada (Maple Leaf), Australien (Kookaburra, Koala) oder den USA (American Eagle) importiert, galt weiterhin der verminderte Einfuhrumsatzsteuersatz von 7 %. Diese Regelung wurde jedoch zum Ende des Jahres 2022 abgeschafft. Die SOLIT Gruppe hat – wie eingangs erwähnt – Anfang 2024 eine Lösung gefunden, die es ihr ermöglicht, wieder differenzbesteuerte Silbermünzen anzubieten.

So funktionierte die Differenzbesteuerung bei Import von Silbermünzen aus Drittländern

Zwischen 2014 und 2022 bestand der Clou darin, den verminderten Steuersatz für aus einem Nicht-EU-Land importierte Münzen und Münzbarren in Kombination mit der in § 25a UstG geregelten Differenzbesteuerung zu nutzen. Der Edelmetallhändler bezog die Ware aus einem Nicht-EU-Land, verzollte den Zollwert mit 7 % und ließ sich die nicht gezahlte Vorsteuer erstatten, sondern rechnete diese im Rahmen der Differenzbesteuerung seinem Einkaufspreis hinzu.

Verkaufte der Edelmetallhändler nun die Ware an den Kunden, musste er die Mehrwertsteuer von 19 % nicht auf den Nettoverkaufspreis erheben, sondern auf die Differenz zwischen Einkaufs- und Verkaufspreis. Dadurch erhöhte sich – bei gleichbleibendem Edelmetallkurs – im Vergleich zu einem Kauf in 2013 der Kaufpreis für einen Privatanleger nicht um ganze 12 Prozentpunkte, sondern aufgrund der geringen Handelsmargen bei Edelmetallen nur marginal um weniger als 1 %.

Der Endpreis der Importware pro Silberunze bei einem Preis von bspw. 19,47€ erhöhte sich um lediglich 0,03 € auf 19,50 €. Alternativ konnte der Edelmetallhändler bei gleichem (Brutto-) Endpreis von 21,66 € seine Marge von 0,20 € auf 2,02 € erhöhen.

Kette der Differenzbesteuerung durfte nicht unterbrochen werden

Wenn der Käufer ebenfalls ein Unternehmen war, das die Differenzbesteuerung nutze, konnte dieses ebenfalls unter Nutzung der Differenzbesteuerung die Ware weiterverkaufen. Dies bedeutete, dass nicht zwingend der an den Privatkunden verkaufende Edelmetallhändler den Aufwand des Imports auf sich nehmen musste, sondern dies auch sein ihn beliefernder Großhändler tun konnte. Wichtig war nur, dass die Kette der Differenzbesteuerung nicht unterbrochen wurde.

Darstellung der Differenzbesteuerung in der Verkaufsrechnung für Silbermünzen

In der Rechnung, die der Kunde erhielt, durfte bei einem Handel unter Nutzung der Differenzbesteuerung nicht mehr ein Netto- und Bruttopreis (geregelt in Abschnitt 25a.1. Abs. 16 UStAE), sondern nur noch der Endpreis mit einem Hinweis (z. B. „Differenzbesteuerung nach §25a UStG wurde angewendet“) auf Nutzung der Differenzbesteuerung ausgewiesen werden (geregelt in §14a Abs. 6 UStG). Für Privatanleger war dies gleichgültig, da der Bruttopreis auch bisher sein Endpreis war. Gleichzeitig blieb so gewährleistet, dass die Handelsmarge des Händlers durch fehlendes Ausweisen der enthaltenen Mehrwertsteuer dem Käufer nicht offengelegt wurde.

Der Abschnitt 14.6 Abs. 21 UStAE regelt auch, wie dem Kunden in Rechnung gestellte Versandkosten zu versteuern sind: „Die Regelung des § 32 UStDV für Rechnungen, die verschiedenen Steuersätzen unterliegen, gilt entsprechend, wenn in einer Rechnung neben steuerpflichtigen Umsätzen auch nicht steuerbare oder steuerfreie Umsätze ausgeführt werden. Soweit Kosten für Nebenleistungen, z.B. Beförderung, Verpackung, Versicherung besonders berechnet werden, sind sie den unterschiedlich besteuerten Hauptleistungen entsprechend zuzuordnen.“

Aufgrund des Abschnitts 14.6 Abs. 21 UStAE war es auch steuerlich zulässig sein, neben verschiedenen Steuersätzen und steuerfreien bzw. nicht steuerbaren Umsätzen auch zusätzlich differenzbesteuerte Umsätze in einer Rechnung gemeinsam auszuweisen, wenn die jeweiligen verschiedenen Umsätze entsprechend gekennzeichnet wurden.

Kauf mit Differenzbesteuerung war nachteilig für vorsteuerabzugsberechtigte Unternehmen

Der Kauf von Silbermünzen bei einem Händler, der die Differenzbesteuerung nutzte, war nur für vorsteuerabzugsberechtigte Unternehmen nachteilig, da ein Vorsteuerabzug mangels Ausweis nicht möglich war. Aber auch für diese Kundenzielgruppe gab es später beschriebene Lösungen.

Für Drittland-Differenzbesteuerung war Herkunftsland entscheidend, nicht Ursprungsland

Für die Anwendung der Differenzbesteuerung war nicht das Ursprungsland, sondern das Herkunftsland der Silbermünze entscheidend. So konnte eine in der EU hergestellte Silbermünze wie oben beschrieben differenzbesteuert verkauft werden, wenn sie über ein Drittland importiert wurde. In diesem Fall entstanden jedoch zusätzliche Logistikkosten, die den Einkaufspreis erhöhten.

Voraussetzungen für die Nutzung der Differenzbesteuerung

Die Differenzbesteuerung für Silbermünzen konnte nur genutzt werden, wenn

- die Ware aus einem Nicht-EU-Land importiert und die Einfuhrumsatzsteuer von 7 % steuerlich dem Nettoeinkaufspreis hinzugerechnet wurde oder

- die Ware von einer in- oder ausländischen Privatperson ohne Ausweis der Mehrwertsteuer gekauft wurde oder

- die Ware ihren Ursprung in a) oder b) hat und sie von einem Handelsunternehmen erworben wurde, das ebenfalls von der Differenzbesteuerung Gebrauch gemacht hat oder

- durch eine Inventur und anschließender Bestandstrennung differenzbesteuerte von regelbesteuerte Silbermünzen unterschieden werden können.

Silbermünzen konnten sowohl differenz- als auch regelbesteuert angeboten werden

Zu den Zeiten der Differenzbesteuerung konnten Edelmetallhändler Silbermünzen sowohl differenz- als auch regelbesteuert anbieten. Dies war zumindest bei Produkten möglich, bei denen die Einzeldifferenzmethode angewendet wurde. Diese war zwingend anzuwenden, wenn der Zollwert pro Stück 500 € überstieg. So konnte man bspw. für Unternehmen Silbermünzen unter Ausweisung der 19 %-igen Mehrwertsteuer und Privatkunden unter Nutzung der Differenzbesteuerung anbieten. Münzarten, die man unter der Pauschalmethode führte, durften nicht parallel mit dem regulären Mehrwertsteuersatz angeboten werden.

Exkurs: Einzeldifferenzmethode und Pauschalmethode

Damit das Finanzamt die Differenzbesteuerung anerkannte, musst es eine feste Zuordnung je nach verkaufter Produktposition zwischen Einkaufs- und Verkaufsrechnung geben. Ein konkretes Beispiel: Ein Händler kauft am 05.01.2014 fünfzig 1 kg-Silbermünzen á 520 € und am 10.01.2014 weitere zehn á 515 € ein. In den darauffolgenden Tagen verkauft er diese weiter. Er musste nun dem Finanzamt bei jedem Verkauf in einer einfachen, für den Laien leicht verständlichen Art und Weise nachvollziehbar machen, ob die jeweils verkaufte Münze dem Einkauf vom 05.01. oder 10.01. zugehörig ist. Für jeden einzelnen Verkauf musste diese Zuordnung vorliegen und die Differenz entsprechend versteuert werden, wenn der Zollwert 500 € pro Stück überschritt (Einzeldifferenzmethode). Die Versteuerung hatte im Monat des Verkaufs zu erfolgen. Bei einem Verkaufsverlust fand keine Versteuerung statt. Die Bemessungsgrundlage für die Umsatzsteuer war dann null (Grundlage: Abschnitt 25a.1. Abs. 11 Satz 3 UStAE). Was einfach klingt, konnte in der Praxis erheblichen Aufwand bedeuten.

Die Gesamtdifferenzmethode, auch Pauschalmethode genannt, vereinfachte die Differenzbesteuerung für Münzen deren Einzeleinkaufspreis unter 500 € lag: Hier genügte es, die monatliche Summe der Verkaufspreise abzüglich der Einkaufspreise zu ermitteln. Bei einem Verlust auf Monatsbasis entstand keine Umsatzsteuer. Eine Verrechnung mit dem Folgemonat fand nicht statt, stattdessen war eine Verrechnung im Rahmen der Jahreszusammenstellung zwingend erforderlich. Bei einem negativen Saldo fiel keine Umsatzsteuer an und es durfte kein Negativsaldo in das Folgejahr übertragen werden.

Verluste, z. B. durch Diebstahl, mindern den Einkaufspreis in dem Monat des Verlusts (Abschnitt 25a.1. Abs. 12 Satz 4 UStAE). Nebenkosten, die beispielsweise für den Transport angefallen sind, konnten nur dann dem Einkaufspreis hinzugerechnet und damit differenzbesteuert werden, wenn diese ohne Umsatzsteuer abgerechnet wurden (Abschnitt 25a.1. Abs. 8 Satz 2 UStAE). Ansonsten waren sie mit 19 % zu versteuern – im Gegenzug war ein Vorsteuerabzug dann auch zulässig.

Ratgeber zu 7 häufigen Fehlern beim Silberkauf gratis als E-Book

Wie Sie mehr Silber für Ihr Geld erhalten und worauf beim Silberkauf warum zu achten ist, erfahren Sie in diesem Ratgeber. Sie erhalten ihn kostenlos als PDF-Datei, wenn Sie sich für unseren Newsletter anmelden.