Altersvorsorge mit Gold und Silber

Angesichts des immer weiter sinkenden Rentenniveaus gewinnt die private Altersvorsorge zunehmend an Bedeutung. Dabei sollten auch Gold und Silber eine wichtige Rolle spielen. Die beiden Edelmetalle sind anderen Formen der Altersvorsorge in vielerlei Hinsicht überlegen.

Inhalt

- Darum ist die private Altersvorsorge unverzichtbar

- Lebensversicherungen: „Legaler Betrug“ statt geeignete Altersvorsorge

- Bitcoin: Hohes Risiko statt sicherer Altersvorsorge

- Aktien, Fonds und Immobilien: Beliebt, aber auch riskant

- Gold und Silber: Die ideale Altersvorsorge

- Eine steuerfreie Altersvorsorge

- Eine langfristige Anlage

- Eine ideale Ergänzung zu einem Aktienportfolio

- Silber: Option für chancenorientierte Kapitalanleger

- Gold und Silber erfüllen wichtige Kriterien für eine sinnvolle Altersvorsorge

- Viele Möglichkeiten zur Altersvorsorge mit Gold und Silber

- Lieber Sparplan als ETF oder ETC

- Gold und Silber physisch kaufen

- Wo sollten die Edelmetalle zur Altersvorsorge aufbewahrt werden?

- Weil man nie weiß, wie lange man hat: Besser mehr als weniger sparen

Darum ist private Altersvorsorge unverzichtbar

Seit der Rentenreform 1957 ist die gesetzliche Rente in Deutschland umlagenfinanziert. Der wesentliche Vorteil dieses Systems besteht darin, dass die Renten sofort gezahlt werden können und eine dynamische Anpassung der Rentenhöhe an die Bruttolohnentwicklung möglich ist. Zudem können die Renten sofort gezahlt werden und es besteht nicht die Gefahr, dass Kapitalvermögen durch Kriege oder Wirtschaftskrisen vernichtet wird. Dieses System funktioniert jedoch nur dann gut, wenn es eine ausreichende Anzahl an Beitragszahlern gibt, welche die Rentenbeiträge erwirtschaften. Aufgrund der immer längeren Lebenserwartung bei gleichzeitig zurückgehender Geburtenrate in den letzten Jahrzehnten geriet das Verhältnis zwischen Beitragsempfängern und Beitragszahlern immer mehr ins Wanken: Nachdem in den 1960er Jahren auf einen Rentner noch sechs Beitragszahler kamen, lag das Verhältnis im Jahr 2023 gerade einmal noch bei zwei zu eins. Da die Lebenserwartung aufgrund des medizinischen Fortschrittes in Zukunft immer weiter steigt und zugleich nicht damit zu rechnen ist, dass die Geburtenrate bald deutlich höher liegen wird, ist davon auszugehen, dass künftig noch weniger Beitragszahler auf einen Beitragsempfänger kommen werden. Diese Entwicklung hat zur Folge, dass das Rentenniveau immer weiter sinkt und die private Altersvorsorge zunehmend wichtiger wird. Doch welche Formen der Altersvorsorge sind wirklich geeignet, um den Lebensabend finanziell erfolgreich zu gestalten?

Lebensversicherungen: „Legaler Betrug“ statt geeignete Altersvorsorge

Der 3. Juni 1983 war ein schwarzer Tag für die deutschen Lebensversicherer: An diesem Tag wies das Landgericht Hamburg eine Unterlassungsklage des Verbandes der Lebensversicherungen gegen den Bund der Versicherten (BdV) ab, der davon sprach, dass Lebensversicherungen „legaler Betrug“ seien. Die deutschen Lebensversicherer müssen seitdem also damit leben, dass sich ihr Kernprodukt massiver Kritik gegenüber sieht. Der BdV sieht auch nach Jahrzehnten keinen Grund, etwas an dieser Kritik zu ändern: „Lebensversicherungen zur Altersvorsorge sind auch 40 Jahre später noch Murks! (…) Nach wie vor vertreibt die Branche diese völlig ungeeigneten Produkte und verhindert so, dass Menschen bedarfsgerecht fürs Alter vorsorgen“, so der Verbraucherschutzverein anlässlich des 40. Jahrestages des Urteilsspruches. Die Kritik bezieht sich nicht nur auf Kapitallebensversicherungen, sondern auch auf private Rentenversicherungen, Fondspolicen sowie Riester- und Rürup-Renten. Diese Produkte seien meist intransparent und überteuert. Da sie zudem mit überzogenen Lebenserwartungen arbeiten würden, fielen die „garantierten“ Leistungen meist geringer aus als die Prämien, die Versicherten zuvor eingezahlt hätten.

Auch wenn es nicht so offensichtlich sein mag, sind Lebensversicherungen zudem keine risikolose Altersvorsorge, wie ein Blick in § 314 des Versicherungsaufsichtsgesetzes verdeutlicht. So besagt Absatz 1 des Gesetzes, dass Versicherungen, die sich in wirtschaftlicher Schieflage befinden, die Auszahlung von Leistungen verweigern können. Auch wenn dies nicht der Regelfall ist, könnte es bei großen wirtschaftlichen Verwerfungen Realität werden. Zugleich besagt Absatz 2 desselben Paragrafen, dass die Versicherung die garantieren Leistungen herabsetzen kann, wenn dies notwendig ist. Die Versicherungsgesellschaft kann dabei individuell verfahren und bspw. bei jüngeren Menschen, die noch mehr Zeit für die Altersvorsorge haben, die Leistungen stärker kürzen als bei älteren Versicherungsnehmern. Für alle Versicherte gilt allerdings: Die gewohnten Versicherungsprämien müssen weiterhin gezahlt werden – unabhängig davon, ob die Leistungen herabgesetzt wurden oder nicht.

Wörtlich steht im Gesetz:

"1) Ergibt sich bei der Prüfung der Geschäftsführung und der Vermögenslage eines Unternehmens, dass dieses dauerhaft nicht mehr imstande ist, seine Verpflichtungen zu erfüllen, die Vermeidung des Insolvenzverfahrens aber zum Besten der Versicherten geboten erscheint, so kann die Aufsichtsbehörde das hierzu Erforderliche anordnen, auch die Vertreter des Unternehmens auffordern, innerhalb bestimmter Fristen eine Änderung der Geschäftsgrundlagen oder sonst die Beseitigung der Mängel herbeizuführen. Alle Arten von Zahlungen, besonders Versicherungsleistungen, Gewinnverteilungen und bei Lebensversicherungen der Rückkauf oder die Beleihung des Versicherungsscheins sowie Vorauszahlungen darauf, können zeitweilig verboten werden. Die Vorschriften der Insolvenzordnung zum Schutz von Zahlungsabrechnungssystemen, Wertpapierliefersystemen und Wertpapierabrechnungssystemen sowie von dinglichen Sicherheiten der Zentralbanken und von Finanzsicherheiten sind entsprechend anzuwenden.

(2) Unter der Voraussetzung nach Absatz 1 Satz 1 kann die Aufsichtsbehörde, wenn nötig, die Verpflichtungen eines Lebensversicherungsunternehmens aus seinen Versicherungen dem Vermögensstand entsprechend herabsetzen. Dabei kann die Aufsichtsbehörde ungleichmäßig verfahren, wenn besondere Umstände dies rechtfertigen, insbesondere, wenn bei mehreren Gruppen von Versicherungen die Notlage des Unternehmens mehr in einer Gruppe als in einer anderen Gruppe begründet ist. Bei der Herabsetzung werden, soweit Deckungsrückstellungen der einzelnen Versicherungsverträge bestehen, zunächst die Deckungsrückstellungen herabgesetzt und danach die Versicherungssummen neu festgestellt; ist dies nicht möglich, werden die Versicherungssummen unmittelbar herabgesetzt. Die Pflicht der Versicherungsnehmer, die Versicherungsentgelte in der bisherigen Höhe weiterzuzahlen, wird durch die Herabsetzung nicht berührt.

(3) Die Maßnahmen nach den Absätzen 1 und 2 können auf eine selbständige Abteilung des Sicherungsvermögens (§ 125 Absatz 6) beschränkt werden."

Bei der als „Rürup-Rente“ bekannten Form der privaten Rentenversicherung kommt noch hinzu, dass es keine Möglichkeit gibt, sich das angesparte Guthaben vorzeitig auszahlen zu lassen. Diese Option besteht auch bei der betrieblichen Altersvorsorge nicht. Das Fehlen dieser Option ist vor allem deshalb problematisch, weil Lebens- und Rentenversicherungen nicht zwangsläufig für die Ewigkeit gemacht sind: So hat bspw. im Jahr 2023 die Generali ca. 150.000 Verträge zur betrieblichen Altersvorsorge an einen neuen Träger verkauft; im Jahr zuvor trennte sich die AXA von ca. 900.000 Lebensversicherungsverträgen. Diese Verträge befinden sich nun bei einem Unternehmen, dessen Ziel in erster Linie ist, möglichst hohe Gewinne zu erzielen, während die Interessen der Kunden hierbei zweitrangig sind.

Bei der Riester-Rente besteht zwar die Möglichkeit zur vorzeitigen Auszahlung, jedoch nur unter der Bedingung, dass die erhaltene Förderung zurückgezahlt wird. Dennoch kann eine Riester-Rente unter Umständen attraktiv sein, denn die mit der Förderung erwirtschafteten Beträge dürfen behalten werden. Die Höhe dieser Erträge hängt jedoch stark von der jeweiligen Kapitalmarktlage ab. Das zeigte sich bspw. in den Jahren 2022 und 2023: Nach einer sechsjährigen Nullzinsphase erhöhte die EZB die Leitzinsen innerhalb eines Jahres auf 4,5 %. Aufgrund der damit verbundenen raschen Veränderungen auf den Kapitalmärkten verloren manche Fonds, in die Riester-Renten investierten, binnen eines Jahres fast die Hälfte an Wert. Trotz der Gefahr eines solchen Wertverlustes kann eine Riester-Rente durchaus attraktiv sein, bspw. bei einer höhen Förderquote, die dann der Fall ist, wenn der Vertrag nur aus Zulagen bedient wird oder wenn man viele Kinder und/oder ein geringes Einkommen hat. Eine nähere Betrachtung hierfür kann eine umfassende Beratung geben.

Sie wünschen eine Beratung? Gerne online, telefonisch oder vor Ort in über 100 Städten in Deutschland

Sie sind unsicher, welches Edelmetall oder welche Barren bzw. Münzen das Richtige für Sie sind? Sie möchten erfahren, wie Sie Edelmetalle nicht nur sicher und versichert verwahren können, sondern beim Kauf von Silber, Platin und Palladium bis zu 19% Mehrwertsteuer sparen können? Sie würden gerne wissen, wie Sie eine “glänzende Altersvorsorge” mit Edelmetallen aufbauen können oder möchten wissen, wie Sie einen höheren Anlagebetrag aufteilen sollen? Gerne beraten unsere Edelmetall-Experten Sie ausführlich und kompetent - wann, wie und wo Sie es wünschen: Online, telefonisch, vor Ort bei uns in Wiesbaden bzw. Mainz oder ganz in Ihrer Nähe in über 100 Städten in Deutschland.

Bitcoin: Hohes Risiko statt sicherer Altersvorsorge

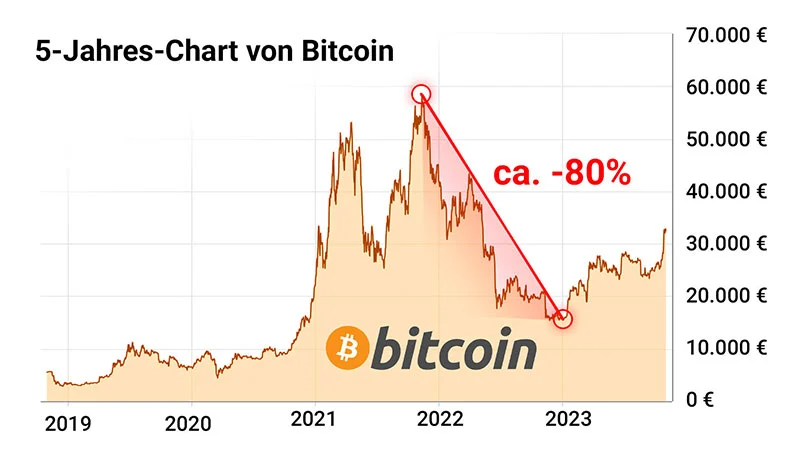

5.000 Dollar, 10.000 Dollar, 15.000 Dollar, fast 20.000 Dollar– und das alles innerhalb von nur wenigen Wochen: In der zweiten Jahreshälfte 2017 überschritt der Bitcoin-Kurs eine magische Marke nach der nächsten und wurde damit zum heißesten Thema der Finanzbrache – bis zu seinem jähen Kurssturz zum Jahresende. Ein Jahr nach seinem Höhenflug war die prominenteste aller Kryptowährungen „nur“ noch 3.200 Dollar wert. Auch wenn sie nach ihrem krassen Kurssturz nicht mehr so stark im Fokus der Öffentlichkeit stand, war ihre Kursentwicklung zum Teil durchaus schlagzeilenträchtig: So verlor die Kryptowährung zwischen 2021 und 2023 ca. 80 % ihres Wertes.

Diese Zahlen zeigen, dass der Bitcoin eine sehr volatile Finanzanlage und deshalb für die Altersvorsorge nur bedingt geeignet ist. Natürlich ist es möglich, dass man den perfekten Einstiegs- und auch den richtigen Ausstiegszeitpunkt erwischt und damit eine deutliche Kurssteigerung in Gewinn umwanden kann. Darauf verlassen sollte man sich jedoch nicht. Enorme Verluste, wie sie bei Krypto-Investments nicht selten sind, können nicht nur finanziell, sondern auch psychologisch eine große Belastung darstellen, weshalb man sich fragen sollte, ob man diese bei einem so wichtigen Thema wie der Altersvorsorge eingehen möchte.

Trotz ihrer riskanten Kursentwicklung handelt es sich bei Kryptowährungen um interessante Finanzprodukte, auch weil sie eine Konkurrenz zum Geldmonopol von Staaten, Notenbanken und Banken darstellen. Sie sind zudem nicht beliebig vermehrbar und unterliegen damit nicht der Gefahr der Inflationierung – genau wie Edelmetalle. Trotz dieser Gemeinsamkeiten gibt es aber auch wesentliche Unterschiede zwischen Bitcoin und Gold

Aktien, Fonds und Immobilien: Beliebt, aber auch riskant

Die Finanzkrise im Jahr 2008 sorgte für einen massiven Rückgang der Zinsen und schlussendlich sogar zu etwas historisch völlig Neuem: Jahrelangen Null- und Negativzinsen. In der Folge wurden Finanzprodukte, die vor allem auf Verzinsung basierten, zunehmend unattraktiv, während Sachwerte deutlich an Bedeutung gewannen. Zu den beliebtesten Sachwerten gehören Immobilien, Aktien und Fonds. Gerade Immobilien haben den Vorteil, dass sie, genau wie Edelmetalle, über einen inneren Wert verfügen. Dieser kann sich jedoch schnell ändern: Bspw. können neue Flugrouten eines Flughafen dafür sorgen, dass ein vormals in einer ruhigen Gegend liegendes Haus nun von Fluglärm betroffen ist und deshalb massiv an Wert verliert. Eine weitere Gefahr bei einer vermieteten Immobilie als Kapitalanlage sind Mietnomaden, die keine Einnahmen bringen, sondern nur hohe Kosten verursachen. Auch in vielen anderen Aspekten ist echtes Gold „Betongold" überlegen. Mehr dazu erfahren Sie auf unser Seite zum Thema "Gold oder Betongold?"

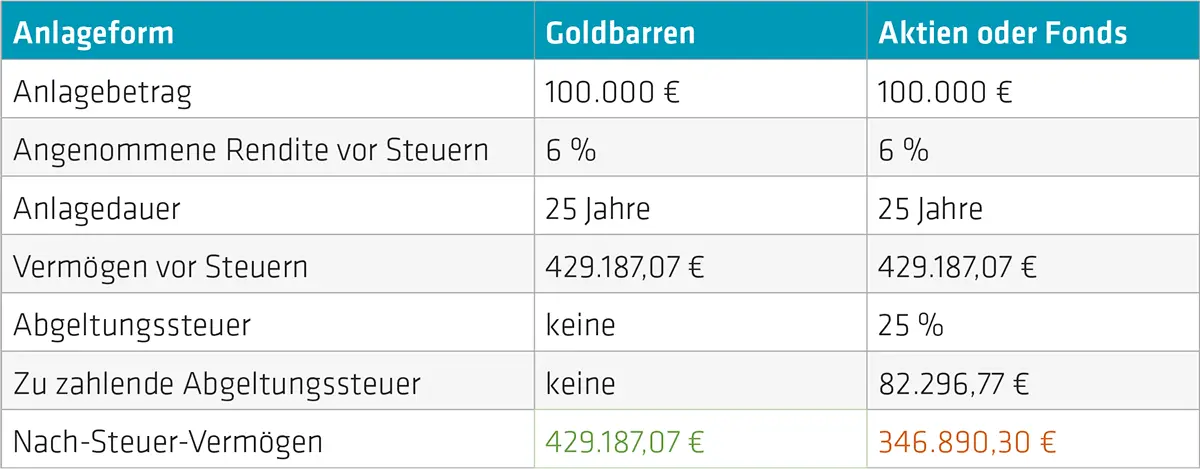

Bei Aktien und Fonds ist es vor allem ein nicht beeinflussbarer Faktor, der deren Erfolg beeinflusst: Die allgemeine wirtschaftliche Lage. So kommt es immer wieder vor, dass Aktien nach einem Absturz nie mehr ihr altes Niveau erreichen. Dieses Risiko ist vor allem beim Kauf von Einzelaktien relevant. Wird hingegen in Aktienfonds investiert, wird zwar das Risiko reduziert. Jedoch kann eine schwere Rezession auch hier zu deutlichen und lang anhaltenden Wertverlusten führen. Je nach dem, wie groß der Anteil von Aktien und Fonds im Portfolio ist, kann dieser Wertverlust schnell einen großen Teil der Altersvorsorge zunichtemachen. Ein weiterer negativer Faktor bei Aktien- und Fondsinvestments ist, dass Gewinne aus diesen abgeltungssteuerpflichtig sind – was den Gesamtgewinn massiv schmälert.

Glänzende Altersvorsorge mit Gold und Silber

Welche Vor- und Nachteile haben Gold und Silber gegenüber der üblichen privaten und betrieblichen Altersversorgung und wie könnte konkret eine glänzende Altersvorsorge aussehen? In diesem Video erklärt Ihnen Tim Schieferstein, wie Sie sich mit Gold und Silber eine glänzende Altersvorsorge aufbauen können und warum diese beiden Edelmetalle in Ihrem Portfolio nicht fehlen sollten – auch wegen geheimer staatlicher Förderung!

Gold und Silber: Die ideale Altersvorsorge

Eine steuerfreie Altersvorsorge

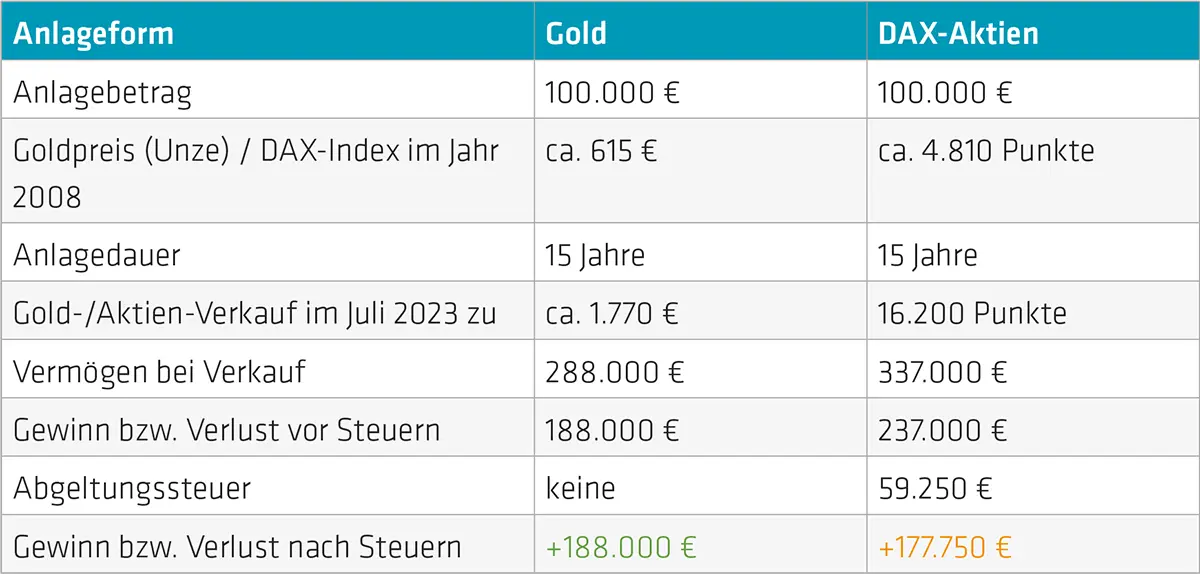

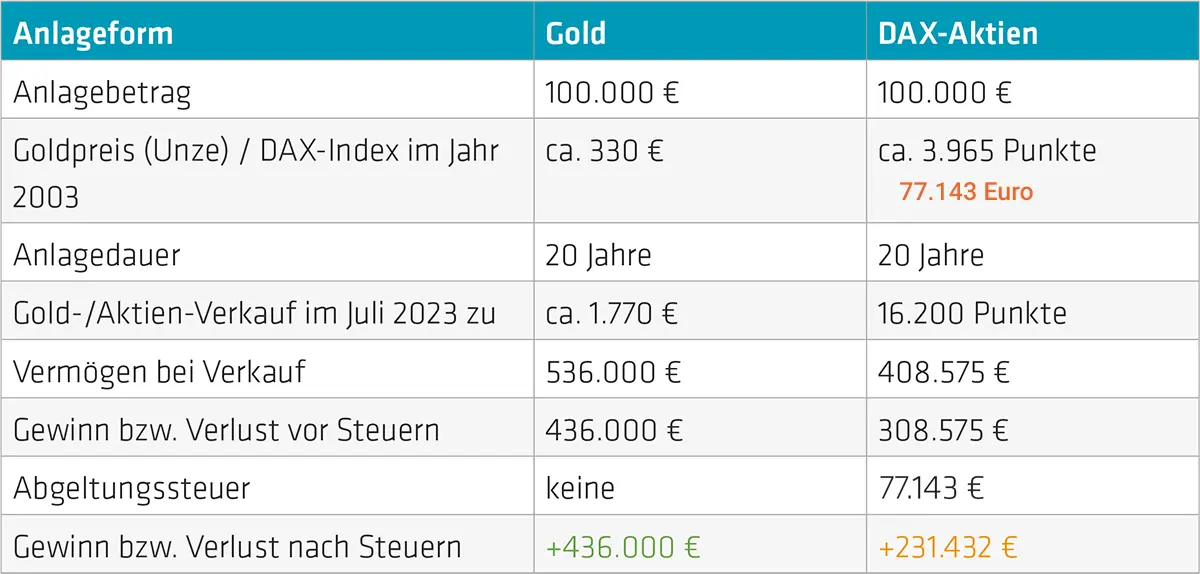

Wird Gold und Silber verkauft, sind die daraus resultierenden Gewinne steuerfrei. Einzige Voraussetzung: Die Verkaufsobjekte müssen sich mindestens ein Jahr im Besitz des Verkäufers befunden haben. Wird hingegen in Aktien oder Fonds investiert, sind die aus dem Investment resultierenden Gewinne abgeltungssteuerpflichtig.

Folgendes Beispiel verdeutlicht, wie groß der Unterschied zwischen einer steuerfreien Kapitalanlage in Edelmetalle und einer steuerpflichtigen Kapitalanlage in Aktien oder Fonds ist:

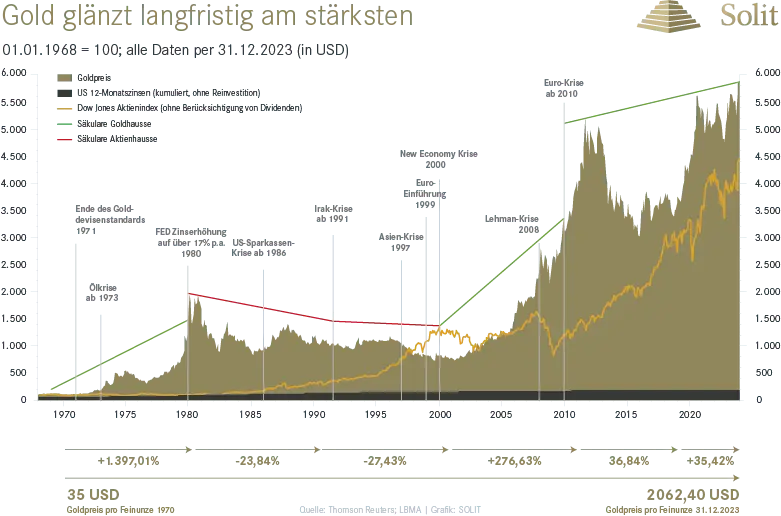

Angenommen, im Jahr 2003 wurden 100.000 Euro angelegt. Wenn dieses Geld in DAX-Aktien investiert worden wäre, würde das Vermögen nach 20 Jahren ca. 408.000 Euro betragen. Auf den Gewinn von ca. 308.000 Euro müssten noch ca. 77.000 Abgeltungssteuer bezahlt werden. Der Gewinn nach Steuern würde als lediglich noch ca. 231.000 Euro betragen. Ganz anders hingegen, wenn dieselbe Summe in Gold investiert worden wäre: Hier wäre das Kapital auf 536.000 Euro angewachsen, es würde also ein Gewinn von 436.000 Euro. Allein durch die Wertsteigerung würde also der aus dem Investment resultierende Ertrag das gesamte Vor-Steuer-Vermögen des Aktieninvestments übersteigen. Da auf den Gewinn aus dem Goldinvestment keine Abgeltungssteuer fällig wird, ist der Nach-Steuer-Gewinn bei Gold identisch mit dem Vor-Steuer-Gewinn. Dieser Vorteil wirkt sich vor allem bei einem langen Anlagehorizont aus. wie die folgende Grafik verdeutlicht.

Tatsächlich dürfte der Gewinn aus einem Aktieninvestment sogar noch geringer ausfallen als in dem Rechenbeispiel. Mehr dazu im Folgenden.

Eine langfristige Anlage

Lang, lang ist es her: In den 1990er Jahren war es attraktiv, die Aktie von KarstadtQuelle im Portfolio zu haben. Heute heißt das Unternehmen Arcandor – und die Aktie ist nur noch ein wertloser Pennystock. Diese Entwicklung hat nichts damit zu tun, dass das Unternehmen heute unter anderem Namen firmiert, sondern dass das Geschäftsmodell des Versandhauses längst überholt wurde – nämlich von Amazon, weshalb die Aktie des US-Onlinehändlers heute wesentlich attraktiver ist. Ob das in ferner Zukunft so sein wird, weiß keiner. Dieses Beispiel verdeutlich eindrücklich, wie sehr sich Änderungen von Geschäftsmodellen auf Aktieninvestments auswirken. Deshalb ist es nur in Ausnahmefällen sinnvoll, Aktien langfristig zu halten. Stattdessen sind in Aktienportfolios immer wieder Umschichten vonnöten – wobei bei jedem Verkauf einer Aktie der daraus resultierende Gewinn durch die Abgeltungssteuer gemindert wird. Mehr über die steuerlichen Aspekte von Gold erfahren Sie unter **Mit Gold Steuern sparen**.

Unterschätzte Auswirkung: 7 Jahre früher in Rente dank Goldbarren!

- Warum Gold nicht nur ein legales, sondern ein mächtiges Steuersparmodell für Jedermann ist!

- Wer Gold kauft, zündet den Renditeturbo: Vollkommen steuerfreie Nachsteuerrendite.

- Wie Sie mit Gold Steuern sparen und so 7 Jahre früher in Rente gehen können.

- Warum Aktien, Fonds, Sparbuch und Anleihen gegenüber Goldbarren im Nachteil sind.

- Warum Gold kaufen nicht nur eine einfache, sondern auch steueroptimierte Kapitalanlage ist, erfahren Sie im Video.

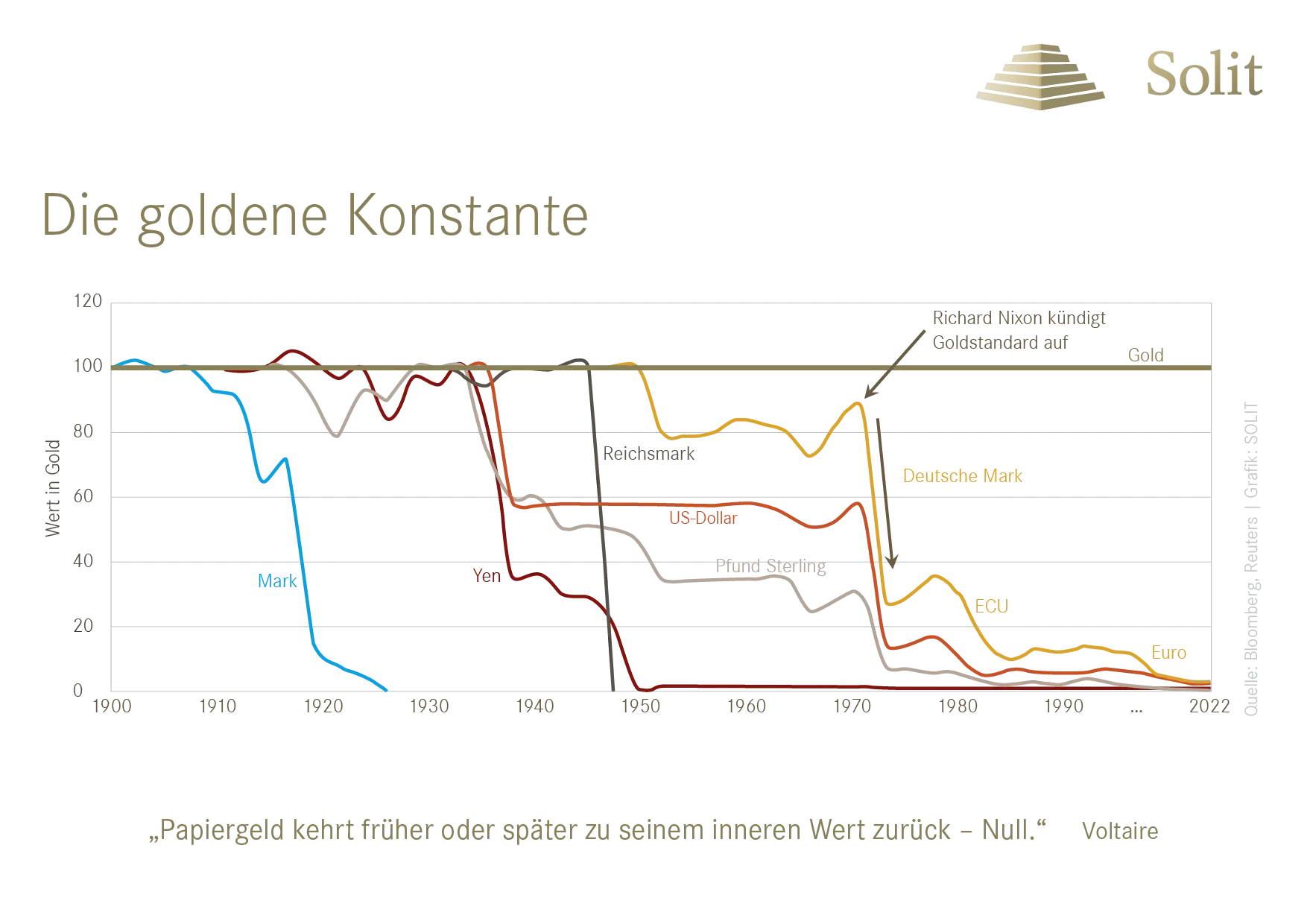

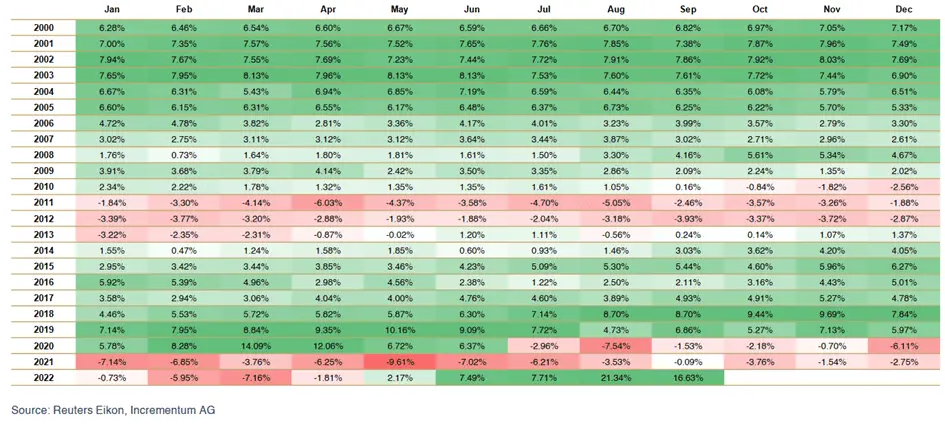

Gold und Silber sind nicht nur steuerfreie, sondern auch langfristige Investments: Die beiden Edelmetalle sind seit 5.000 Jahren als Zahlungsmittel anerkannt und bieten zudem Schutz vor dem größten Problem des aktuellen Geldsystems: Inflation. Folgendes Beispiel veranschaulicht das sehr anschaulich: Eine Unze Gold hatte in der Antike in etwa den Gegenwert von 350 Laib Brot. An diesem Verhältnis hat sich über die Jahrtausende nichts wesentlich geändert. Dass der Goldpreis seitdem permanent gestiegen ist, hängt nicht damit zusammen, dass Gold mehr wert wurde. Es ist vielmehr so, dass der Wert des Papiergeldes, in dem Gold gemessen wird, immer mehr an Wert verloren hat. Besonders rasant ist der Wertverlust von Papierwährungen, seitdem diese nicht mehr mit Gold gedeckt sind.

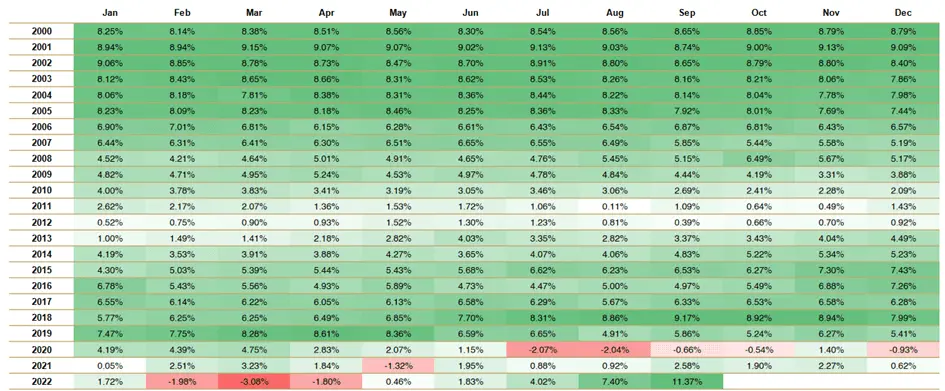

Wenn Sie Ihre individuellen Renditen mit Gold ausrechnen möchten, können Sie das mit der Tabelle machen, die Sie unter diesem Link finden. Dort können Sie individuell eingeben, wann Sie Gold gekauft haben bzw. hätten und dann ausrechnen, welchen Ertrag Sie seitdem erzielt haben bzw. hätten.

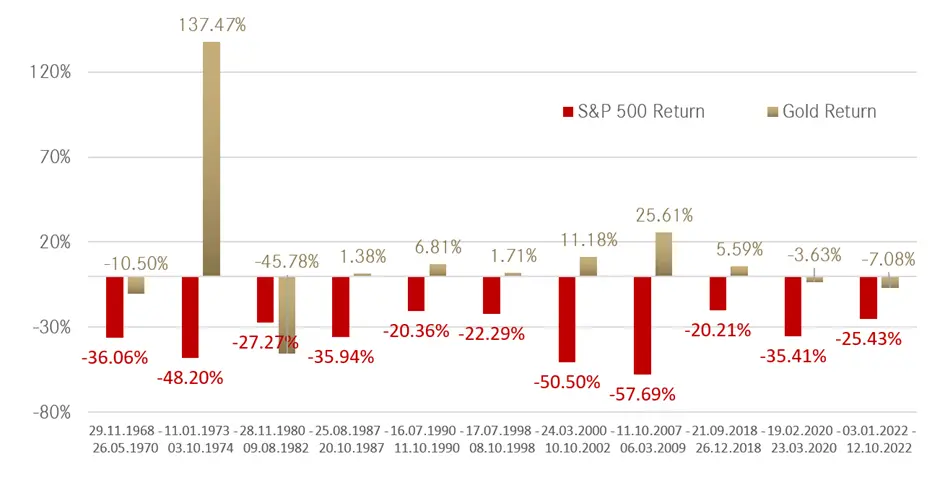

Das bedeutet aber nicht, dass Aktien für die Altersvorsorge völlig irrelevant sind, wenn man in Gold investiert. Vielmehr ergänzen sich die beiden Anlagen sehr gut und Gold kann als Stabilitätsanker für ein Aktienportfolio dienen. So fällt der Aktienmarkt meist in wirtschaftlich schwierigen Zeiten. In diesen Zeiten wird jedoch meist viel Gold gekauft, sodass der Preis für das gelbe Edelmetall entsprechend steigt. In wirtschaftlich ruhigeren Zeiten entwickelt sich der Aktienmarkt hingegen meist positiv, während die Nachfrage nach Gold weniger stark ist, sodass der Goldpreis nur relativ konstant bleibt oder sogar fällt. Jedoch ist der Rückgang des Goldpreises bei einem gut laufenden Aktienmarkt nicht so stark wie sein Anstieg bei einem schwach laufenden.

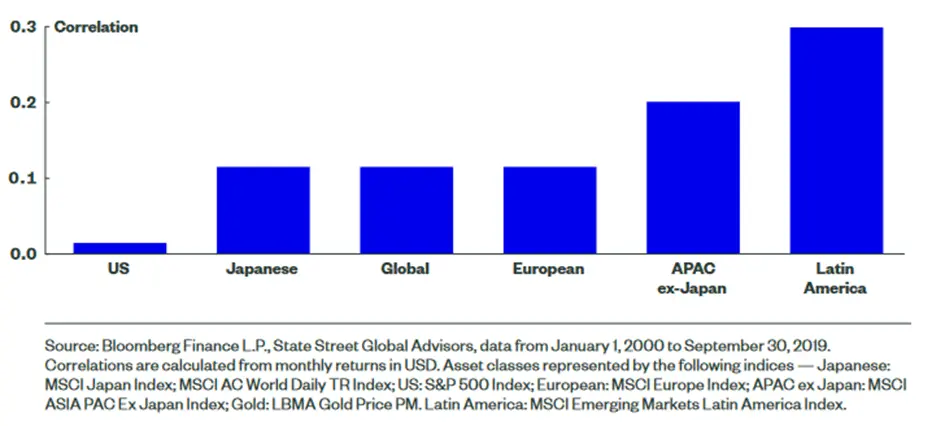

Was ist Korrelation?

Im Finanzwesen bezeichnet Korrelation die gegenseitige Abhängigkeit verschiedener Anlageklassen. Eine Korrelation von 1 bedeutet, dass sich zwei Anlageklassen immer exakt gleich im Wert steigen bzw. sinken, eine Korrelation von -1 bedeutet, dass die Anlageklassen sich absolut konträr zueinander verhalten (Bsp: Steigt Klasse A um 10 %, sinkt Klasse B um 10 %; sinkt Klasse A um 10 %, steigt Klasse B um 10 %). Eine Korrelation von 0 gibt an, dass Veränderungen bei der einen Anlageklasse keine Auswirkungen auf die andere Anlageklasse haben

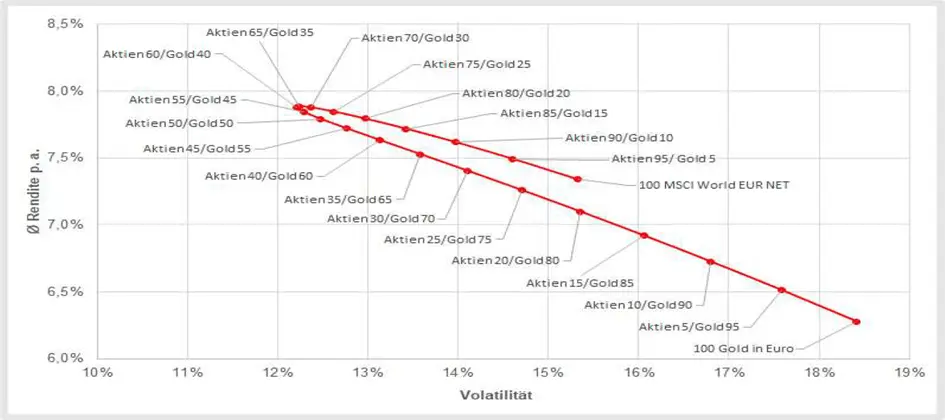

Aufgrund seiner geringen Korrelation zu Aktien kann Gold als Stabilitätsanker in einem Portfolio dienen, der die Schwankungen an den Börsen ausgleicht. Doch wie groß sollte dieser Anker sein? Eine Antwort darauf gibt folgendes Schaubild:

Demnach hätte man zwischen 1970 und 2022 bei einem Verhältnis von 60 % Aktien und 40 % Gold im Portfolio das optimale Verhältnis zwischen Rendite und Volatilität.

Silber: Option für chancenorientierte Kapitalanleger

Neben Gold gilt Silber als der Klassiker der Edelmetalle. Da der „kleine Bruder des Goldes“ ca. 20 Mal häufiger in der Erde vorkommt als das gelbe Edelmetall, ist sein Preis wesentlich geringer. Einen massiven Anstieg verzeichnete der Silberpreis Ende der Ende 1970er Jahre, als die Brüder Nelson Bunker und Wilhelm Herbert Hunt große Mengen an Silber kauften, nachdem sie erkannt hatten, dass der Markt hierfür wesentlich enger ist als der für Gold. Diese Spekulation führte im Januar 1980 zu einem neuen Allzeithoch des Silberpreises bei 48 US-Dollar je Unze. Wenige Wochen später wurde die Spekulation jedoch durch das Eingreifen der US-Börsenaufsicht beendet und der Silberpreis brach in den kommenden Jahren genauso schnell wieder ein, wie er zuvor nach oben geschossen war. Nach dem Ende der Hunt-Spekulation war es lange Zeit recht unspektakulär um den Silberpreis. Erst um die Jahrtausendwende nahm die Preisentwicklung wieder Fahrt auf und im Jahr 2011 wurde mit fast 50 Dollar je Unze das Allzeithoch 31 Jahre zuvor wieder überschritten. Auch dieses Allzeithoch war nicht nachhaltig und es folgte kurz darauf wieder ein Preisabsturz.

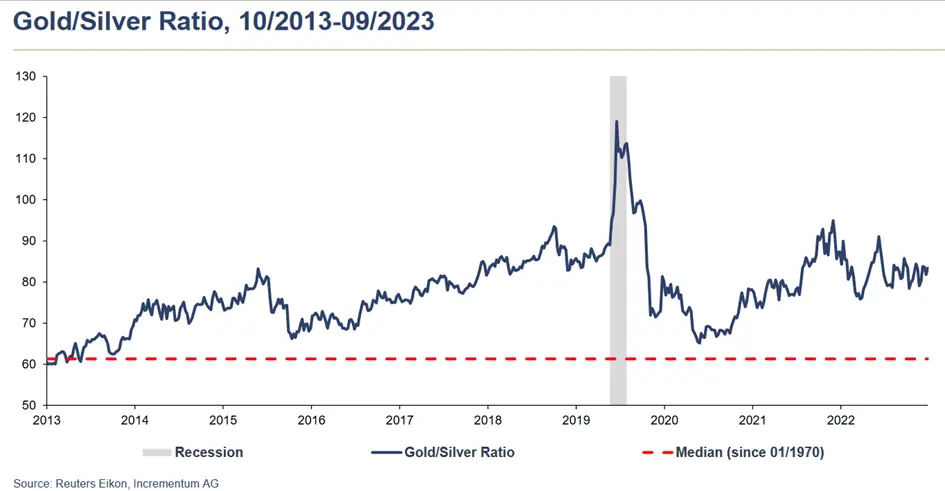

Das ist das Gold-Silber-Ratio: Mit dem Gold-Silber-Ratio wird das Verhältnis des Goldpreises zum Silberpreis angezeigt. Sein Wert sagt aus, wie viele Unzen Silber man für eine Unze Gold bekommt. Liegt bspw. der Goldpreis bei 2.000 Dollar je Unze und der Silberpreis bei 40 Dollar je Unze, beträgt das Gold-Silber-Ratio 50. Man kann also für den Wert einer Unze Gold 50 Unzen Silber kaufen.

So ist das Gold-Silber-Ratio zu interpretieren: Mit dem Gold-Silber-Ratio lässt sich feststellen, ob Silber im Vergleich zu Gold eher unter- oder überwertet ist oder ob das Kursverhältnis der beiden Edelmetalle ausgewogen ist. Liegt das Ratio unter 40, ist Silber im Vergleich zu Gold eher überbewertet und es ist damit zu rechnen, dass es abwerten wird. Liegt der Wert des Gold-Silber-Ratios hingegen zwischen 40 und 80, ist das Kursverhältnis relativ ausgewogen und es ist nicht damit zu rechnen, dass es zu Preisanpassungen kommen wird. Wenn das Ratio hingegen mehr als 80 beträgt, ist Silber im Vergleich zu Gold unterbewertet und wird wohl eher aufwerten.

Dass in den ersten Jahrzehnten des 21. Jahrhunderts Silber im Vergleich zu Gold unterbewertet war, zeigen auch die Wertzuwächse, die zu Beginn des 21. Jahrhunderts bei Silber wesentlich geringer waren als bei Gold. Silber ist somit eher für chancenorientierte Anleger geeignet, während Gold eine konservative Anlage darstellt.

Gold und Silber erfüllen wichtige Kriterien für eine sinnvolle Altersvorsorge

Um das Thema der privaten Altersvorsorge zukunftsfest zu machen, hat die Bundesregierung die „Fokusgruppe private Altersvorsorge“ ins Leben gerufen. Diese stellte im Juli 2023 ihren Abschlussbericht vor und definierte in dabei drei Eigenschaften, die eine private Altersvorsorge aufweisen soll, damit sie für eine breite Bevölkerungsgruppe attraktiv ist.

- Renditestark und günstig

- Einfach und flexibel

- Transparent und verständlich

Wie Sie oben gesehen haben, erfüllen Gold und Silber alle drei Kriterien:

Renditestark und günstig: Gold hat in den Vergangenheit regelmäßige Wertsteigerungen erzielt und sich deshalb als renditestarke Anlagemöglichkeit erwiesen. Hinzu kommt: Die Gewinne aus einem Goldinvestment sind steuerfrei, wenn sich das Gold mindestens ein Jahr im Eigentum des Investors befunden hat. Damit hat das gelbe Edelmetall einen wesentlichen Vorteil gegenüber Aktien und Fonds, bei denen die Gewinne durch die Abgeltungssteuer deutlich gemindert werden. Während bspw. bei Lebensversicherungen zweistellige Vertriebsprovisionen anfallen, ist Gold in der Anschaffung günstig. So können die Goldmünzen aus dem Schaubild direkt vom Händler erworben werden und kosten lediglich zwischen 3 % und 6 % mehr als der aktuelle Goldpreis. In diesem Aufschlag sind bereits die Kosten für die Herstellung, den Vertrieb und den Transport enthalten.

Zudem fallen bei Gold lediglich für die Lagerung laufende Kosten an. Diese können entfallen, wenn die

Edelmetalle zuhause versteckt werden.

Einfach und flexibel: Nicht nur aufgrund der geringen Anschaffungskosten und laufenden Kosten sind Edelmetalle eine günstige Anlagemöglichkeit. Es ist auch möglich, Münzen und Barren zu günstigen Preisen zu kaufen. So sind diese in unterschiedlichen Stückelungen und damit zu unterschiedlichen Preisen erhältlich.

Ganz anders sieht es hingegen bspw. bei Alternativen Investmentfonds (AIF) aus, für die in der Regel eine Mindestanlage von 10.000 Euro fällig ist. Fondsprodukte erfordern ebenso wie Aktien eine sehr genaue Auswahl. So muss vor einer Investition erst mal überlegt werden, in wie weit die Branche, in die investiert wird, überhaupt als zukunftsfähig angesehen wird, weil im schlimmsten Fall die Gefahr des Totalverlustes droht. Gold und Silber verfügen hingegen über eine jahrtausendelange Tradition und es ist mehr als unwahrscheinlich, dass diese irgendwann völlig wertlos werden. Sie sind zudem keine erklärungsbedürftigen Investments, denn jeder Mensch kann mit den Begriffen Gold und Silber etwas anfangen.

Zudem bieten Edelmetallinvestments lebenslange Flexibilität: Während bspw. bei Versicherungen Kündigungsfristen und Mindestlaufzeiten eingehalten werden müssen,können Gold und Silber jederzeit in beliebiger Höhe verkauft werden und man bekommt sofort sein Geld. Somit kann immer ganz einfach auf geänderte Bedingungen reagiert werden und bspw. das in Gold aufgebaute Vermögen in ein anderes Produkt investiert werden.

Transparent und verständlich: Sowohl der Gold- als auch der Silberpreis sind jederzeit öffentlich einsehbar. Somit lässt immer genau feststellen, welchen Wert des aktuelle Edelmetallportfolio hat. Auch die Echtheit des Edelmetalls kann ganz einfach überprüft werden. Vor dem Edelmetallinvestment müssen zudem keine komplizierten Versicherungsbedingungen oder Risikohinweise gelesen werden. Auf Wunsch können Edelmetalle aber auch sehr intransparent sein: So können diese bis zu einem Wert von 1.999 Euro anonym gekauft werden.

Viele Möglichkeiten zur Altersvorsorge mit Gold und Silber

Es gibt verschiedenste Wege, mit Gold und Silber für das Alter vorzusorgen, wobei nicht alle gleich geeignet sind.

Lieber Sparplan als ETF oder ETC

Die Möglichkeit klingt verlockend: Man profitiert von der Entwicklung des Goldpreises und muss sich keine Gedanken um die Aufbewahrung des Edelmetalls machen. Dies ist dank ETF („Exchange Traded Fund“) und ETC („Exchange Traded Commidity“) möglich, mit denen Anleger das verbriefte Recht auf Gold erwerben. In der Praxis sind mit sogenanntem „Papiergold“ jedoch Probleme verbunden: So handelt es sich dabei um Wertpapierinvestitionen, deren Gewinne der Abgeltungssteuer unterliegen, während, wie oben beschrieben, die Gewinne bei physischem Gold nach einem Jahr Haltedauer steuerfrei sind. Zudem sind Gold ETF und ETC bei weitem nicht so sicher, wie mancher Anleger glauben mag: So ist bei diesen das Gold meist nicht gegen Verlust, Diebstahl, Veruntreuung oder Ähnliches versichert. Auch aus einem anderen Grund könnte es sein, dass Anleger gar nicht an ihr Gold kommen, das ihnen eigentlich zusteht: Die Fondsgesellschaft ist nicht dazu verpflichtet, ihren Anlegern das Gold, in das sie auf dem Papier investieren, tatsächlich auszuliefern. Was sich absurd anhören mag, wurde im Jahr 2021 in einem höchstrichterlichen Urteil bestätigt. Selbst wenn die Fondsgesellschaft bereit ist, ihren Anlegern das investierte Gold auszuliefern, könnte es sich in der Praxis als schwierig gestalten: Gerade in Krisenzeiten kommt es vor, dass viele Investoren ihr Papiergold in physisches Gold umwandeln möchten und die Goldhersteller mit der Produktion nicht schnell genug nachkommen, um die hohe Nachfrage zu befriedigen. In diesem Fall müssen viele Anleger dann lange Wartezeiten in Kauf nehmen und erhalten ihr Gold bei weitem nicht so schnell wie sich es sich wünschen. Wenn diese Hürden alle überwunden sind, ist noch lange nicht gesagt, dass Anleger das Gold wie gewünscht bekommen: Bei Gold ETF und ETC wird das Edelmetall üblicherweise an eine Bankfiliale ausgeliefert. Jedoch könnte es sein, dass die Bank sich weigert, das Gold anzunehmen.

Vorsicht bei Gold ETFs und ETCs! Finger weg?

Vielfach nutzen Anleger und Investoren ETFs und ETCs auf Gold oder Silber, um in Edelmetalle zu investieren.

Aber kennen Sie auch die seit 2021 geltende neue Rechtslage zur Gewinnbesteuerung bei Edelmetall ETFs? Wenn nein, dann sollten Sie sich dringend auf den aktuellen Stand bringen. Wir verraten Ihnen, welche physischen Ausübungsbedingungen bei ETFs und ETCs gelten. Im schlimmsten Fall stehen Sie ansonsten schneller mit leeren Händen da als Ihnen lieb ist.

Ein Goldsparplan ist die wesentlich bessere Variante, um zwar von der Entwicklung des Goldpreises zu profitieren, sich dennoch keine Gedanken um die Aufbewahrung der wertvollen Schätze machen zu müssen. Ein wesentlicher Vorteil eines Goldsparplans ist das Profitieren vom sogenannten „Cost-Average-Effekt“, der besagt, dass eine volatile Anlage bei einer regelmäßigen Investitionen des gleichen Betrages langfristig günstiger wird. In der Folge kommt man bei regelmäßigen Investitionen bei Verlusten schneller ins Plus, als wenn man eine Einmaleinlage tätigt und der Kurs danach fällt.

Ein Beispiel zur Verdeutlichung: Im Rahmen eines Sparplans werden jeweils zum ersten eines Monats 50 Euro in Gold investiert. Bei der ersten Investition werden dafür aufgrund des aktuellen Goldpreises 1 Gramm des gelben Edelmetalls erworben. Einen Monat später, bei der zweiten Investition, liegt der Goldpreis jedoch etwas niedriger, sodass der Anleger für seine 50 Euro 1,5 Gramm Gold erhält. In anderen Monaten wiederum werden für die 50 Euro 0,8 Gramm Gold erworben usw. Über einen längeren Zeitraum betrachtet werden damit die Wertschwankungen ausgeglichen und das Gold wird insgesamt günstiger gekauft.

Nach diesem Prinzip funktioniert der Goldsparplan des SOLIT Edelmetalldepots: Bereits ab 25 Euro monatlich kann ein eigener Edelmetallbestand aufgebaut und dabei ganz nach Belieben in Gold, Silber, Platin und Palladium investiert werden. Die Edelmetalle werden hochsicher und gegen alle Eventualitäten versichert in der Schweiz gelagert. Da sich die Edelmetalle in einem Zollfreilager befinden, können neben dem ohnehin mehrwertsteuerfreien Gold auch die Weißmetalle Silber, Platin und Palladium ohne Mehrwertsteuer gekauft werden. Steuerfrei ist auch der aus dem Investment erzielte Wertgewinn. Beim SOLIT Goldsparplan wird Bruchteilseigentum an einem Großbarren erworben, dessen Grammpreis niedriger liegt als der kleinerer Barren. Somit wird das Beste aus zwei Welten verknüpft: Mit kleinen Beträgen wird günstig

in Edelmetalle investiert.

Das angesparte Kapital kann dann zu Rentenbeginn im Rahmen einer monatlichen Rente in Form eines Auszahlplans ausgezahlt werden.

Monatlich in Gold, Silber, Platin und Palladium als Sparplan investieren

Besonders beliebt als Altersvorsorge: Mit dem “Besten Goldsparplan” laut Focus Money können Sie bereits ab 25 Euro in Gold, Silber, Platin und Palladium investieren. Entscheiden Sie selbst, ob sie nur in eines der vier Edelmetalle oder in mehrere investieren. Via der SOLIT-App und online können Sie Ihren Sparplan 24/7 steuern: Rate erhöhen/aussetzen/reduzieren/ neu zwischen den Edelmetallen aufteilen etc., Auszahlungen veranlassen, aktuelles Guthaben sowie Wertzuwachs einsehen etc. Nach 12 Monaten Haltedauer sind Wertzuwächse steuerfrei. Einfacher kann man nicht regelmäßig in Edelmetalle investieren.

Mit Gold und Silber kann man im wahrsten Sinne des Wortes eine Altersvorsorge zum Anfassen betreiben. Die dafür zur Verfügung stehende Auswahl umfasst sowohl Münzklassiker wie den Krügerrand als auch Sammlermünzen wie die Lunar-Serie sowie Barren unterschiedlicher Größen von verschiedenen Herstellern.

Hier ein paar wichtige Tipps für die erfolgreiche Altersvorsorge mit Gold und Silber:

- Weil sie mehrwertsteuerpflichtig sind, eignen sich Silberbarren nicht für die Altersvorsorge. Anleger, die mit Silber für das Alter vorsorgen möchten, sollten deshalb lieber auf Silbermünzen setzen, wobei hier besonders die absolut fälschungssicheren Maple Leaf und Britannia empfehlenswert sind.

Maple Leafs haben zudem noch den Vorteil, dass sie durch das sogenannte Mint Shield vor Milchflecken geschützt sind, dem größten Ärgernis bei Silbermünzen.

- Mit Sammlermünzen kann zusätzlich zum Goldwert noch ein Sammlerwert erzielt werden. Empfehlenswert sind hierbei bspw. die Känguru-Münzen, die zu den günstigsten Goldmünzen überhaupt gehören und jährlich wechselnde Motive zeigen.

Ein jährliches wechselndes Motiv haben auch die Lunar Goldmünzen, die jeweils das aktuelle chinesische Tierkreiszeichen abbilden. Weil die chinesische Astrologie zwölf Tierkreiszeichen kennt, zeigen die Münzen alle zwölf Jahre dasselbe Tier, allerdings immer mit einem anderen Motiv. Bei Sammlern sind besonders die älteren Jahrgänge begehrt und bieten deshalb die Chance auf entsprechende Aufschläge.

- Für die Altersvorsorge mit Goldbarren sind besonders solche zwischen einer Unze und 100 Gramm zu empfehlen. Da sie über eine stabile Verpackung verfügen und damit ideal vor Beschädigungen geschützt sind, bieten sich vor allem Barren von C. Hafner an, alternativ von Heimerle + Meule sowie von Heraeus.

All die oben beschriebenen Produkte und viele mehr gibt es nicht nur hier online zu kaufen, sondern auch in unseren beiden Ladengeschäften in Mainz und Wiesbaden sowie bei unseren mehr als 120 Tafelgeschäftspartnern in ganz Deutschland. Daneben können auch Arbeitgeber ihren Arbeitnehmern zu Gold verhelfen und ihnen somit in gewisser Weise eine „glänzende betriebliche Altersvorsorge“ ermöglichen. Unternehmen haben nämlich die Möglichkeit, ihren Mitarbeitern im Rahmen von Sachzuwendungen bis zu 10.000 Euro steuerfrei zukommen zu lassen. Diese Sachzuwendungen können auch in Form von Edelmetallen erfolgen.

Wo sollten die Edelmetalle zur Altersvorsorge aufbewahrt werden?

Besitzer physischer Edelmetalle müssen sich immer die Frage stellen, wo sie

ihre wertvollen Schätze aufbewahren möchten. Schließlich möchten niemand, dass diese gestohlen werden und dann möglicherweise ein wichtiger Teil der Altersvorsorge verloren geht. Um das zu verhindern, gibt es unterschiedlichste Möglichkeiten, bspw. indem die Edelmetalle zu Hause versteckt werden.

Wenn man die Edelmetalle zuhause nicht verstecken möchte, sie aber dennoch immer in seiner Nähe haben möchte, bietet sich ein Tresor an. Dieser sollte allerdings gewisse Sicherheitsstandards erfüllen.

Wer seine private Altersvorsorge in Gold nicht zuhause aufbewahren möchte, kann diese bspw. in einem Bankschließfach lagern. Warum dies jedoch mit zum Teil erheblichen Nachteilen verbunden ist, erfahren Sie auf dieser Seite: Ist ein Bankschließfach ein guter Ort für Ihr Gold?

Besser ist es hingegen, diese bankenunabhängig zu lagern, bspw. im SOLIT Wertelager.

Keine Mehrwertsteuer für Gold, Silber, Platin und Palladium: Kauf mit sicherer Lagerung kombinieren

Gerade bei ab fünfstelligen Anlagebeträgen bietet sich das SOLIT Wertelager an: Sie entscheiden, wo Ihre Barren und Münzen 100 % versichert und streng bewacht verwahrt werden sollen: In Frankfurt, Zürich oder Halifax. Je nach Lagerort können Sie nicht nur Gold, sondern auch Silber, Platin und Palladium mehrwertsteuerfrei kaufen und sparen so 19% MwSt.. - Edelmetalle kaufen, wie institutionelle Investoren: preisgünstig steueroptimiert, professionelle Einzelverwahrung und gegen Verlust und Diebstahl versichert.

Weil man nie weiß, wie lange man hat: Besser mehr als weniger sparen

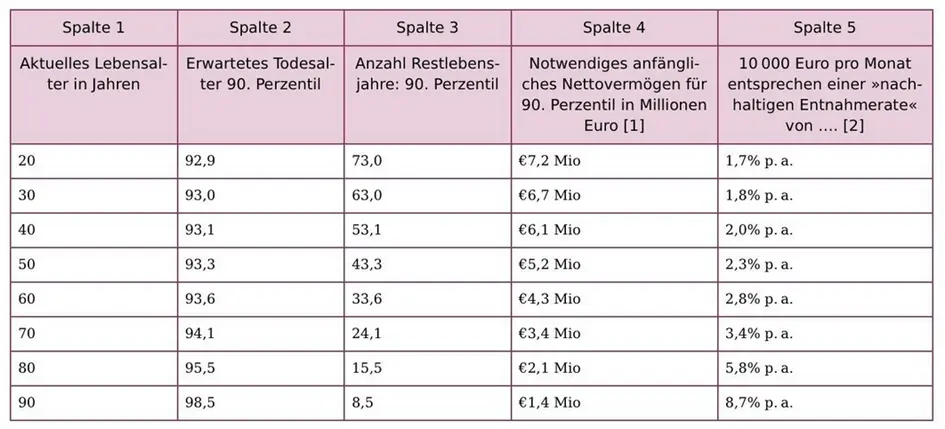

Um die richtige Summe zu ermitteln, mit der für das Alter vorgesorgt werden soll, ist es nicht ratsam, mit der durchschnittlichen Lebenserwartung zu kalkulieren. Schließlich kann es immer sein, dass man deutlich länger lebt und bei einer Kalkulation mit der durchschnittlichen Lebenserwartung läuft man Gefahr, dass irgendwann das Geld ausgeht.

Vor allem, wenn man das Glück hat, zum 90. Perzentil zu gehören, also den 10 % der am längsten Lebenden, kann man mit einem Alter von 93 bis fast 99 Jahren rechnen und die durchschnittliche Lebenserwartung um fast 20 Jahre zu überschreiten. Um in diesem Alter finanziell abgesichert zu sein, muss zuvor ein kleiner Millionenbetrag angespart werden.

Die zunehmenden Herausforderungen des bestehenden Rentensystems machen Gold und Silber zu einem unverzichtbaren Bestandteil der privaten Altersvorsorge. In unserem Shop finden Sie sowohl eine große Auswahl an Barren und Münzen als auch die Möglichkeit, per Sparplan langfristig in Edelmetalle zu investieren.

- Silber Neuheiten

- Feinsilber

- Silber kaufen

- 1 kg Silbermünzen

- 1 Unze Silbermünzen

- Silberunze

- Tubesize

- Silberankauf

- Ankauf von Silberbarren

- Ankauf von Silbermünzen

- Maße & Gewicht: Silberbarren

- Mehrwertsteuer bei Silber

- Silberpreis

- Das deutsche Stempelgesetz von 1884

- Edelmetalle

- Edelmetalle kaufen

- Edelmetalle verkaufen

- Gold, Silber lagern

- Gold-Silber-Ratio

- Privy Mark Münzen

- Goldsparplan oder Silbersparplan

-

Goldverbot

Echtheit von Gold prüfen - Hausratversicherung für Gold

- Tresor

- Bankschließfach