Steuern sparen mit Sachzuwendungen in Gold – oder: Mitarbeitern bis zu 10.000 Euro schenken in Gold

Gold als steuerfreier Sachbezug: Möglichkeiten und Vorteile für Unternehmen

Wie kann Gold als Sachbezug nach §37b Einkommenssteuergesetz (EStG) von Unternehmen genutzt werden?

Sachbezüge können nach § 37b EStG von Unternehmen an Arbeitnehmer zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährt werden, indem sie pauschal mit 30 % versteuert werden.

Für Arbeitnehmer entfällt damit die Lohnsteuer auf die Zuwendung und sie bekommen mehr Netto vom Brutto.

Auf den ersten Blick könnte man sich fragen, warum Gold eine „Sache“ ist, da es sich doch von Gutscheinen, Eintrittskarten oder Ähnlichen durch seine Zahlungsmittelfunktion unterscheiden müsste. Jedoch gelten Anlagegold und sogar auch Sammlermünzen steuerlich nicht als Zahlungsmittel. Daher können sie von Mitarbeiten als Sachzuwendung mit allen damit verbundenen Steuervorteilen nach §37b EStG genutzt werden.

Kontakt zu unseren Spezialisten

Nicht alle Goldmünzen eignen sich als Sachzuwendungen

Werden Goldmünzen als Sachzuwendungen an Arbeitnehmer genutzt, ist darauf zu achten, um welche Goldmünze es sich handelt. So kommen nur solche Goldmünzen als Sachzuwendungen in Frage, die in ihrem Ausgabeland kein gesetzliches Zahlungsmittel sind. So kann bspw. die Britannia-Goldmünze nicht als Sachzuwendung verwendet werden, denn diese hat in Großbritannien den Status eines gesetzlichen Zahlungsmittels.

Ratgeber zum Kauf von Goldmünzen gratis als E-Book

Goldmünzen sind im wahrsten Sinne des Wortes “eine runde und glanzvolle Kapitalanlage”, wenn sie diese 17 goldwerten Tipps berücksichtigen. Wir stellen die wichtigsten Goldmünzen vor und erklären, worauf Sie achten sollten. Sie erhalten den Ratgeber kostenlos als PDF-Datei, wenn Sie sich für unseren Newsletter anmelden.

Was versteht man unter Sachzuwendungen?

Sachzuwendungen im Sinne des § 37b Einkommenssteuergesetzes sind Zuwendungen, die Unternehmen zusätzlich zum ohnehin vereinbarten Arbeitslohn Ihren Mitarbeitern gewähren können. Besonders interessant sind hier die pauschal versteuerte Sachzuwendungen nach §37 B EStG, den sie können unabhängig von anderen Zuwendungen wie z.B. Geschenke bis 44 Euro pro Monat gewährt werden. Bei den pauschal versteuerten Sachzuwendungen liegt die Höchstgrenze liegt bei immerhin 10.000 Euro jährlich, wobei diese Grenze kumulativ gilt. Es können also mehrere Sachzuwendungen pro Jahr bis zu dieser Höchstgrenze als steuerbegünstigte Sachzuwendung gewährt werden. Die Zuwendung darf nicht in Geld gewährt werden. Nicht als Sachbezug gelten daher inländische gesetzliche Zahlungsmittel und frei konvertible ausländische Zahlungsmittel. Anlagegold und Sammlermünzen gelten hingegen NICHT als Zahlungsmittel , wenn sie in Ihren Herkunftsländern formal auch keine gesetzlichen Zahlungsmittel sind. Das ist bei einer großen Anzahl an Barren der Fall.

Diese Sachzuwendungen an Arbeitnehmer gibt es

Arbeitgeber haben folgende drei Möglichkeiten, ihren Mitarbeitern steuerfreie Sachzuwendungen zukommen zu lassen.

50 Euro monatliche Sachzuwendungen an Arbeitnehmer

Nicht zuletzt um im War for Talents erfolgreich bestehen zu können, setzen viele Unternehmen auf eine Vielzahl von Benefits. Eine Möglichkeit hierfür sind lohnsteuerfrei monatliche Sachzuwendungen an Arbeitnehmer. Diese können bspw. der Mitgliedsbeitrag in einem Fitnessstudio oder ein regelmäßiger Tankgutschein sein .Diese monatlichen Sachzuwendungen an Arbeitnehmer sind bis zu einer Freigrenze von 50 Euro steuerfrei.

60 Euro-Freigrenze für Aufmerksamkeiten zu persönlichen Anlässen

Ob private Ereignisse wie Geburtstag, die Geburt eines Kindes, ein Ehejubiläum oder betriebliche Anlässen wie ein Jubiläum der Unternehmenszugehörigkeit, eine bestandene Abschlussprüfung oder eine Beförderung: Zu all diesen Anlässen darf ein Unternehmen seinen Mitarbeitern Geschenke im Wert von bis zu 60 Euro machen. Je nach aktuellem Preis können solche Geschenke auch aus Gold und Silber sein.

1.080 Euro Rabattfreibetrag

Ein Unternehmen kann seinen Mitarbeitern bis zu einem Wert von 1.080 Euro monatlich Waren und Dienstleistungen aus dem Unternehmenssortiment steuerbegünstigt zugutekommen lassen.

10.000 Euro Sachzuwendungen nach § 37 b EStG

Ergänzend zu 50 und 60-Euro-Sachzuwendungen kann der Arbeitnehmer auch bis zu 10.000 Euro steuerfreie Sachzuwendungen gewähren. Anlässe für diese Zuwendungen können bspw. Goldbarren zum Betriebsjubiläum oder zur Heirat sein. Auch wenn Unternehmen ihren Mitarbeitern einen Bonus für besondere Erfolge gewähren kann dies in Form einer steuerfreien Sachzuwendung von bis zu 10.000 Euro geschehen. Diese Sachzuwendung ist jedoch nicht mit dem 1.080 Euro-Freibetrag für Waren und Dienstleistungen aus dem eigenen Bestand kombinierbar.

Was Sie bei Sachzuwendungen in Gold beachten müssen und wie Sie bis zu 10.000 Euro in Gold erhalten können, erfahren Sie in diesem Video.

Welche Steuern kann man bei Gold als Sachbezug sparen?

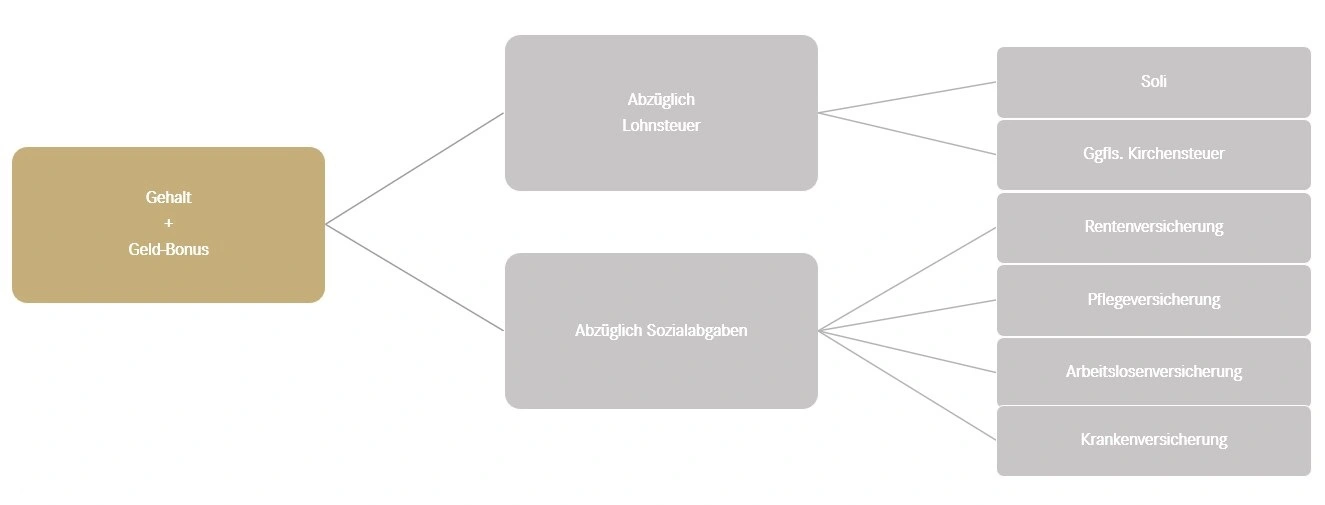

Der Weg vom Brutto- zum Nettogehalt führt über Einiges an Abgaben, die der Fiskus vereinnahmt. Die größten beiden sind bei Privatpersonen die Lohnsteuer und die Sozialabgaben.

Lohnsteuer

Die Lohnsteuer wird vom zu versteuernden Einkommen abgezogen (zzgl. Soli und ggf. Kirchensteuer). Verdient ein Arbeitnehmer im Jahr 8.130 Euro oder weniger, zahlt er keine Lohnsteuer. Dieser sogenannte Grundfreibetrag ist steuerfrei.

Deutschland hat ein progressives Steuersystem. Das bedeutet, dass der Steuersatz mit dem Einkommen steigt. Die Formel dafür legt der Gesetzgeber in §32a EStG fest.

Sozialabgaben

Neben den Steuern, die der Arbeitnehmer allein bezahlt, werden vom Bruttoeinkommen Sozialabgaben abgezogen. Diese Sozialabgaben tragen in der Regel Arbeitnehmer und Arbeitgeber zu je 50 %. Wie die Steuern werden sie bei der Gehaltsabrechnung vom Arbeitgeber abgezogen und abgeführt. Die Sozialabgaben setzen sich aus folgenden vier Positionen zusammen.

- Krankenversicherung

- Pflegeversicherung

- Rentenversicherung

- Arbeitslosenversicherung

Wer Gold als pauschalversteuerten Sachbezug von seinem Arbeitgeber erhält, spart in jedem Fall 100 % der Lohnsteuer.

Je nach Höhe des Bruttoverdienstes sind zusätzlich sogar bis zu 100 % der Sozialabgaben möglich.

Es ist also eine attraktive Möglichkeit, deutlich mehr Netto für sein Brutto zu bekommen.

Wieviel Steuern kann ich mit Gold als Sachbezug sparen?

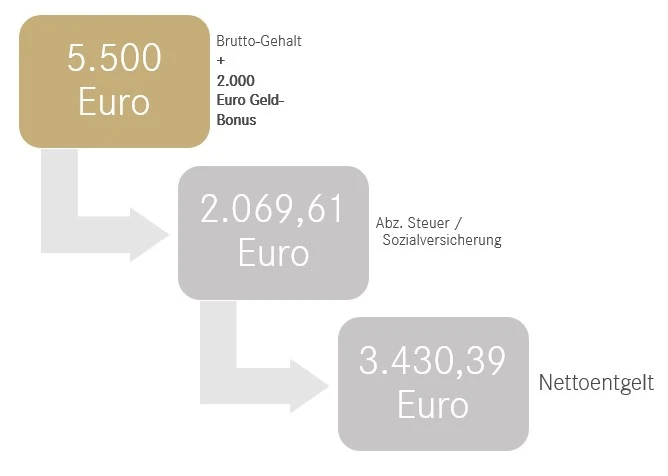

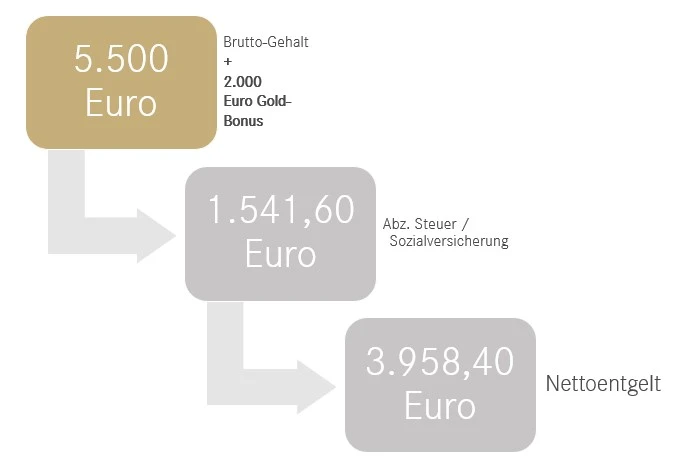

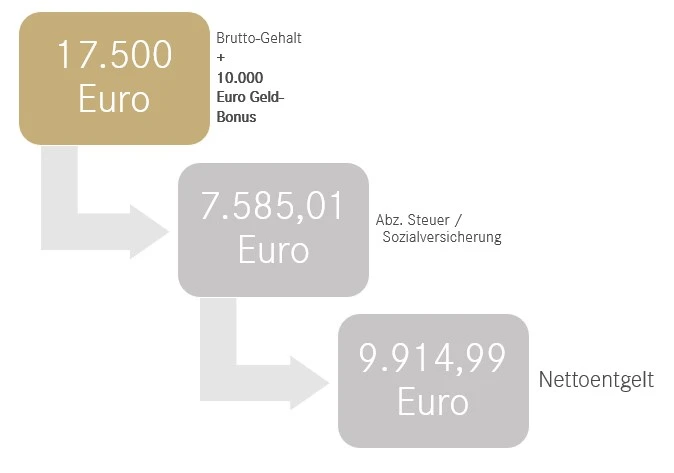

Machen wir dazu zwei Beispiele:

- Im ersten Beispiel verdient eine verheiratete Person, die ein Kind hat, 3.500 Euro brutto.

Bekommt Sie einen Bonus von beispielsweise 2.000 Euro in Geld ausgezahlt, ergibt sich das Nettoentgelt wie folgt:

In diesem Fall fließen von den 2.000 Euro Geld-Bonus lediglich rund 56 % in das Nettoentgelt.

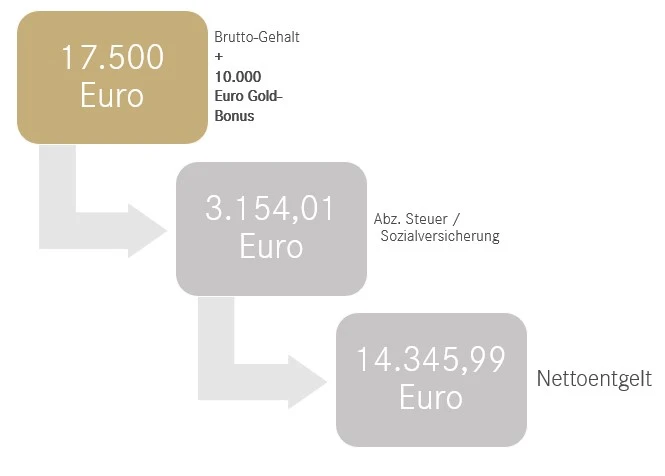

Bekommt Sie den Bonus in derselben Höhe als Sachbezug in Gold, hat sie einen deutlichen Netto-Vorteil:

Nun fließen von den 2.000 Euro Gold-Bonus 83 % in das Nettoentgelt.

Von den 10.000 Euro Geld-Bonus fließen lediglich rund 56 % in das Nettoentgelt.

Erhält er denselben Betrag als Sachbezug in Gold, hat er den maximalen Vorteil:

Von den 10.000 Euro Gold-Bonus fließen 100 % in das Nettoentgelt.

Unternehmen können den Gold-Sachbezug als Betriebsausgaben abziehen und so ebenfalls Steuern sparen (Körperschaftssteuer, Gewerbesteuer). Zudem reduziert sich die rückwirkende Steuerprogression in der Unfall- und Krankenversicherung, was ebenfalls zu Abgabenersparnissen bei Unternehmen führt.

Was sind Vorteile von Gold als Sachbezug?

Arbeitnehmer können von folgenden Vorteilen profitieren?

- Bis zu 100 % Steuerersparnis

- Mehr Netto vom Brutto

- Das Gefühl der Anerkennung und Motivation

Arbeitgeber können folgende Vorteile verbuchen:

- Kein administrativer Zusatzaufwand

- Als Sachbezug gewährtes Gold ist Betriebsausgabe

- Motivation und innovative Honorierung der Mitarbeiter

Das Buch zu Gold & Silber von Tim Schieferstein – jetzt gratis für Sie!

Gold und Silber sind eine bewährte Möglichkeit, Vermögen zu sichern – doch der Einstieg wirft viele Fragen auf. In „Gold & Silber für Einsteiger“ finden Sie verständliche Antworten auf die wichtigsten Themen. Welche Barren und Münzen sind empfehlenswert? Wie erkennt man seriöse Händler? Wo und wie lagert man Edelmetalle sicher? Welche typischen Anfängerfehler sollte man vermeiden?

Damit auch Sie fundierte Entscheidungen treffen können, schenken wir Ihnen sowohl das gedruckte Buch als auch das E-Book.

Sachzuwendungen an Arbeitnehmer lohnen sich auch für den Arbeitgeber

Lohnsteuerfreie Sachzuwendungen erfreuen Arbeitnehmer – und erfreuen Arbeitgeber: So kann ein Unternehmen Sachzuwendungen als Betriebsausgabe steuerlich absetzen und somit die Ertragssteuern minimieren.

Lohnsteuerfreie Sachzuwendungen gelten für alle Arbeitnehmer

Lohnsteuerfreie Sachzuwendungen gelten für alle Beschäftigen, die lohnsteuerlich gesehen Arbeitnehmer sind. Somit können Sachzuwendungen und Dienstleistungen auch an Gesellschafter Geschäftsführer erteilt werden. Dasselbe gilt für geringfügig Beschäftigte. Hier gilt es allerdings zu beachten, dass es sich bei den Sachzuwendungen an Gesellschafter Geschäftsführer nicht um eine verdeckte Gewinnausschüttung handeln darf. Bei Sachzuwendungen an geringfügig Beschäftigte ist darauf zu achten, dass es sich nicht um nahe stehende Familienangehörige handelt. In diesen Fällen könnte es zu Nachfragen von Seiten des Finanzamtes kommen.

Ratgeber zu Edelmetallen im Betriebsvermögen gratis als E-Book

Dieser Ratgeber richtet sich an Unternehmer, die überlegen Liquiditätsreserven oder Rücklagen in Gold und Silber oder andere Edelmetalle umzuschichten, um Negativzinsen zu umgehen, auf Wertzuwächse hoffen oder Bank- und Währungsausfallrisiken minimieren wollen. Sie erhalten den Ratgeber kostenlos als PDF-Datei, wenn Sie sich für unseren Newsletter anmelden.