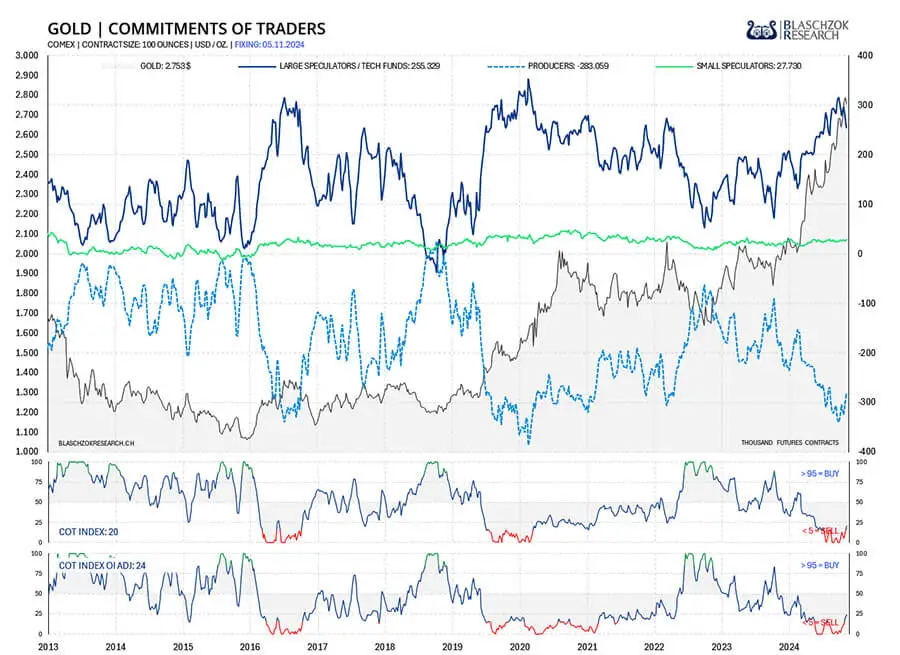

Der Goldpreis fiel in den letzten beiden Wochen auf 2.590 US-Dollar, nachdem Ende Oktober ein neues Allzeithoch von 2.790 US-Dollar erreicht worden war. Dieser Rückgang war vor allem auf die US-Wahlen zurückzuführen, die Wirtschaftsoptimismus und eine höhere Risikobereitschaft der Marktteilnehmer nach sich zog, wodurch sie sich aus dem sicheren Hafen des Goldes zurückzogen und Gewinne realisierten. Verstärkt wurde der Preisrückgang durch eine bemerkenswerte Rallye des US-Dollars, die ich bei 100 Punkten im USDX bereits prognostiziert hatte. Hinzu kamen Abflüsse aus Gold-ETFs und eine erste deutliche Bereinigung der spekulativen Positionen am US-Terminmarkt – ein Risiko, das lange wie ein Damoklesschwert über dem Goldmarkt hing. Die Nettoposition an der COMEX sank um 74 Tonnen (8 %) und allein in der ersten Novemberwoche wurden etwa 12 Tonnen Gold im Wert von 809 Mio. USD aus börsengehandelten ETFs abgezogen. Während Nordamerika starke Abflüsse verzeichnete, wurden diese teils durch starke Zuflüsse in Asien ausgeglichen.

Die Korrektur am Goldmarkt kam gestern am nächsten Aufwärtstrend um die Marke von 2.600 US-Dollar erst einmal zum Erliegen. Die neuesten US-CPI-Daten, die heute am Nachmittag um 14:30 Uhr erscheinen, werden entscheiden, ob von nun eine Preiserholung starten wird oder ob auch dieser Aufwärtstrend brechen und es infolgedessen zu einem weiteren Preisrückgang bis in den nächsten Unterstützungsbereich um die 2.500 US-Dollar kommen wird.

Der Terminmarkt für Gold ist noch immer extrem überkauft, was weiteres Korrekturpotenzial für den Goldpreis birgt, wenn der physische Markt ausgeglichen ist oder sogar kurzzeitig in ein Überangebot rutschen sollte.

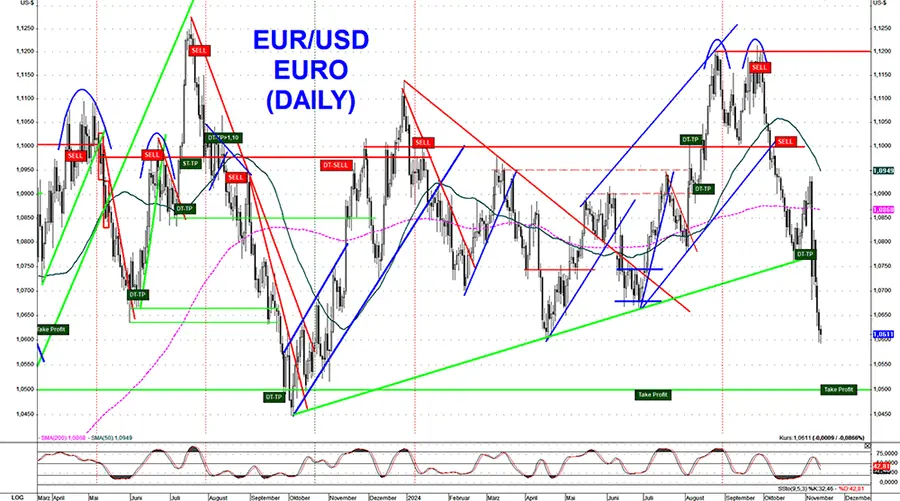

Die starke Rallye des USD-Index von 100 auf aktuell 106 Punkte binnen weniger Wochen, während der Euro diametral gegensätzlich von 1,12 US-Dollar auf 1,06 US-Dollar einbrach, schreit förmlich nach einer Technischen Gegenbewegung, die mit schwächeren Inflationszahlen am heutigen Tag eingeleitet werden könnte. Dies würde eine kurzfristige Preiserholung des Goldpreises von diesem Aufwärtstrend aus unterstützen.

Ich habe die Rally des US-Dollar-Index von 100 auf aktuell 106 Punkte frühzeitig prognostiziert – zu einer Zeit, als die Stimmung gegenüber dem Dollar in den Medien durchweg negativ und der Markt allgemein bärisch eingestellt war. Niemand rechnete mit einer Dollar-Rally, doch mein Fokus wurde klar an meine Premium-Abonnenten kommuniziert. Gleichzeitig sagte ich diametral gegensätzlich einen Rückgang des Euro gegenüber dem Dollar voraus. Meinen Premium-Kunden empfahl ich eine Absicherung gegen eine Euro-Abwertung bei 1,10 US-Dollar, da ich erwarte, dass der Euro in den kommenden Monaten weiter Richtung Parität mit dem US-Dollar und möglicherweise sogar darunter fallen wird. Diese Bewegung bietet nach wie vor attraktive Chancen, um davon zu profitieren. Auch wenn die jüngste Bewegung kurzfristig stark verlaufen ist, eröffnet die nächste Gegenbewegung eine neue Möglichkeit, den US-Dollar zu kaufen und den Euro zu verkaufen.

Nach dem Anstieg des Silberpreises auf 35 US-Dollar und somit den höchsten Stand seit 2012, kam es im Zuge der Korrektur am Goldmarkt auch zu einer deutlichen Abwärtsbewegung beim Silber. Der Preis fiel auf 30 US-Dollar je Feinunze, wobei der aktuelle steile Abwärtstrend derzeit noch intakt ist. Sollte der Abwärtstrend im Zuge einer Erholung am Goldmarkt brechen, so stünde kurzfristig eine Erholung bis zum Widerstand bei 32,50 US-Dollar bevor.

Bemerkenswert ist jedoch, dass die Unterstützung bei 30 US-Dollar bisher gehalten hat. In den letzten beiden Tagen zeigte sich beeindruckend, dass der Silberpreis nicht weiter nachgab, obwohl der Goldpreis in dieser Woche deutlich eingebrochen ist.

Sollte der Goldpreis, möglicherweise aufgrund heißerer CPI-Daten, seinen Aufwärtstrend durchbrechen und gen 2.500 US-Dollar weiter fallen, dürfte auch die Unterstützung bei 30 US-Dollar brechen, worauf ein Rückgang zur nächsten Unterstützung bei 28 US-Dollar wahrscheinlich wäre. Selbst ein Rücksetzer auf 26 US-Dollar liegt angesichts des stark überkauften Terminmarktes im Bereich des Möglichen. Im Bereich von 26 US-Dollar sehe ich jedoch gute Chancen für erste antizyklische Käufe, insbesondere für mittel- bis langfristige Anlagen, etwa in einem Zollfreilager oder durch physische Käufe von Münzen und Barren, die man nicht verpassen sollte, da der Ausblick für das nächste Jahr aufgrund eines starken Anstiegs der Investmentnachfrage unvermindert bullisch ist.

In den letzten beiden Wochen geriet neben dem Goldpreis auch der HUI-Goldminenindex stark unter Druck. Der Index fiel von über 350 Punkten auf 280 Punkte am gestrigen Tag, was einem Einbruch von fast 18 % entspricht und die wachsende Skepsis des Marktes widerspiegelt. Bereits im Vorfeld hatte ich einen Rückgang prognostiziert, und charttechnisch zeigte sich nun ein Ausbruch aus einem bärischen Keil nach unten.

Je nach den heutigen CPI-Daten könnte das aktuelle Niveau schon wieder eine interessante Gelegenheit für erste antizyklische Käufe bieten. Allerdings ist Vorsicht geboten, da noch weiteres Korrekturpotenzial am Goldmarkt vorhanden ist. Sollte der Goldpreis den Aufwärtstrend durchbrechen – möglicherweise als Reaktion auf heißere als erwartete CPI-Daten – könnte sich die Korrektur sowohl im Goldmarkt als auch im Goldminenmarkt fortsetzen.

Im Bereich zwischen 230 und 260 Punkten sehe ich jedoch mittelfristig, auf Sicht von zwölf Monaten, ein sehr gutes Setup für erneute antizyklische Käufe. Bei einigen Minen hat sich mittlerweile ein regelrechtes Massaker abgespielt. Diese Minen, nach Gewinnmitnahmen auf den Höchstständen, bieten nun wieder eine interessante Gelegenheit, um sie für die nächsten zwölf Monate ins Depot aufzunehmen.