CoT-Report für Silber vom 18. April:

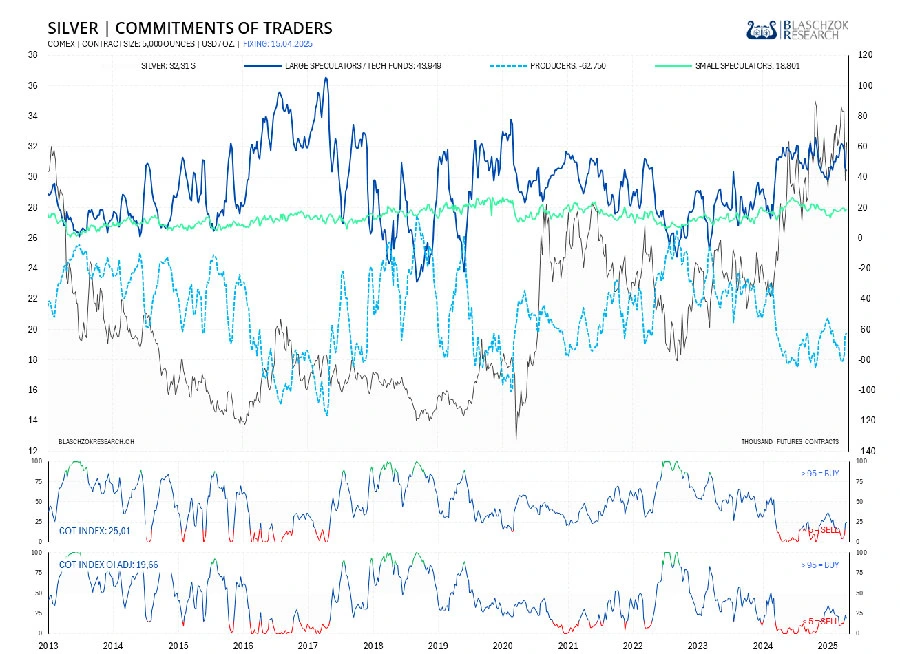

Nach dem starken Preiseinbruch in der Vorwoche, ausgelöst durch Stagflationssorgen im Zuge des eskalierenden Handelskriegs, erholte sich der Silberpreis in der vergangenen Handelswoche um 2,56 US-Dollar auf 32,31 US-Dollar. Trotz des Preisanstiegs gingen die Spekulanten mit 1,3 Tsd. Kontrakten Short, was auf eine gewisse Stärke im Markt hindeutet – gerade im Kontrast zur extremen Schwäche der Vorwoche. Diese kurzfristige technische Gegenbewegung sollte man allerdings nicht überbewerten.Immerhin hat sich der CoT-Index im Monatsvergleich von 4 auf 25 Punkte verbessert, obwohl der Preis im selben Zeitraum lediglich um 2,34 US-Dollar gefallen ist. Das spricht für eine relative Stärke und eine solide Nachfrage am physischen Silbermarkt in den letzten vier Wochen. Auch der COT-Index zum Open Interest adjusted konnte von 12 auf 20 Punkte zulegen – ein Plus von 8 Punkten.

Während des Einbruchs vor zwei Wochen, der durch die Stagflationsängste und den sich zuspitzenden Handelskonflikt mit China ausgelöst wurde, kam es zu einer spürbaren Bereinigung am Terminmarkt, was sich in diesem typischen Long Drop im Silber widerspiegelt. Solche plötzlichen Abwärtsbewegungen sind charakteristisch für überkaufte Phasen am Terminmarkt, wenn ein exogener Schock hinzukommt und so der Markt kurzzeitig in ein Überangebot rutscht – wie der Rückgang von 35,50 US-Dollar auf unter 28 US-Dollar binnen weniger Tage zeigte.

Insgesamt haben sich die Terminmarktdaten nun verbessert, was dem Markt wieder etwas mehr Luft nach oben verschafft. Dennoch: Mit einem CoT-Index von 25 Punkten befinden sich die Daten weiterhin eher im bärischen Bereich, auch wenn sich das Gesamtbild klar verbessert hat. Ob sich diese Entwicklung bei einem erneuten Anstieg in Richtung 35,50 US-Dollar fortsetzen wird oder der Terminmarkt schnell wieder überkauft sein wird, bleibt abzuwarten. Die Stärke in der letzten Woche lässt jedoch hoffen, dass der Silberpreis aus der Handelsspanne ausbrechen und erneut auf 35,50 US-Dollar ansteigen kann, sofern der Goldpreis nicht stärker korrigiert.

In den vergangenen Handelstagen zeigte sich der Silberpreis bemerkenswert stabil, während der Goldpreis eine ausgeprägte Berg- und Talfahrt hinlegte. Trotz eines kräftigen Anstiegs um 200 US-Dollar und anschließender Korrektur blieb Silber in einer engen Handelsspanne zwischen 32 US-Dollar und 33 US-Dollar gefangen. Der dynamische Aufschwung bei Gold wirkte sich kaum auf Silber aus – obwohl das Edelmetall traditionell als „kleiner Bruder“ des Goldes gilt und in der Vergangenheit dessen Kursbewegungen nicht nur nachvollzog, sondern häufig sogar übertraf.

Seit dem Rückgang von 35,50 US-Dollar auf 27,50 US-Dollar vor rund zwei Wochen konnte Silber immerhin etwa die Hälfte der Verluste wieder aufholen und pendelt seither rund um die Marke von 32,50 US-Dollar.

Für die weitere Entwicklung bleibt die Richtung des Goldpreises ausschlaggebend. In konjunkturschwachen Zeiten zeigt sich Silber immer schwächer – und das ist auch aktuell zu beobachten. Das Gold-Silber-Ratio kletterte am Dienstag vorübergehend auf 106, was Silber im historischen Vergleich als deutlich günstig zu Gold erscheinen lässt. Vor diesem Hintergrund könnte es sinnvoll sein, wenn Investoren einen Teil ihrer Goldbestände zugunsten von Silber umschichten und die Gewichtung von Silber im Portfolio erhöhen.

Kurzfristig orientierte Marktteilnehmer sollten jedoch Vorsicht walten lassen: Eine weitere Eintrübung der Konjunktur könnte die industrielle Nachfrage nach Silber zusätzlich dämpfen. Ebenso könnte eine tiefere Korrektur beim Goldpreis auch Silber erneut unter Druck setzen. Auch wenn das Potenzial für eine deutliche Aufholbewegung bei Silber vorhanden ist, dürfte der Weg dorthin zunächst noch von erhöhter Volatilität und Unsicherheit geprägt sein, solange sich die Wirtschaft weiter eintrübt.

Trader kaufen dementsprechend einen Ausbruch aus der Handelsspanne und setzen einen engen Stop-Loss, dass man mit einem Rückfall in die Handelsspanne wieder aus dem Markt ist. Alternativ kauft man einen Test der Unterseite und setzt hier einen engen Stop-Loss, sollte es einen Ausbruch nach unten geben.

Im Falle eines bärischen Ausbruchs shortet man und stellt die Position glatt, sobald der Preis in die Handelsspanne zurückkehrt.

Seit dem Rückgang von 35,50 US-Dollar auf 27,50 US-Dollar vor rund zwei Wochen konnte Silber immerhin etwa die Hälfte der Verluste wieder aufholen und pendelt seither rund um die Marke von 32,50 US-Dollar.

Für die weitere Entwicklung bleibt die Richtung des Goldpreises ausschlaggebend. In konjunkturschwachen Zeiten zeigt sich Silber immer schwächer – und das ist auch aktuell zu beobachten. Das Gold-Silber-Ratio kletterte am Dienstag vorübergehend auf 106, was Silber im historischen Vergleich als deutlich günstig zu Gold erscheinen lässt. Vor diesem Hintergrund könnte es sinnvoll sein, wenn Investoren einen Teil ihrer Goldbestände zugunsten von Silber umschichten und die Gewichtung von Silber im Portfolio erhöhen.

Kurzfristig orientierte Marktteilnehmer sollten jedoch Vorsicht walten lassen: Eine weitere Eintrübung der Konjunktur könnte die industrielle Nachfrage nach Silber zusätzlich dämpfen. Ebenso könnte eine tiefere Korrektur beim Goldpreis auch Silber erneut unter Druck setzen. Auch wenn das Potenzial für eine deutliche Aufholbewegung bei Silber vorhanden ist, dürfte der Weg dorthin zunächst noch von erhöhter Volatilität und Unsicherheit geprägt sein, solange sich die Wirtschaft weiter eintrübt.

Trading:

Die enge Handelsspanne von nur einen US-Dollar bietet ein schönes Trading-Setup. Da die CoT-Daten auf Monatssicht Stärke zeigen und der Goldpreis zuletzt stark angestiegen war, könnte es nun sein, dass Investoren Gold verkaufen und Silber kaufen. Dies könnte weiteren Kaufdruck erzeugen, sodass der Silberpreis aus dieser Handelsspanne bullisch ausbrechen könnte. Nur wenn Gold weiter korrigiert Richtung 3.000 US-Dollar und/oder neue Hiobsbotschaften über Twitter die Märkte in Aufruhr versetzen, wäre ein bärischer Ausbruch mit einer folgenden stärkeren Korrektur nochmal wahrscheinlicher. Die Wahrscheinlichkeit für einen kurzfristig bullischen Ausbruch scheint etwas größer zu sein, doch letztlich hat der Markt immer recht.Trader kaufen dementsprechend einen Ausbruch aus der Handelsspanne und setzen einen engen Stop-Loss, dass man mit einem Rückfall in die Handelsspanne wieder aus dem Markt ist. Alternativ kauft man einen Test der Unterseite und setzt hier einen engen Stop-Loss, sollte es einen Ausbruch nach unten geben.

Im Falle eines bärischen Ausbruchs shortet man und stellt die Position glatt, sobald der Preis in die Handelsspanne zurückkehrt.

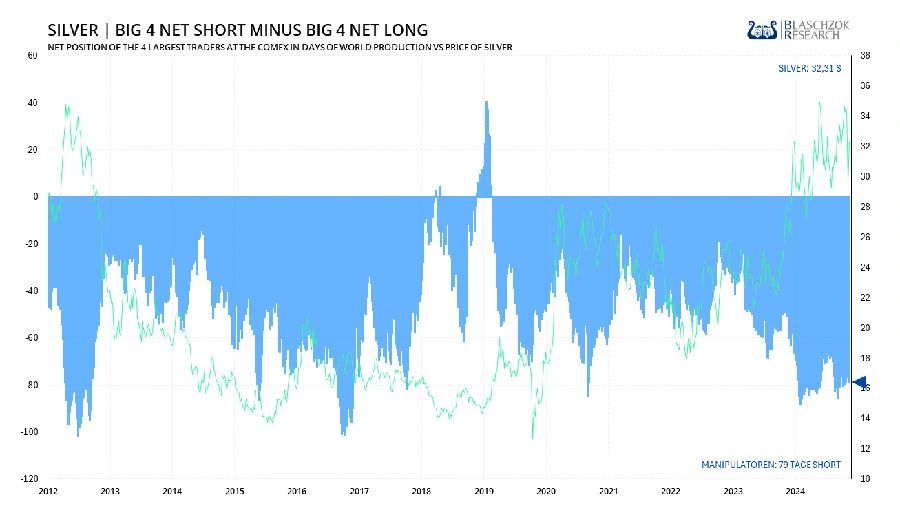

Der Einbruch vor zwei Wochen brachte den Silberpreis zurück an die Kreuzunterstützung bei 27,50 US-Dollar, bestehend aus einem Aufwärtstrend und einer Unterstützung bei 28 US-Dollar. Von dort aus kam es zu einer technischen Erholung. Dieser Rücksetzer bot eine gute kurz- und langfristige Kaufchance. Mittelfristig könnte eine ausgeprägte deflationäre Rezession dem Silberpreis jedoch noch einmal zusetzen, weshalb man noch immer vorsichtig sein muss. Sollten die Aktienmärkte weiter einbrechen, weil die Fed nicht agiert, könnte sich der Terminmarkt erst noch komplett bereinigen, bevor der Silberpreis seine Aufholjagd startet.

Langfristige Analyse

Im Langfristchart sieht man deutlich die Unterstützungszone zwischen 28 US-Dollar und 30 US-Dollar, die zuletzt auch gehalten hat. Man sieht auch, wie wichtig der Widerstand bei 35 US-Dollar ist. Wird diese Marke rausgenommen, wäre ein Sprung auf 44 US-Dollar bis 50 US-Dollar schnell möglich. Eine Rezession bleibt eine Gefahr für die industrielle Nachfrage am Silbermarkt und so gibt es mittelfristig noch Risiken auf der Unterseite.Das aktuell diskutierte stagflationäre Umfeld dürfte Investoren auf längere Sicht nur wenige Anlagealternativen zu Gold und Silber bieten. Die in diesem Umfeld voraussichtlich stark steigende Investmentnachfrage dürfte zu einem anhaltenden physischen Nachfrageüberhang führen. Dies dürfte den Silberpreis langfristig über sein nominales Allzeithoch von 50 US-Dollar tragen.

Die langfristige Entwicklung am Gold- und Silbermarkt bleibt weiterhin stark von einer möglichen Rückkehr zu einer lockeren Geldpolitik abhängig – etwa als Reaktion auf eine Rezession, geopolitische Spannungen oder Einflussnahme durch die Trump-Administration.

Ein möglicher Risikofaktor bleibt das Szenario einer deflationären Rezession, in der die Zentralbanken nicht unmittelbar mit expansiven Maßnahmen reagieren. In diesem Fall könnte die industrielle Nachfrage – insbesondere bei Silber – deutlich zurückgehen, der Terminmarkt bereinigt werden und ein erneuter Test der Unterstützung im Bereich von 22 US-Dollar folgen.

Ein solches Tief sollte jedoch als strategische Einstiegschance genutzt werden, um in Silber langfristig Long-Positionen aufzubauen. Schon jetzt ist Silber bei einem Gold-Silber-Ratio von 106 für langfristige Investments dem großen Bruder Gold zu bevorzugen.