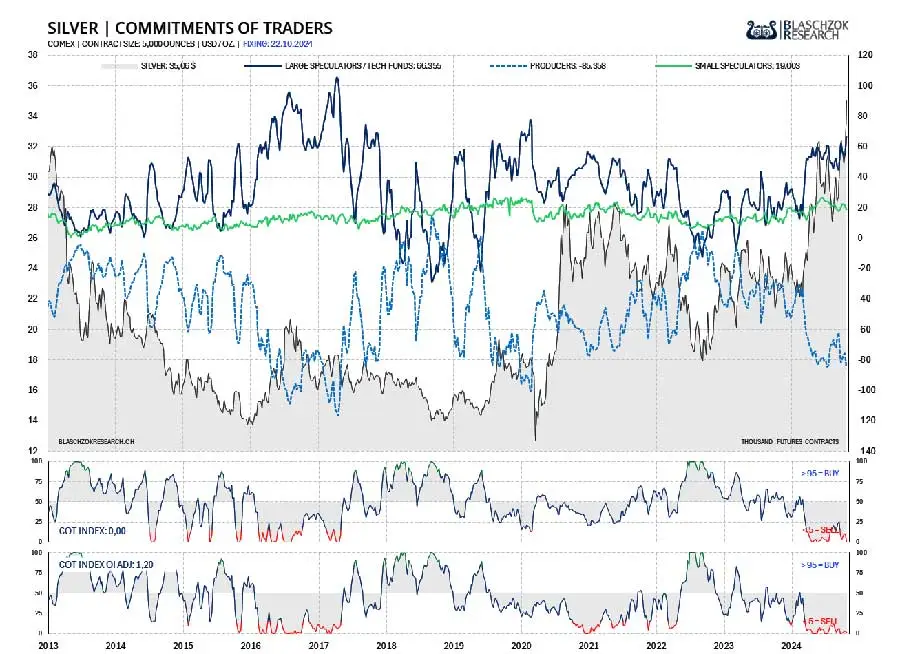

CoT-Report für Silber vom 4. November:

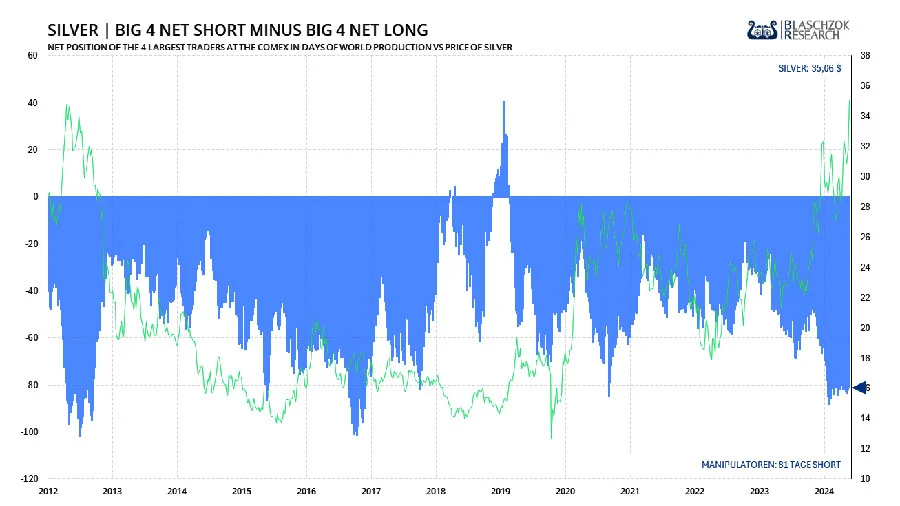

Der Silberpreis fiel zur Vorwoche um 44 Dollar-Cent, während die Spekulanten mit 3 Tsd. Kontrakten Short gingen. Der CoT-Index stieg dementsprechend von 0 auf 3 Punkte an, und der CoT-Index, um das Open Interest adjustiert, stieg von 1 auf 4 Punkte. Die Terminmarktdaten sind extrem überkauft, was jederzeit zu einem starken Long-Drop führen könnte. Im Vergleich zum Goldmarkt ist der Silbermarkt deutlich schwächer, da es hier keine mysteriösen Käufer gibt, die den Markt in einem Defizit halten. Stattdessen wird der Silberpreis vor allem durch die Investmentnachfrage gestützt, die aus der Stärke des Goldpreises resultiert.

Nachdem der Goldpreis nach den US-Wahlen stark gefallen war und auf 2.645 US-Dollar fiel, korrigierte nun auch der Silberpreis stärker. Er fiel unter seine wichtige Unterstützung von 32,50 US-Dollar und erreichte im Tief 30,80 US-Dollar. Diese Entwicklung war zu erwarten, da der Terminmarkt historisch stark überkauft ist und der Silbermarkt nicht das gleiche Defizit aufweist wie der Goldmarkt. Dort haben die OTC-Käufe seit anderthalb Jahren ein Defizit erzeugt. Der Silberpreis hatte nach das erste Mal seit 2012 seinen Widerstand bei 35 Dollar erreicht und damit dieses Ziel abgearbeitet. Mit dem Bruch der 32,50-Dollar-Unterstützung besteht nun die Möglichkeit eines weiteren Rücksetzers auf 26 US-Dollar. Dies erscheint besonders wahrscheinlich, da der Goldpreis nach einem Anstieg von fast fünfundfünfzig Prozent in den letzten dreizehn Monaten stark überkauft ist. Der Aufwärtstrend im Goldmarkt wurde bereits gebrochen, und selbst eine Korrektur bis auf 2.500 US-Dollar wäre lediglich eine gesunde Anpassung innerhalb eines übergeordneten Aufwärtstrends. Eine stärkere Korrektur im Silbermarkt wäre daher ebenfalls denkbar.

Der Silberpreis bewegte sich über anderthalb Jahre hinweg in einer engen Handelsspanne zwischen 22 US-Dollar und 26 US-Dollar. Erst mit der kräftigen Rallye des Goldpreises, die weit über das bisherige Allzeithoch hinausging, wurde auch die Investmentnachfrage nach Silber wieder weiter angefacht. Dies führte vorübergehend zu einem Angebotsdefizit und einem Preissprung auf 35 US-Dollar. Obwohl der Goldpreis weiterhin stark zulegte, konnte Silber bisher nicht im gleichen Maße folgen. Je länger sich der Goldpreis auf dem aktuell hohen Niveau halten kann – und möglicherweise im nächsten Jahr sogar neue Höhen erreicht – desto größer wird der Kaufdruck am Silbermarkt. Dies könnte letztlich zu einem weiteren signifikanten Preisanstieg führen.

In einer Phase der Stagflation, die von einer schwächeren industriellen Nachfrage geprägt ist, spielt die Investmentnachfrage eine entscheidende Rolle. Sie wird maßgeblich bestimmen, ob der Silberpreis gemeinsam mit Gold weiter ansteigen kann. Sollte der Goldpreis jedoch nach seiner beeindruckenden Rallye eine stärkere Korrektur durchlaufen, wäre auch für Silber ein Rückgang bis mindestens zur Unterstützung bei 26 Dollar denkbar, insbesondere angesichts der historisch überkauften CoT-Daten.

Erst wenn die Zentralbanken auf eine Rezession oder einen exogenen Schock, wie beispielsweise einen Krieg, mit umfangreichen quantitativen Lockerungen (QE) reagieren, könnte Silber das Potenzial entfalten, die Marke von 50 Dollar zu überschreiten. Allein Zinssenkungen dürften hierfür nicht ausreichen. Das geplante Ende des Quantitative-Tightening-Programms (QT) und weitere Zinssenkungen könnten jedoch den Gold- und Silberpreis zumindest leicht unterstützen.

Langfristige Analyse

Aus charttechnischer Sicht stellt der Preisrückgang auf 18 USD im Sommer 2022 einen mustergültigen Retest des vorherigen langjährigen Abwärtstrends dar, von dem der Silberpreis erneut abgeprallt ist, was einen anschließenden Wiederanstieg ermöglichte. Getragen von der Hoffnung auf neue quantitative Lockerungen und zukünftige Zinssenkungen, konnte Silber bereits im Jahr 2023 wieder in die Handelsspanne von 22 bis 28 USD zurückkehren.

Der Langfristchart verdeutlicht die signifikante Bedeutung der Unterstützung bei 22 USD, die im vergangenen Jahr mehrfach erfolgreich verteidigt wurde. Eine Fortsetzung der Rallye könnte gegen Ende dieses Jahres oder Anfang des nächsten Jahres eintreten, sollten die Zentralbanken als Reaktion auf eine Rezession oder eine neue Krise wieder zur expansiven Geldpolitik greifen. Ein solches Umfeld würde eine Aufwärtsbewegung in Richtung 36 oder gar 50 US-Dollar wahrscheinlicher machen. Sollte eine Wiederaufnahme der quantitativen Lockerungen erfolgen und die Inflation erneut stark ansteigen, so wird die Nachfrage nach Gold und Silber als Inflationsschutz voraussichtlich deutlich zunehmen. Dies ist besonders in einem stagflationären Umfeld von Bedeutung, da es kaum attraktive Alternativen für Investoren geben wird. Derartige Maßnahmen könnten zudem zu einem anhaltenden physischen Nachfrageüberhang führen, welches das Potenzial hätte, den Silberpreis langfristig über das nominale Allzeithoch von 50 US-Dollar zu treiben. Somit bleiben die Entwicklungen im Gold- und Silbermarkt maßgeblich von einer zukünftigen Wiederaufnahme der lockeren Geldpolitik, etwa durch quantitative Lockerungsprogramme, abhängig, die als Antwort auf eine Rezession oder geopolitische Spannungen eingeführt werden könnten.