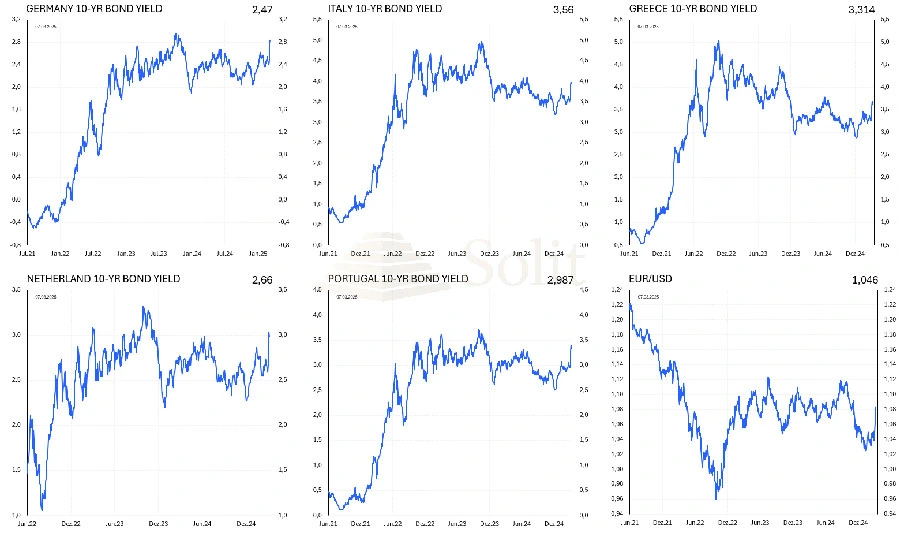

Seit über einer Woche handelt der Goldpreis in einer engen Spanne zwischen 2.900 US-Dollar und 2.940 US-Dollar, obwohl der US-Dollar im gleichen Zeitraum nochmals leicht an Wert verlor. In den letzten beiden Wochen brach der USD-Index von 107,6 auf 103,5 Punkte ein, während der Euro raketenartig durch die Decke ging und von unter 1,04 US-Dollar auf 1,095 US-Dollar angestiegen war, womit der technische Widerstand bei 1,10 US-Dollar, an dem viele Marktteilnehmer Short gingen, fast erreicht wurde.

Hintergrund dieser Entwicklungen sind das bevorstehende Ende des Ukraine-Krieges, Verwerfungen durch US-Zölle und insbesondere der geplante Schuldentsunami der Bundesregierung, der die Schuldenobergrenze umgeht, was das Risiko birgt, die Bundesrepublik in den nächsten Jahren bei einem starken Zinsanstieg in eine finanzielle Notlage zu treiben. Es sind 500 Milliarden Euro für vermeintliche Infrastrukturprojekte vorgesehen, während die Ausgaben für das Militär nach oben offen sind und die Möglichkeit für die Länder geschaffen wird, neue Schulden aufzunehmen. Insgesamt stehen bis zu einer Billion Euro im Raum, die keinerlei Wirtschaftswachstum erzeugen, sondern lediglich ungeheuer große Summen Kapital unproduktiv fehlallozieren werden.

Da die Bundesregierung, die selbst verursachten strukturellen Probleme nicht angeht, wird letztlich vor allem der Euro weiter an Wert verlieren, während die Wirtschaft durch steigende Steuern und Inflation zusätzlich belastet wird. Dies dürfte das künftige Wirtschaftswachstum nachhaltig schwächen, die Wettbewerbsfähigkeit Deutschlands und den Wohlstand des Landes weiter untergraben und die Bundesrepublik im internationalen Vergleich um Jahre, wenn nicht gar Jahrzehnte, zurückwerfen.

Dabei zeigen Länder wie Argentinien und die USA, welchen Weg man zu mehr Wachstum und Wohlstand gehen muss. Dort werden die Staatsausgaben radikal reduziert, mit dem Ziel die Neuaufnahme von Schulden zu verhindern, während man gleichzeitig die Steuern senkt und massiv dereguliert. Europa und insbesondere Deutschland beschleunigen hingegen ihre sozialistisch planwirtschaftliche Irrfahrt in den wirtschaftlichen Abgrund. Eine ausgeprägte Stagflation wird das Ergebnis dieser unverantwortlichen Politik sein, in der Gold weiter haussieren wird, während der europäische Aktienmarkt real in einen Bärenmarkt verharren wird. Juristisch könnte das Vorhaben von höchster Stelle noch gestoppt werden. Beim Bundesverfassungsgericht sind mehrere Anträge eingegangen, etwa von AfD und Linken.

Dass der Euro auf diese Nachrichten hin ansteigen konnte, ist auf kurzfristige technische Zusammenhänge zurückzuführen, unter anderem da die Zinsen in Europa sprungartig anstiegen. Der Goldpreis in Euro fiel mitunter wegen dem absurd starken Euro von 2.780 Euro auf 2.674 Euro je Feinunze, doch angesichts des vorherigen ungebremsten Anstiegs um 50 % in etwas mehr als einem Jahr, ist diese Korrektur auch nicht verwunderlich. Die Rallye des letzten Jahres wurde primär durch offizielle Käufe der Notenbanken, sowie mutmaßlich inoffizielle Käufe der chinesischen Notenbank, unbekannte OTC-Geschäfte, sowie in den letzten vier Monaten durch eine historisch starke Nachfrage aus den USA getrieben.

Der Anstieg des Euro infolge dieser Nachrichten lässt sich auf kurzfristige technische Faktoren zurückführen, insbesondere auf den sprunghaften Zinsanstieg in Europa. Der Goldpreis in Euro sank unter anderem aufgrund der außergewöhnlichen Euro-Stärke von 2.780 Euro auf 2.674 Euro je Feinunze. Angesichts des vorherigen, ungebremsten Anstiegs um 50 % innerhalb von etwas mehr als einem Jahr ist diese Korrektur jedoch wenig überraschend. Die Rallye des vergangenen Jahres wurde maßgeblich durch offizielle Käufe der Notenbanken sowie mutmaßlich inoffizielle Käufe der chinesischen Zentralbank, unbekannte OTC-Transaktionen und in den letzten vier Monaten durch eine historisch hohe Nachfrage aus den USA angetrieben.

Aktienmärkte unter Druck – ein Bärenmarkt droht

Seit etwa drei Wochen befinden sich die Aktienmärkte auf Talfahrt, da Wachstums- und Rezessionsängste die Märkte verunsichern. Auf die Wirtschaftseuphorie nach der Wahl von Donald Trump als neuen Präsidenten, folgt nun die Ernüchterung, da Trump eine Wirtschaft geerbt hat, die längst vor einer Rezession stand. Da das Finanzsystem dank der vielen QE-Programme viel besser kapitalisiert ist als früher, könnten es sich die US-Regierung und die US-Notenbank leisten, die Überbewertung am Aktienmarkt durch entsprechende Kursrückgänge abbauen zu lassen, anstatt wie früher mittels QE-Programmen Banken zu retten. Deshalb sollte man sehr vorsichtig sein, denn aus dieser Korrektur könnte auch ein längerfristiger Bärenmarkt mit deflationären Tendenzen in einer Rezession erwachsen, die junge Anleger so bisher nicht kennen. Der letzte echte Bärenmarkt begann zur Jahrtausendwende und dauerte drei Jahre. Trump warnte bereits vor einer Rezession und signalisierte offen, dass ihm der Aktienmarkt diesmal nicht wichtig sein, was gegen eine kursstützende Intervention der Regierung oder US-Notenbank spricht.

Insbesondere bereiten die Zölle den Anlegern nach wie vor große Sorgen, da viele glauben, dass sie dem Wirtschaftswachstum schaden und inflationär wirken könnten. Diese Auffassung ist grundsätzlich richtig. Die Bemühungen das Haushaltsdefizit der USA durch Kürzung der Staatsausgaben zu verringern, wird die Inflation langfristig hingegen einhegen. Kurzfristig steigender Preisdruck könnte die US-Notenbank jedoch dazu zwingen, die Zinssätze weiter anzuheben, anstatt zu senken, was die Wirtschaft in eine längst überfällige Rezession drücken könnte. Steigende Zinsen und abnehmende Liquidität könnten dem im letzten Jahr stark gestiegenen Goldpreis kurz- bis mittelfristig unter Druck setzen und eine teilweise Korrektur der vorherigen Rallye mit sich bringen. Mittel- bis langfristig dürfte der US-Dollar zum Euro daher aufwerten, insbesondere wenn die Aufnahme neuer Schulden in Europa wie geplant erfolgt.

Während der Goldpreis in US-Dollar konsolidieren oder korrigieren wird, könnte der Goldpreis in Euro mittelfristig weiter ansteigen. Insbesondere dann, wenn die neuen Schuldenpakete auf den Weg gebracht werden, sollten Sparer im Euroraum die aktuelle Korrektur des Goldpreises nutzen, um Vermögen langfristig in Gold umzuschichten.

Der Mythos des deutschen Goldes in New York

Im vorletzten Marktkommentar ging ich auf das geplante Audit der US-Goldbestände durch US-Präsident Trump und Elon Musk ein. In den letzten Monaten gab es gigantische Abflüsse von Gold aus London in die USA, womöglich um fehlende Bestände im Vorfeld eines Audits wieder aufzufüllen. Dabei hatte ich die Frage gestellt, wo das deutsche Bundesbankgold ist, dessen Existenz bis zum heutigen Tage unbewiesen ist. Den ausführlichen Artikel dazu finden Sie im Marktkommentar der vorletzten Woche.

Unser neuer Cartoon von Blaschzok Research wirft einen humorvollen, aber brisanten Blick auf eines der größten ungelösten Finanzrätsel unserer Zeit. Während die Bundesbank behauptet, dass das Gold sicher in den Tresoren der Federal Reserve Bank of New York liegt, gibt es erstaunlich wenige bis gar keine echten Beweise dafür. Jahrzehntelang durfte niemand die Barren inspizieren. Eine vollständige Überprüfung mit klaren Seriennummern fehlt bis heute. Als schließlich zwischen 2013 und 2017 Teile des Goldes zurückgeholt wurden, dauerte der Prozess auffällig lange – obwohl es technisch kein Problem gewesen wäre, die gesamte Menge schneller zu transportieren.

Es gibt einige weitere Gründe für die Frage, ob das Gold jemals mehr als eine Luftbuchung war und dort wirklich eingelagert wurde. Oder wurde es längst anderweitig genutzt? Und falls ja – warum hält die Bundesbank an der offiziellen Geschichte fest?

Womöglich wird man diese Teile deutschen Goldes in der Zukunft vermeintlich am Markt verkaufen, um die neuen deutschen Schulden damit zu bezahlen und um die Wahrheit dieses Rätsels für immer zu verdecken.