Der Goldpreis hat in der vergangenen Woche erstmals über der psychologisch wichtigen Marke von 3.000 US-Dollar je Feinunze geschlossen und beendete den Handel bei 3.023 US-Dollar. Einen zusätzlichen Auftrieb erhielt das Edelmetall am Mittwochabend, als die US-Notenbank (Fed) überraschend ankündigte, ihr Programm zur Reduzierung der Bilanzsumme (QT) praktisch einzustellen. Diese dovishe Wendung deutet auf eine künftige Lockerung der Geldpolitik hin – ein grundsätzlich bullisches Signal für Gold. In der Folge sprang der Preis auf ein neues Allzeithoch von 3.057 US-Dollar.

Gold hat sich in den letzten 20 Jahren als zuverlässiger Wertspeicher bewährt. Sein Preis hat sich seit 2005 versechsfacht und übertraf dabei die Performance vom S&P 500, der in der gleichen Zeit nur um 380 % zulegen konnte – beim DAX Performanceindex waren es immerhin 437 % Kursgewinn. Anfang 2005 lag der Goldpreis bei nur 438 US-Dollar pro Feinunze. Heute, zwanzig Jahre später, ist er um fast 600 % auf 3.000 US-Dollar pro Feinunze gestiegen. Ein entscheidender Faktor für den nachhaltigen Anstieg des Goldpreises war in den letzten Jahren die starke Nachfrage der Zentralbanken. Seit Beginn des Russland-Ukraine-Konflikts 2022 haben sie ihre jährlichen Goldkäufe von etwa 500 auf über 1.000 Tonnen verdoppelt. Diese Entwicklung zeigt deutlich den Trend zur Diversifizierung von Reserven zur Absicherung gegen geopolitische Risiken und potenzielle Sanktionen.

Der Goldpreis steht auf einem soliden Fundament im Umfeld geopolitischer Spannungen, einer bevorstehenden Rezession in einem Umfeld der Inflation, die sich nicht mehr einfangen lässt und Notenbanken, die keine Möglichkeit mehr haben, die Zinsen zu senken, um so den Konjunkturzyklus positiv zu beeinflussen.

Der jüngste Anstieg des Goldpreises über die Marke von 3.000 US-Dollar wurde auch durch einen schwächeren US-Dollar begünstigt, der inzwischen sämtliche Gewinne seit der Wahl Donald Trumps wieder eingebüßt hat. Gleichzeitig nehmen die Sorgen über eine harte Landung der US-Wirtschaft in einem stagflationären Umfeld zu – ein Szenario, das dem Goldpreis ähnlich wie in den 1970er-Jahren besonders zuträglich ist. In einem solchen Umfeld dürfte die Investmentnachfrage nach Gold deutlich steigen, was sich in verstärkten Zuflüssen in Gold-ETFs widerspiegeln wird. Im weiteren Jahresverlauf wäre damit ein Anstieg des Goldpreises auf bis zu 3.500 US-Dollar denkbar. In den letzten beiden Monaten sind die US-Aktienmärkte gefallen, während der Goldpreis in die Höhe geschossen ist, was typisch ist für ein stagflationäres Umfeld, ähnlich wie in den siebziger Jahren.

Silber testet Widerstand bei 35 US-Dollar

Der Silberpreis befindet sich aktuell an einem entscheidenden technischen Widerstand bei 35 US-Dollar. Obwohl er im Windschatten eines starken Goldpreises bis an diese Marke steigen konnte, zeigt der Terminmarkt ein überkauftes Bild mit einer Schwäche im Vergleich zum Goldmarkt. Dies spricht für eine gewisse Vorsicht, da kaum Short-Positionen bestehen, die einen Short-Squeeze über 35 US-Dollar auslösen könnten. Der Aufwärtstrend bleibt intakt, doch eine nachhaltige Bewegung über 35 US-Dollar ist möglich und hängt maßgeblich von der weiteren Entwicklung des Goldpreises ab. Sollte dieser weiter steigen, ist ein Ausbruch über 35 US-Dollar und folglich ein schneller Anstieg des Silberpreises in Richtung 45 bis 50 US-Dollar denkbar – ein Bereich, in dem dann auch Gewinnmitnahmen sinnvoll wären.

Langfristig bietet das aktuelle stagflationäre Umfeld ein grundsätzlich positives Umfeld für Edelmetalle wie Silber, da alternative Anlageoptionen zunehmend unattraktiv erscheinen. Eine anhaltend hohe Investmentnachfrage, vor allem bei einer Rückkehr zu einer expansiveren Geldpolitik, könnte den Silberpreis über sein nominales Allzeithoch von 50 US-Dollar hinaustragen. Risiken bestehen jedoch im Falle einer deflationären Rezession ohne schnelle geldpolitische Gegenmaßnahmen: In diesem Szenario droht ein Einbruch der industriellen Nachfrage, der den Preis ein letztes Mal drücken könnte, was als eine langfristige Einstiegschance zu sehen wäre.

Fed belässt Leitzins unverändert – düstere Projektionen verstärken Stagflationssorgen

Mit großer Spannung hatten Marktteilnehmer am Mittwochabend auf die zweite Zinsentscheidung der US-Notenbank Federal Reserve (Fed) in diesem Jahr gewartet. Die angespannte Stimmung an den US-Börsen war bereits im Vorfeld durch die erratische Zollpolitik von Präsident Donald Trump und die Eskalation des Zollstreits getrübt worden – mit unmittelbaren Auswirkungen auf die wirtschaftlichen Aussichten der Vereinigten Staaten.

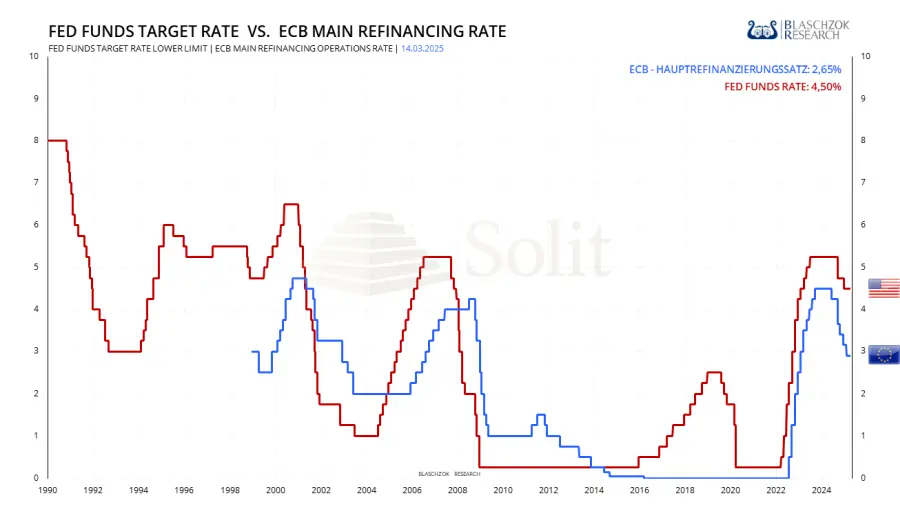

Wie erwartet beließ der Offenmarktausschuss (FOMC) den Leitzins im Zielkorridor von 4,25 % bis 4,50 %. Doch im Fokus standen weniger die Zinssätze selbst als vielmehr die aktualisierten makroökonomischen Projektionen, die deutlich pessimistischer ausfielen.

Seit der letzten FOMC-Sitzung am 29. Januar hat sich das wirtschaftliche Umfeld spürbar eingetrübt. Die Wachstumserwartung für das US-Bruttoinlandsprodukt im Jahr 2025 wurde von zuvor 2,1 % auf 1,7 % gesenkt. Zugleich wurde die Prognose für die Kerninflation, gemessen am PCE-Preisindex, von 2,5 % auf 2,8 % nach oben revidiert. Auch am Arbeitsmarkt zeigen sich erste Risse: Die Fed erwartet nun eine leicht höhere Arbeitslosenquote von 4,4 % bis Jahresende, gegenüber einer vorherigen Schätzung von 4,3 %.

In der anschließenden Pressekonferenz zeigte sich Fed-Chef Jerome Powell hingegen dovisher. Er betonte, dass die wirtschaftlichen Auswirkungen der jüngsten Zollmaßnahmen in den Prognosen bereits berücksichtigt seien. Auch reziproke Maßnahmen aus dem Ausland seien in die Modelle eingeflossen. Die Fed gehe davon aus, dass diese Einflüsse auf die Inflation lediglich temporärer Natur seien.

Besondere Aufmerksamkeit galt zudem dem aktualisierten „Dotplot“, der die Zinserwartungen der einzelnen FOMC-Mitglieder widerspiegelt. Während weiterhin ein Median von zwei Zinssenkungen im laufenden Jahr angezeigt wird, verschiebt sich die Verteilung deutlich: Acht Mitglieder rechnen nur noch mit einer oder gar keiner Zinssenkung mehr, lediglich zwei halten weiterhin drei Senkungen für wahrscheinlich. Dies deutet auf eine insgesamt restriktivere Haltung innerhalb des Gremiums hin.

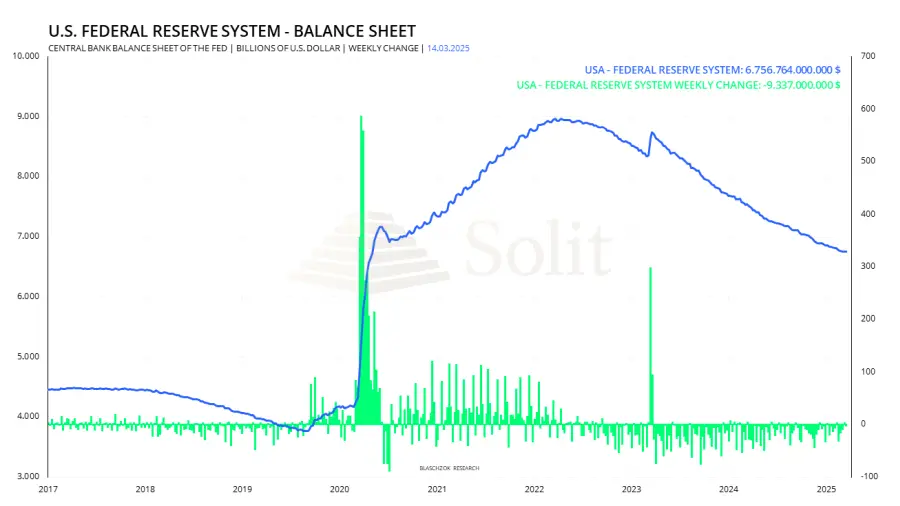

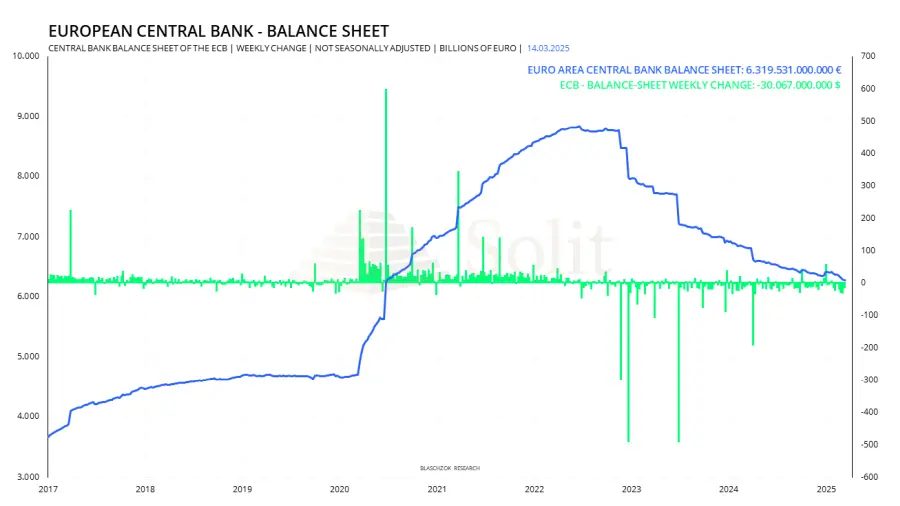

Verlangsamung des Quantitative Tightening (QT)

Der dovishte Punkt der Sitzung war die Ankündigung, das Tempo des Quantitative Tightening (QT) zu verlangsamen. Ab dem 1. April soll der Abbau der Fed-Bilanz erneut gedrosselt werden, indem die monatliche Reduzierung von US-Staatsanleihen von 25 Milliarden auf 5 Milliarden US-Dollar gesenkt wird. Ursprünglich betrug der Abbau 60 Milliarden US-Dollar pro Monat. Die meisten FOMC-Mitglieder sind der Meinung, dass die Liquiditätslage langsam schwierig wird. Dennoch wurde die Entscheidung mit breiter Unterstützung innerhalb der Fed getroffen.

Diese Reduzierung ist faktisch das Ende des QT für Treasuries und das Ende der geldpolitischen Normalisierung. Dabei gibt es aktuell weder Anzeichen für Stress in Geldmärkten und die Liquiditätsversorgung läuft reibungslos, noch gibt es einen Mangel an Reserven im Bankensystem. Die Reserven sind aktuell sogar höher als vor Beginn des QT-Programms.

Aus Sicht der Österreichischen Schule bestätigt diese Maßnahme erneut die strukturelle Abhängigkeit des Fiat-Geldsystems von stetigen Zentralbankintervention, wenn man deflationäre Rezessionen mit folgenden Crashs an den Aktienmärkten vermeiden will. Diese Entscheidung deutet auf eine wachsende Nervosität der Fed angesichts konjunktureller Schwäche und angespannter Liquiditätsbedingungen hin.

Das Ende des QT-Programms könnte den Beginn einer geldpolitischen Wende markieren. Auf die aktuelle Pause dürfte früher oder später ein neues Programm zur quantitativen Lockerung (QE) folgen. Da nicht primär Unternehmensgewinne, sondern vor allem die Liquidität den Gesamtmarkt treiben, stellt das Auslaufen der Bilanzreduktion ein klar bullisches Signal für die Märkte und den Goldpreis dar.

Die aktualisierten Projektionen der Fed vermitteln ein zunehmend stagflationäres Gesamtbild mit steigender Inflation, nachlassendem Wachstum und einer sich verschlechternde Lage am Arbeitsmarkt. Bereits 2019 prophezeite ich ein Jahrzehnt der Stagflation in Artikeln, Interviews, Vorträgen und Webinaren. Die Fed steht mit dem Rücken zur Wand, denn die nächste Ausweitung der Geldmenge wird nur zu einer steigenden Inflation und steigenden Marktzinsen führen, womit jeglicher Versuch eine Rezession zu vermeiden, zum Scheitern verurteilt ist. Womöglich wird man für einige Zeit eine deflationäre Rezession mit fallenden Aktienmärkten zulassen, da das Kreditgeldsystem heute viel besser kapitalisiert ist als 2008 oder vor den Lockdowns. Letztlich wird man jedoch erneut die Druckerpresse anwerfen und die deflationäre Rezession in eine Stagflation verwandeln. Dann werden über Jahre hinweg Gold, Silber und Minenaktien eines der wenigen Assets sein, die nicht nur einen Schutz vor Inflation bieten werden, sondern zusätzlich in eine reale Hausse übergehen werden.

Bemerkenswert ist, dass der Goldpreis trotz einer schrumpfenden Geldmenge eine eindrucksvolle Rallye von über 50 Prozent verzeichnen konnte – ein scheinbarer Widerspruch zu klassischen ökonomischen Mustern.

Traditionell gilt Gold als Absicherung gegen Inflation und profitiert in der Regel von einer expansiven Geldpolitik oder geopolitischen Spannungen. In diesem Fall jedoch vollzog sich der Preisanstieg in einem Umfeld restriktiver geldpolitischer Rahmenbedingungen, haussierender Aktien- und Kryptomärkte, sowie einer Konjunktureuphorie.

Diese Entwicklung lässt sich womöglich auf das wachsendes Misstrauen gegenüber dem US-Dollar als globale Reservewährung seit dem Krieg in der Ukraine zurückführen oder auf die Erwartung, dass neue geldpolitische Lockerungen als Reaktion auf eine bevorstehende Krise wieder bevorstehen könnten. Die Rallye am Goldmarkt der letzten 15 Monate bleibt ein Mysterium, das womöglich auf heimliche Käufe der Notenbanken sowie Insider auf den OTC-Märkten zurückzuführen ist, wobei die Masse erst kürzlich auf die Rallye aufgesprungen ist, was die Zuflüsse in ETF-Bestände der letzten drei Monate zeigen. Sollte sich das stagflationäre Umfeld weiter verfestigen, dürfte dies dem Goldpreis in diesem Jahr zusätzlichen Auftrieb verleihen und eine Fortsetzung der laufenden Rallye begünstigen.